美股週五重回漲勢,看上去市場風險偏好情緒恢復,但實際上投資者已經開始質疑美國資產的安全性,尤其是美債的劇烈波動,讓金融危機的恐懼再次籠罩華爾街。

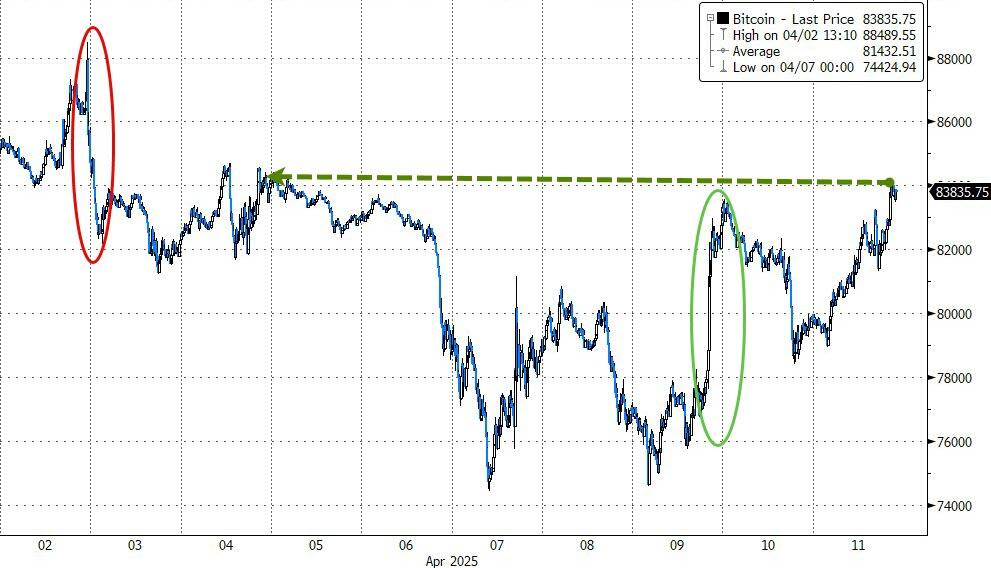

過去一週,美國10年期國債收益率創下20多年來最大單週跳升,美股則跳水後又暴漲。表面上看,標普500指數週漲超5%,美債收益率回到2月水平,比特幣收盤走高,似乎一切如常。

然而令人不安的是,本週美股、美債和美元同時下跌的現象,正是典型的新興市場特徵,而非全球最安全資產的表現。尤其本週美國長債出現如此大的波動,流動性危機似乎就在眼前,這讓投資者開始質疑持有美國資產的明智性。瑞銀集團首席策略師巴努·巴韋賈更是表示:

這太可怕了。我們正在重新定義全球無風險利率,如果全球無風險利率出現波動,它將顛覆所有市場。

歷史罕見,美國資產波動性超越新興市場和比特幣特朗普最近的關稅政策不僅損害了對美國經濟的信心,也動搖了投資者對美國政策方向和美元資產的信任。即使以華爾街漫長的歷史標準來看,本週都是一個慘烈的交易周,美股像是坐上了過山車,美債美元的走勢更是暗示美國避險地位似乎不保了:

週一,因所謂的烏龍關稅消息,美股上演15分鐘脈衝式巨震,納指一度低位暴拉10%,美債跳水。

週二,不會關稅豁免的消息粉碎美股反彈希望,道指盤中高位狂瀉超2000點,標普抹平超4%漲幅轉跌,美國國債市場則出現去槓桿式大跌。

週三,美國暫緩部分關稅,三大美股指至少收漲近8%,標普創2008年來最大漲幅,美股交易量創下300億股的歷史新高。十年期美債收益率衝高回落。

週四,全球投資者逃離美國資產,美國股債匯三殺,納指跌超4%,美元兩年來最大日跌,黃金新高。

週五,美聯儲暗示或出手,美股反彈收漲,但美債美元的跌勢,警示着美國避險天堂的地位似乎不保了。

Loomis, Sayles & Company的投資經理Andrea DiCenso表示:"美國市場是否開始表現得像新興市場?毫無疑問,是的,這正是我們所看到的。"

根據數據顯示,美股ETF的波動性甚至超過了追蹤新興市場的基金,也一度高於比特幣。這種情況除了疫情、去年8月危機和美聯儲激進加息時期外,幾乎從未出現。

Renaissance Capital的Neil Dutta在給客戶的郵件中直言:"標普500指數像加密貨幣一樣交易,這可能不是好事。"

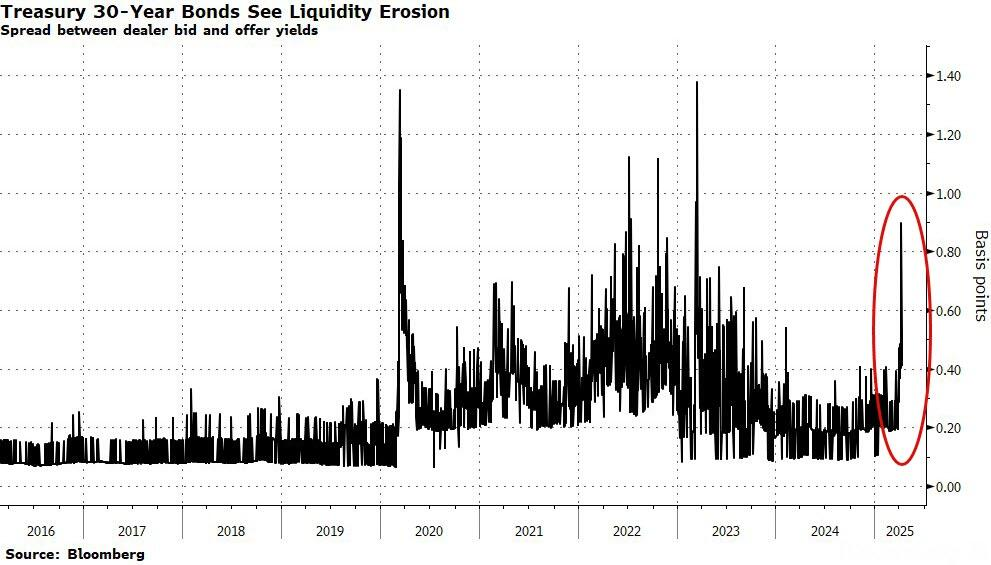

無風險利率劇烈波動,預示金融危機重演當長期債券市場波動劇烈、利差巨大且流動性低下時,會影響所有其他資本市場,特別是對利率和美國政府債務構成上行壓力,長期下去甚至可能演變成金融危機。

美債的波動率在本週躍升,20年期美債波動率迅速趕上VIX美股波動率。

儘管本週30年美債跌幅沒有延續上週,出現全面擴大的走勢,但基準30年期債券的買賣價差出現了一些裂縫——這是美國國債收益率曲線長期流動性下降的一個信號。本週價差幾乎達到了整整一個基點,這是自2023年初以來從未見過的水平。

美國以外地區對美國股票、固定收益和貨幣資產質量的信心已經受損。基金經歷Nathan Thooft表示,“問題在於,這是暫時的衝擊還是長期的轉變?我們仍然相信前者。但這並不能否認,一些大型資產所有者正在尋找避險資產的替代品和多元化配置。”

分析師Ed Al-Hussainy更是一針見血地指出:

我其實不擔心衰退,我擔心的是金融危機。

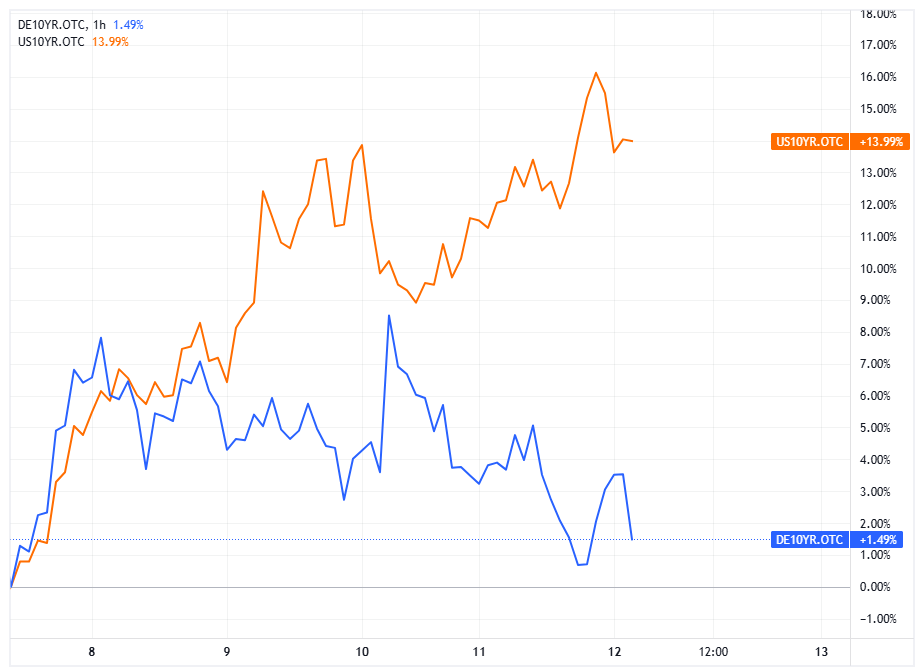

資金湧向避險資產,華爾街呼籲美聯儲干預金融危機的陰霾,讓全球投資者撤出美國後,湧入歐洲債券市場、黃金、日元和瑞郎等避險資產,以規避更廣泛的動盪。

德國債券收益率本週基本保持不變,而美國10年期債券收益率飆升逾50個基點,這是自1989年以來美國國債收益率落後於德國國債的最大幅度。與之相對的是,美元指數跌穿100心理關口,創下自2022年11月以來最嚴重的兩週跌幅,歐元兌美元則大幅升值,本週升值幅度升值超過日元。

極端波動給投資者和交易員帶來了空前的心理壓力,華爾街已出現要求美聯儲干預的呼聲。週五,摩根大通CEO戴蒙表示,他預期美國國債市場將出現"混亂"。

"當你有許多波動的市場、國債交易價差非常寬、流動性低時,它會影響所有其他資本市場,"戴蒙在財報電話會議上表示,"這是美聯儲應該干預的理由,而不是爲了幫助銀行。"

值得慶幸的是,美聯儲票委Susan Collins週五表示,如果市場狀況變得混亂,美聯儲"絕對會準備好"幫助穩定金融市場。但她同時強調:

市場繼續運行良好,我們沒有看到整體流動性擔憂。

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。