新興市場的含義及分佈

新興市場(Emerging Markets) 是指那些經濟仍在發展過程中、工業尚未完全現代化、金融體系處於成長階段的國家或地區。這些地方的股票市場總體規模較小,與國內生產總值(GDP)相比佔比較低,資本市場的深度和廣度也有限。

按照國際金融機構的標準判斷,一個國家或地區只要其人均國民生產總值(GNP)未達到世界銀行所界定的高收入門檻,就會被歸入新興範疇。而在某些情況下,即使該國的整體經濟表現已達到高收入水平,如果其資本市場成熟度仍不足,交易體系不夠健全,仍然按新興歸類。

按照國際金融機構的標準判斷,一個國家或地區只要其人均國民生產總值(GNP)未達到世界銀行所界定的高收入門檻,就會被歸入新興範疇。而在某些情況下,即使該國的整體經濟表現已達到高收入水平,如果其資本市場成熟度仍不足,交易體系不夠健全,仍然按新興歸類。

根據MSCI的劃分,主要新興國家市場包括:

| 地區 | 國家代表 |

| 亞洲 | 中國、印度、印尼、泰國、馬來西亞、菲律賓、越南、韓國(有時劃入發達) |

| 拉丁美洲 | 巴西、墨西哥、智利、哥倫比亞、祕魯 |

| 歐洲/中東/非洲 | 土耳其、南非、波蘭、埃及、沙特阿拉伯、阿聯酋 |

新興市場的股市特徵

這些市場的股市通常具備以下特點:

1. 增長快,波動大

•經濟高速發展 → 企業利潤增速快

•但政治不穩定、監管變動大 → 市場波動劇烈

例如:印度股市(Nifty 50)過去10年年化收益超11%,但單年波動可達±25%。

2. 產業集中度高,結構不均衡

•某些國家重資源(如巴西、俄羅斯)

•某些國家靠消費/科技(如中國、印度)

投資某個新興國家市場,其實是押注該國某類產業的發展。

3. 估值偏低,但信息透明度不足

相比美股,新興國家市場股票市盈率通常更低(2025年MSCI EM平均PE約12倍 vs MSCI USA約21倍),

財報質量、公司治理水平較差,容易爆雷。

例如:2020年阿根廷YPF債務違約,導致相關公司股票暴跌80%以上。

新興市場受美元影響有多大?

新興國家市場受美元影響非常大,而且影響是系統性、多維度的。美元的強弱不僅決定其資本流入與流出節奏,還對匯率、債務成本、出口競爭力等關鍵經濟變量有影響。

(一)資本流動性敏感度

新興國家市場資金流入流出,與美元指數(DXY)呈顯著反向關係。

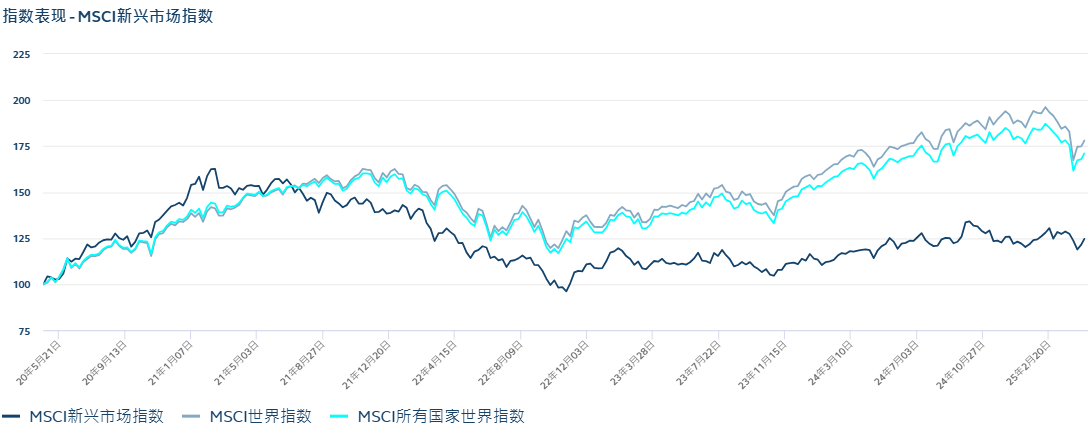

| 年份 | 美元指數(DXY)變化 | 新興市場資金淨流入(億美元) | MSCI新興市場漲跌幅 |

| 2017 | -10% | 2350 | 34% |

| 2018 | 4.60% | -3210 | -17% |

| 2020 | -7% | 3050 | 15% |

| 2022 | 8% | -8500 | -22% |

結論:美元一升,新興國家市場大撤退;美元一貶,資金就殺回來了。

(二)美元升值 → 外債成本激增

大量新興國家市場債務以美元計價,美元走強,本幣貶值後還債成本急升。

➢舉個例子:

假設某企業在2021年借了1億美元債,當時匯率爲 1 USD = 6.4 本幣

•到2022年美元升值,匯率變爲 1 USD = 7.1 本幣

•這筆還款的本幣成本從 6.4億 → 漲到 7.1億本币

多了7000萬本幣成本,很可能壓垮企業,這就是很多新興國家市場債務危機的根源。

(三)美元強勢 → 本幣貶值 → 輸入型通脹

本幣貶值,進口變貴,通脹上升,央行被迫加息,進一步打壓經濟。

比如2022年美元大漲期間,巴西雷亞爾貶值超15%、阿根廷比索貶值超30%、土耳其央行不加息,結果CPI衝到85%的極端高位。

(四)美元漲 → 新興市場股市跌

MSCI新興國家市場指數與美元指數的相關性在-0.5到-0.7之間(中強負相關),美元每漲10%,新興國家市場股市可能跌約7%。