傘型基金的運作邏輯

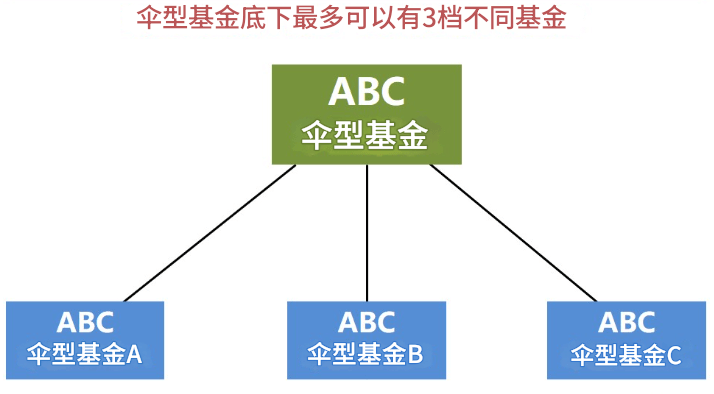

傘子結構基金又稱系列基金,是一種具有母子結構的基金形式,它允許多個子基金(子賬戶)在一個母基金框架下共同運作,其本質是一個註冊在同一法律實體下的“總基金”,不是特指某一類基金產品。

在其傘型架構下可以設立多個獨立運作的子基金,這些子基金可以有不同的投資目標、策略、幣種,甚至管理人,但共享同一個法律架構和行政管理體系。投資者可以在不贖回出金的前提下,在基金內部完成子基金轉換,更適應市場變化。

▶︎舉個例子來說:A資產管理公司設立的傘型基金

假設“A資產管理公司”設立了一隻名爲“A多策略傘子基金”的母基金,旗下包含三個子基金。

子基金一 A中國成長股票基金

•投資策略:專注A股市場中的中小盤成長股。

•幣種:人民幣

子基金二 A全球債券基金

•投資策略:投資全球高評級政府和企業債券。

•幣種:美元

子基金三 A科技創新基金

•投資策略:重點佈局科技、AI、半導體等未來趨勢行業。

•幣種:人民幣

投資者王女士在市場行情不穩定時,先配置了“全球債券基金”以降低風險。當看到A股科技股出現回調,她決定將部分資金從債券子基金轉換到“科技創新基金”。由於兩者處在同一傘型基金結構下,王女士不需要先贖回再申購,而是直接內部劃撥,避免了時間延遲和重複收費。

| 特徵 | 說明 |

| 多子基金架構 | 一個傘形基金下有多個投資策略不同的子基金 |

| 資產法律隔離 | 各子基金資產獨立,互不影響 |

| 成本共享效應 | 託管、審計、合規等成本攤薄 |

| 轉換靈活 | 傘內子基金之間可快速轉換,通常免贖回手續費 |

| 常見於離岸市場 | 在如盧森堡、香港、新加坡常見,適合跨境投資平臺 |

傘型基金內部矛盾剖析

▶︎核心矛盾:

傘子結構基金雖然在法律結構上是一個整體(“一把傘”),但旗下的各個子基金擁有各自獨立的投資目標、資產賬戶和法律責任,這就容易導致內部利益不一致。

‼︎情況一:子基金投資方向衝突

比如一個傘型基金旗下有兩個子基金,其中

•子基金A:專注成長型科技股,正在大舉買入某科技龍頭;

•子基金B:偏好防禦性資產,認爲科技股估值過高,正計劃賣出同一標的。

這種買賣方向對沖的行爲,若同時進行,可能會影響交易價格,也可能造成投資人困惑或內部協調難題,影響基金整體形象與運作效率。

‼︎情況二:子基金之間搶佔熱門資產

舉例來幫助理解,我們假設一隻名爲“X多策略”的傘型基金下有兩個子基金,其中

•子基金A:X成長型股票基金,目標是追求高成長個股的長期收益

•子基金B:X量化套利基金,目標是利用短期市場定價差異獲取收益

兩者投資方向不衝突,但都盯上了同一支熱門個股“科技先鋒公司(TQX)”,該股在近期因利好消息大漲,流動性有限。

➢衝突體現

當日TQX股票市場報價區間:90元 ~ 92元

•子基金A爲長線佈局,願意以高價92元搶籌(持久持有)

•子基金B則用於高頻交易,低買高賣套利,願意在90~91元之間來回震盪交易

假設總流動籌碼有限,只有100萬股

•子基金A直接買入60萬股,推高價格至92元

•子基金B剩餘只買到40萬股,且因價格已被推高到92元,其套利空間壓縮甚至爲負

➢衝突結果

•子基金B:由於股價被同集團基金推高,套利空間被壓縮,策略失敗,甚至可能短期虧損

•子基金A:雖然買入成功,但買入成本因自家另一基金擡價而被動提高

•對整體傘型基金持有人:如果你持有的是兩個基金之一,會因內部基金“互搶資源”而導致策略變形、績效失真

| 影響點 | 表現形式 | 投資者感受 |

| 內部競爭抬高買入成本 | A基金被迫高位建倉 | 長線回報變差 |

| 策略衝突導致操作失敗 | B基金套利空間消失 | 短線回報波動劇烈 |

| 管理人信息不透明 | 投資者無法察覺衝突 | 感覺“操作不符合風格” |

| 資源調度效率低 | 多基金買同一標的 | 潛在資金使用效率低 |

所以對於投資人來說,應仔細查看各子基金的投資方向,避免方向衝突,並注意查看基金是否定期披露各子基金持倉和淨值,要選擇經驗豐富、制度健全的基金管理公司進行投資。