伞型基金的运作逻辑

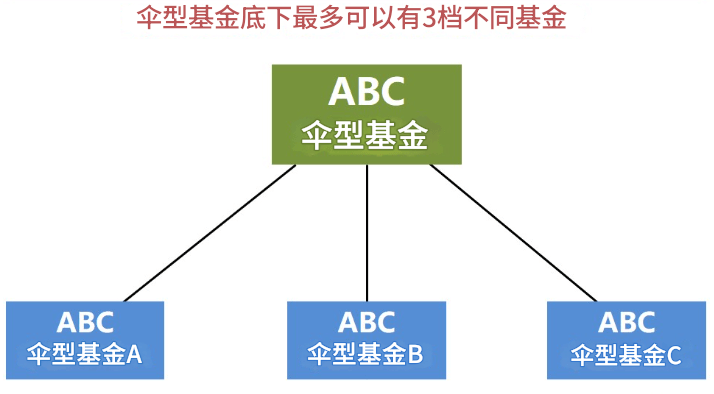

伞子结构基金又称系列基金,是一种具有母子结构的基金形式,它允许多个子基金(子账户)在一个母基金框架下共同运作,其本质是一个注册在同一法律实体下的“总基金”,不是特指某一类基金产品。

在其伞型架构下可以设立多个独立运作的子基金,这些子基金可以有不同的投资目标、策略、币种,甚至管理人,但共享同一个法律架构和行政管理体系。投资者可以在不赎回出金的前提下,在基金内部完成子基金转换,更适应市场变化。

▶︎举个例子来说:A资产管理公司设立的伞型基金

假设“A资产管理公司”设立了一只名为“A多策略伞子基金”的母基金,旗下包含三个子基金。

子基金一 A中国成长股票基金

•投资策略:专注A股市场中的中小盘成长股。

•币种:人民币

子基金二 A全球债券基金

•投资策略:投资全球高评级政府和企业债券。

•币种:美元

子基金三 A科技创新基金

•投资策略:重点布局科技、AI、半导体等未来趋势行业。

•币种:人民币

投资者王女士在市场行情不稳定时,先配置了“全球债券基金”以降低风险。当看到A股科技股出现回调,她决定将部分资金从债券子基金转换到“科技创新基金”。由于两者处在同一伞型基金结构下,王女士不需要先赎回再申购,而是直接内部划拨,避免了时间延迟和重复收费。

| 特征 | 说明 |

| 多子基金架构 | 一个伞形基金下有多个投资策略不同的子基金 |

| 资产法律隔离 | 各子基金资产独立,互不影响 |

| 成本共享效应 | 托管、审计、合规等成本摊薄 |

| 转换灵活 | 伞内子基金之间可快速转换,通常免赎回手续费 |

| 常见于离岸市场 | 在如卢森堡、香港、新加坡常见,适合跨境投资平台 |

伞型基金内部矛盾剖析

▶︎核心矛盾:

伞子结构基金虽然在法律结构上是一个整体(“一把伞”),但旗下的各个子基金拥有各自独立的投资目标、资产账户和法律责任,这就容易导致内部利益不一致。

‼︎情况一:子基金投资方向冲突

比如一个伞型基金旗下有两个子基金,其中

•子基金A:专注成长型科技股,正在大举买入某科技龙头;

•子基金B:偏好防御性资产,认为科技股估值过高,正计划卖出同一标的。

这种买卖方向对冲的行为,若同时进行,可能会影响交易价格,也可能造成投资人困惑或内部协调难题,影响基金整体形象与运作效率。

‼︎情况二:子基金之间抢占热门资产

举例来帮助理解,我们假设一只名为“X多策略”的伞型基金下有两个子基金,其中

•子基金A:X成长型股票基金,目标是追求高成长个股的长期收益

•子基金B:X量化套利基金,目标是利用短期市场定价差异获取收益

两者投资方向不冲突,但都盯上了同一支热门个股“科技先锋公司(TQX)”,该股在近期因利好消息大涨,流动性有限。

➢冲突体现

当日TQX股票市场报价区间:90元 ~ 92元

•子基金A为长线布局,愿意以高价92元抢筹(持久持有)

•子基金B则用于高频交易,低买高卖套利,愿意在90~91元之间来回震荡交易

假设总流动筹码有限,只有100万股

•子基金A直接买入60万股,推高价格至92元

•子基金B剩余只买到40万股,且因价格已被推高到92元,其套利空间压缩甚至为负

➢冲突结果

•子基金B:由于股价被同集团基金推高,套利空间被压缩,策略失败,甚至可能短期亏损

•子基金A:虽然买入成功,但买入成本因自家另一基金抬价而被动提高

•对整体伞型基金持有人:如果你持有的是两个基金之一,会因内部基金“互抢资源”而导致策略变形、绩效失真

| 影响点 | 表现形式 | 投资者感受 |

| 内部竞争抬高买入成本 | A基金被迫高位建仓 | 长线回报变差 |

| 策略冲突导致操作失败 | B基金套利空间消失 | 短线回报波动剧烈 |

| 管理人信息不透明 | 投资者无法察觉冲突 | 感觉“操作不符合风格” |

| 资源调度效率低 | 多基金买同一标的 | 潜在资金使用效率低 |

所以对于投资人来说,应仔细查看各子基金的投资方向,避免方向冲突,并注意查看基金是否定期披露各子基金持仓和净值,要选择经验丰富、制度健全的基金管理公司进行投资。