抗通膨债券是什么?有什么用?

通胀保值债券是一种本金和利息都会随着通胀水平调整的债券。也就是说,如果通货膨胀上升,这类债券的本金也会水涨船高,投资者收到的利息也跟着变多,从而起到保护购买力的作用。

通胀水平通常以CPI为基准进行调整。例如,美国的通胀保值债券TIPS会根据美国CPI指数变化调整本金,利息在调整后的本金基础上计算。

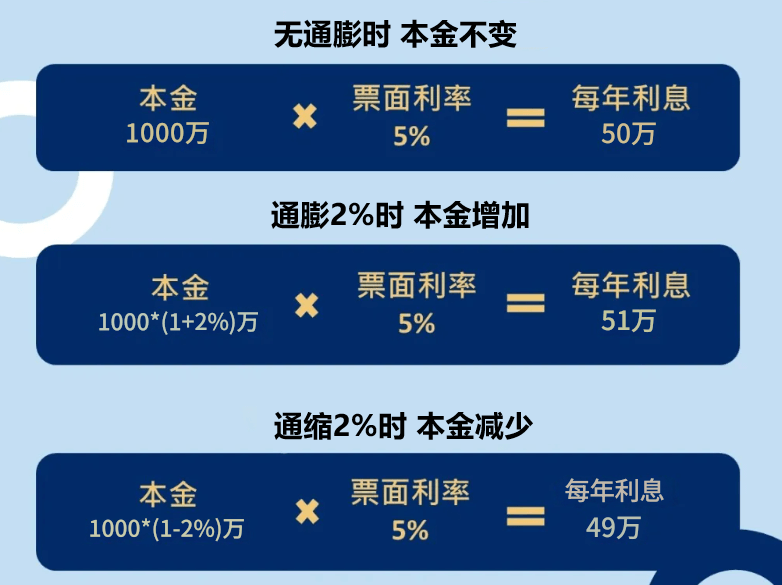

我们来用一个清晰直观的举例对比理解一下这类债券的本质优势

假设你用1万元买了一只通胀保值债券,详细条件如下:

| 项目 | 内容 |

| 面值 | 10,000元 |

| 固定年利率 | 1.50% |

| 通胀率(CPI年涨幅) | 3% |

| 持有时间 | 1年 |

✅ 情况一:你买的是抗通膨债券(TIPS)

①本金根据通胀率上调

通胀率是 3%,所以本金调整为:10000 × (1 + 3%) = 10300 元

②利息按调整后的本金算

10300 × 1.5% = 154.5 元

总回报:本金10300 + 利息154.5 = 10454.5 元

你一年赚了 454.5 元,这454.5元是扣掉通胀之后的真实收益。

❌ 情况二:你买的是普通固定利息债券

本金不变,利息照算

•利息 = 10000 × 1.5% = 150 元

•总回报 = 本金10000 + 利息150 = 10150 元

但由于通胀率是3%,你的1万元实际购买力缩水了,现在的1万元相当于去年的 9708 元(10000 / 1.03)。

所以你实际上只有:10.150 / 1.03 = 9854 元的购买力(净亏)。

抗通膨债券会下跌吗?下跌后还有效果吗?

(一)通胀保值债券会出现下跌情况

虽然通胀保值债券是“抗通胀”,但它仍是债券市场的一部分,所以也会受到市场因素影响,价格出现波动。主要有以下几个可能导致下跌的原因:

1. 实际利率上升 → 债券价格下跌

抗通膨债券的利息是“实际利率”,也就是:实际利率 + 通胀补偿 = 市场收益

比如原本实际利率是 0.5%,但突然变成了 1.5%,那么旧债券的利息就相对变少了,市场价格就会下降。

2. 通胀预期下降 → 抗通膨优势减弱

抗通膨债券的最大卖点是“跟着CPI走”,但如果市场预期未来通胀要下降,比如从3%变成1%,那这种债券的吸引力就会大幅降低 → 市场卖出 → 价格下跌。

3. 流动性差、抛售压力大

在市场恐慌时,即便是TIPS,也可能被抛售换取现金,从而短期内价格下跌(比如2020年疫情初期)。

(二)下跌后抗通膨“补偿机制”仍然有效

价格波动是“市值”的波动,但不影响“抗通胀”的本质功能。

| 部分 | 是否受价格影响 | 解释 |

| 本金随CPI调整的机制 | ✅保留 | 每年仍会按CPI上涨调高本金 |

| 市场交易价格 | ❌会波动 | 二级市场会涨跌,如果你提前卖出会影响收益 |

| 到期时还本保息 | ✅有效 | 如果持有到期,依然能拿到调整后的本金和利息 |

举例来说,假如你在2023年买入1000美元的10年期TIPS,当时CPI年涨幅是3%。结果2024年市场利率上升,TIPS价格下跌(利率上升 → 旧债券价格下跌),你的账面市值跌到了950美元。

但实际上:

•你每年收到的利息仍在随着CPI涨;

•本金也在随CPI增长;

•到2033年到期时,你仍能拿到CPI调整后的本金+利息。

所以无论中间价格怎么变,你依旧实现了对购买力的保护。