ETF费用包括什么?

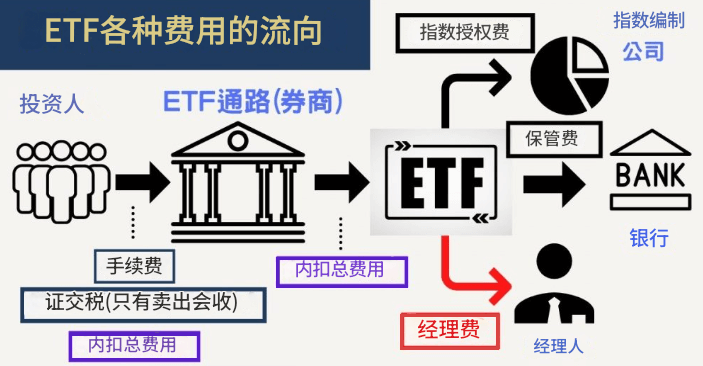

ETF支出费用是指投资者在买卖或持有交易型开放式指数基金(ETF)过程中所需承担的各类成本,按性质划分主要包括外缴费用和内扣费用两类。这些费用会影响投资者的实际收益。

举例来说,很多人都有去过大型游乐园的经验吧,去这种地方玩付出的两个很大的成本就是:门票+排队时间

假设现在有两个游乐园,门票价钱差不多,其中A平均排队时长是2小时但B乐园平均排队时间只需要2分钟,这样来看虽然门票价钱无太大区分但实际体验是完全不同的。

带入到ETF中:

•交易成本=入场门票=实际要缴出去的钱,即显性成本;

•内扣费用=排队时间=不用额外缴纳费用的隐性成本。

ETF费用到底怎么扣?

(一)外缴费用:你能直接看到的钱

“外缴”顾名思义,就是你在买卖ETF时,需要 “另外掏钱”支付的费用,这些费用会在交易时直接体现在账面上。

常见外缴费用包括:

| 费用名称 | 说明 | 是否每次交易都收取 |

| 交易佣金 | 向券商支付的手续费,按成交金额的一定比例(如万2~万5)收取 | ✅ 是 |

| 买卖价差 | 买入价与卖出价之间的差额,属于隐性成本 | ✅ 是 |

| 印花税 | 卖出时国家征收的税费(目前A股ETF一般为0.1%,部分免征) | ✅ 卖出时收 |

| 过户费 | 上交所交易需缴纳(通常为成交金额的0.001%) | ✅ 是(限上交所) |

| 交易系统使用费 | 个别券商会收取的小额费用,非普遍存在 | ❌ 看券商规定 |

➢举个例子

•你在二级市场上买入某只ETF,金额为10万元,假设券商佣金为万五(0.05%)

•你需要付出:10万元 × 0.05% = 50元佣金(如果加上印花税、过户费等,卖出时还会再有几十元费用)

这笔钱是就你看得见的交易成本。

(二)内扣费用:你“看不见”的隐性成本

“内扣”是基金运作中从基金资产里自动扣除的费用,不会在你账户上直接体现,但确实影响了你的最终收益。

常见内扣费用包括:

| 费用名称 | 说明 | 收取方式 |

| 管理费 | 基金公司收取的管理费用,年化费率通常为 0.1%~1% | 按日计提、从资产中扣除 |

| 托管费 | 银行等托管机构保管基金资产所收的费用,年化费率约为 0.05%~0.1% | 按日计提、从资产中扣除 |

| 指数许可费 | 向指数公司(如中证、沪深、MSCI等)支付的授权费用 | 含在管理费内或单独列支 |

| 审计、律师费 | 审计、法律等运营合规费用,部分基金会披露 | 从基金总费用中扣除 |

| 其他运营成本 | 包括会计、信息披露、登记结算等相关费用 | 从基金资产中扣除 |

➢举个例子

•你持有一只ETF,年化管理费为0.5%,托管费0.1%,总共0.6%。

•假设你买了10万元,持有一年,这部分费用就是:10万元 × 0.6% = 600元

这笔钱是从基金资产中每日计提、悄悄扣除的,你看不到账面扣款,但你的净值收益就会被减少。

那么两种ETF费用中哪一个更为关键呢?

| 维度 | 内扣费用 | 外缴费用 |

| 发生频率 | 每天发生,按年化比例持续扣除 | 只在买入和卖出时发生 |

| 是否可见 | 看不见,已计入基金净值 | 可见,交易时明确体现 |

| 影响方式 | 影响长期收益 | 影响交易灵活性和短期成本 |

| 应对策略 | 选低管理费ETF,长期持有更有利 | 选流动性高、价差小的ETF,避免频繁交易 |

| 总结:内扣费用对长期收益影响更大,而外缴费用则主要影响短期交易成本和灵活性。 | ||

Forexbnb投资提示:如何降低ETF投资成本?

选低费率ETF:同类ETF中优先选择管理费、托管费更低的产品。

关注流动性和价差:选择交易活跃、买卖价差小的ETF,减少外缴成本。

避免频繁交易:控制换手率,能减少佣金和价差损失。

长期持有复利显效:低内扣费用对长期投资收益提升非常明显。