在全球经济格局中,美元的回流情况常被简单归因于美联储加息,并被一些人视为美国“收割”他国财富的手段。实际上这种观点忽略了全球经济的复杂性和多元性。

这就不禁让大家产生疑问:到底美元发生回流的真正原因是什么?美联储加息缩表是否必然导致美元产生回流?

美元回流国际资本动向

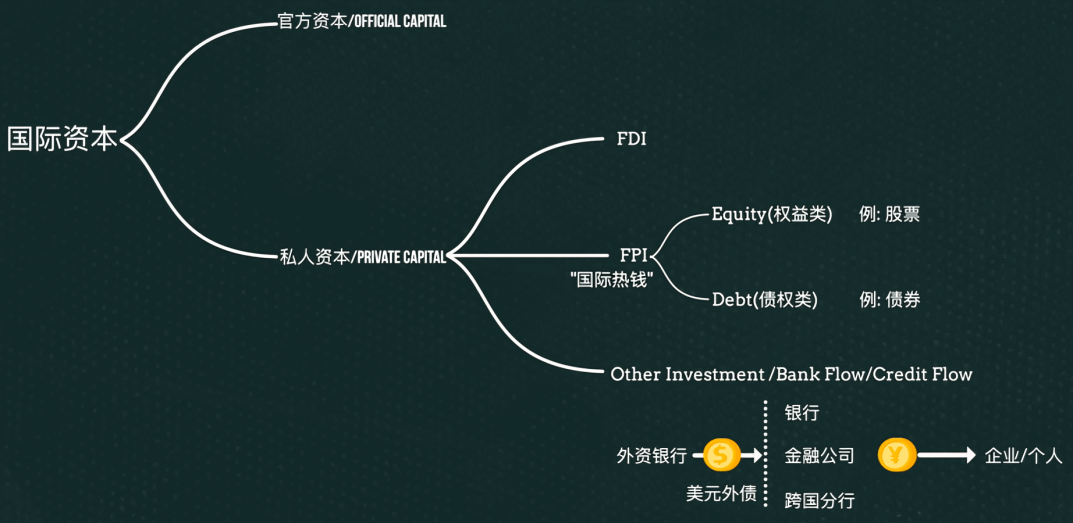

当我们在讨论美元的回流,实际上就是在说资本在国际上的流动。而这个”回流”是指以美元为主的国际资本从世界其它地区流向美国。所以我们要想真正理解美元的回流逻辑,就要从国际资本的流动入手。

从上图中我们可以准确看到国际资本的分类,从整体来说,导致资本国际流动的因素有两大类:

从上图中我们可以准确看到国际资本的分类,从整体来说,导致资本国际流动的因素有两大类:

| 原因 | 描述 | 举例 |

| 发达经济体政策推动 | 发达经济体的货币、财政政策对资本在全球的推动作用。 | ①美联储利率政策 ②欧元区和日本货币政策 |

| 国家自身特点吸引 | 具体国家本身的经济特点对资本的吸引力。 | ①中国制造业和物流强,吸引国际资本投资制造业 ②刚果矿业资源丰富,吸引国际资本进入 |

| 其他:当然除了这些因素,很多具体的例如政治,汇率,国际关系等都可以影响资本在全世界的流动。 | ||

●美联储的利率政策是如何影响国际资本的流动?

举个例子来说:假如你手上有100美金。

•现存美国银行的利息是2%

•存到阿根廷银行的利息是6%

| 情况 | 美国银行利率 | 阿根廷银行利率 | 投资分配($) | 利息收入计算($) | 总利息收入($) | 调整原因 |

| 初始状态 | 2% | 6% | 美:80 阿:20 |

美:80×2% = 1.6 阿:20×6% = 1.2 |

2.8 | 初始分配,平衡风险和收益 |

| 美国降息 | 1% | 6% | 美:60 阿:40 |

美:60×1% = 0.6 阿:40×6% = 2.4 |

3 | 利差增大,增加在阿根廷的投资比例 |

| 美国加息 | 2% | 6% | 美:80 阿:20 |

美:80×2% = 1.6 阿:20×6% = 1.2 |

2.8 | 利差缩小,减少在阿根廷的投资比例 |

| 阿根廷风险上升(战争) | 2% | 6% | 美:90 阿:10 |

美:90×2% = 1.8 阿:10×6% = 0.6 |

2.4 | 风险增加,减少在阿根廷的投资 |

美元回流收割论误区

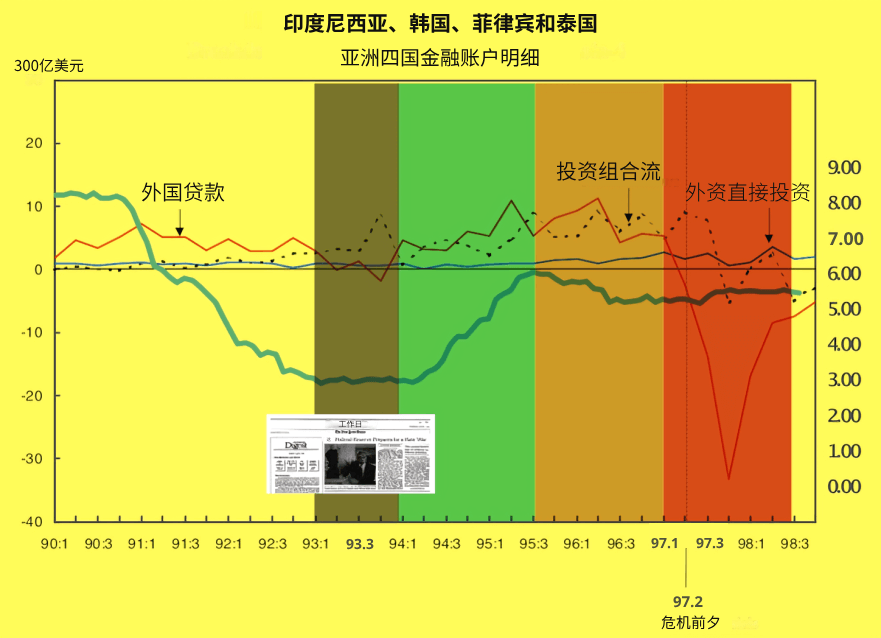

我们首先看”收割论“经常用来做例子的1997年亚洲金融危机。这是受影响最大的亚洲四国在90年代的资本流入统计。

•外资直接投资(FDI)变化不怎么明显;

•外资投资组合(FPI)的变化也没那么夸张;

•外国贷款(Other flow)大量外逃,导致这些国家出现债务危机。

那造成这个资本外逃的罪魁祸首是不是美联储的加息呢?

| 时间范围 | 美联储政策 | 美联储基础利率变化 | 亚洲四国资本流动情况 |

| 1993年 | 加息信号 | 利率上升 | 短暂资本外流,随后转为净流入 |

| 1993-1995年 | 持续加息 | 利率持续上升 | 资本加速流入亚洲四国,未出现外逃 |

| 1995年后 | 少量降息 | 利率稳定在一定区间 | 资本流入稳定,无明显变化 |

| 1997年 | 无明显利率变化 | 利率稳定 | 爆发亚洲金融危机,大量资本外逃 |

我们从现有数据上可以看出,这并不符合所谓的美联储加息导致美元回流收割其它国家的理论。在这场危机中,美联储的加息并不是起到决定性作用的那个。

近些年学术界关于美联储的政策对新兴经济体的影响有非常多的研究和统计。大多数的研究都发现美联储的政策有影响,但往往是短暂的,并不是决定性因素。而当一个国家经历资本外逃引发债务危机的时候,往往直接和这个国家本身的情况相关。