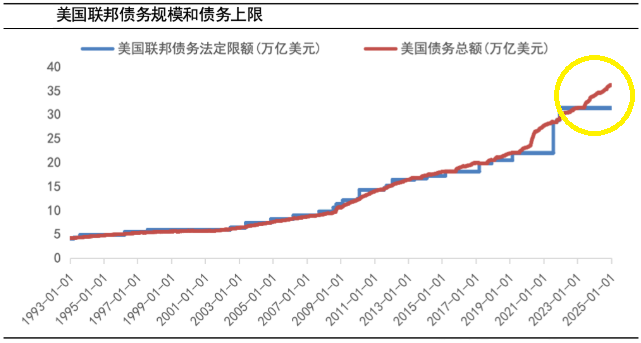

债务上限是指一个国家政府在法律上设定的最大债务限额,即政府能够借款的最高金额。该上限限制了政府的债务规模,确保其借款不会失控。政府如果需要借款超过这一上限,必须通过立法程序进行提高。

债务上限如何冲击不同金融市场?

1. 股票市场:短期抛售,板块分化

•大盘指数承压:历史数据显示,债务达到上限期间,标普500平均跌幅可达5%-10%(如2011年下跌17%)。

•防御性板块受青睐:公用事业、医疗保健等现金流稳定的行业相对抗跌。

•高风险资产遭抛售:科技股、成长股因流动性收紧预期跌幅更大。

比如2023年5月,美债上限谈判僵局导致纳斯达克指数单周下跌3.2%,而公用事业板块(XLU)逆势上涨1.5%。

2. 债券市场:国债收益率波动加剧

•短期国债利率飙升:市场担忧违约风险,1个月期美债收益率可能跳涨(如2011年上升0.7%)。

•长期国债“避险”属性减弱:若评级遭下调(如2011年标普降级),10年期美债收益率可能先升后降(反映经济衰退预期)。

3. 外汇市场:美元走势复杂化

•短期走强:避险资金流入支撑美元。

•长期走弱:若违约风险损害美元信用,可能导致外资减持美债,拖累汇率。

4. 黄金与加密货币:避险需求激增

•黄金:通常上涨(2011年债务危机期间金价涨幅超15%)。

•比特币:近年成为部分资金的替代避险选择,但波动性极高。

债务上限发生股民该作何反应?

股民应关注政府应对措施,评估短期波动与长期趋势,避免因短期不确定性做出冲动决策。为了减少风险,可以通过分散投资、增加防御性股票和避险资产的配置,如债券和黄金,来应对市场震荡。

此外,灵活调整投资策略,使用“止损”或期权等工具对冲风险,保持冷静、理性地管理情绪,避免被市场波动左右。

| 阶段 | 市场特征 | 股民应对 |

| 阶段1:危机酝酿期 (谈判僵局出现) |

- 波动率上升,股市横盘或阴跌 | ①调整持仓结构 - 减持高估值成长股(科技、新能源等) - 增加现金比例至15%-20% - 配置黄金ETF(如518880)或白银 |

| ②布局对冲工具 - 买入波动率ETF(如VIX相关产品) - 考虑防御性板块(公用事业、必需消费) | ||

| 阶段2:危机爆发期 (违约风险加剧) |

- 股市加速下跌(通常5%-15%) | ③严格执行纪律 - 设置止损线(如个股跌破20日均线) - 禁止杠杆操作 - 暂停新股申购 |

| ②捕捉错杀机会 - 关注被错杀的优质蓝筹(市盈率低于行业均值) - 定投指数ETF(如沪深300ETF) | ||

| 阶段3:危机解除期 (协议达成) |

- 报复性反弹(历史平均涨幅8%-12%) | ①阶梯式回补仓位 - 首批回补30%仓位(优选指数ETF) - 剩余资金等待回踩确认 - 及时了结对冲头寸 |

| ②警惕后遗症风险 - 关注主权评级变化 - 留意国债收益率曲线 |

债务上限下不同资金规模的操作重点也各有不同:

•对于资金规模小于50万的投资者,核心策略是以防御为主,保持现金和黄金配置,避免频繁操作;

•对于资金规模在50万到300万之间的投资者,可以采取对冲策略,并择时抄底,但需要控制单品种仓位不超过20%;

•对于资金规模超过300万的投资者,则建议采取多策略组合,结合股指期货和期权进行操作,但此类策略通常需要专业顾问的协助。