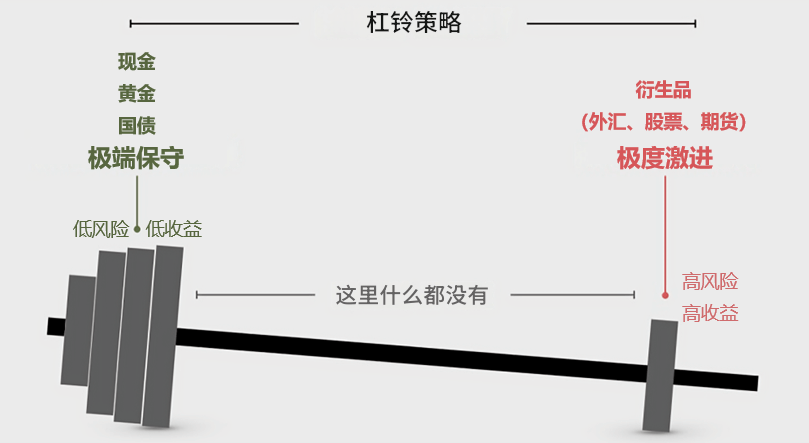

杠铃策略的核心概念

是一种投资策略,通过将资产配置在极端的两端(“杠铃的两端”),以期达到风险控制和收益优化的目的。

具体来说,就是通常将资金分配到两类资产:一种是高风险、高收益的资产,另一种是低风险、低收益的资产。中等风险的资产则较少或不涉及。

➢策略结构

①低风险资产

投资者将90%的资金投入到低风险、稳定回报的资产中,如国债、现金或投资级别的债券等。这些资产的收益较为稳定,风险较小。

②高风险资产

将剩余10%的资金则投入到高风险、高回报的资产中,如股票、风险较高的企业债券、创业投资等。这些资产的收益波动较大,风险较高,但若选择得当,长期回报潜力也较大。

杠铃策略的交易逻辑

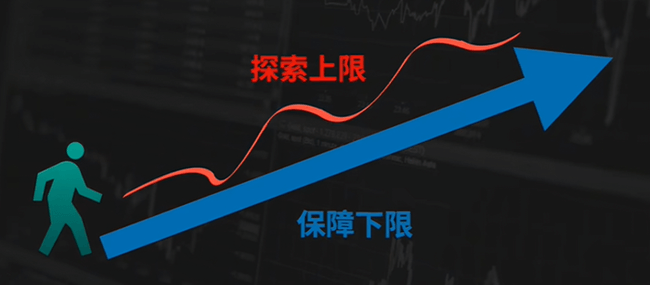

实际上就是在交易当中围绕着两条线展开,一条是做事情的下限,一条是做事情的上限。

用大量资金投注在低风险低收益的标的上,目的就是为了保障下限,这样的配置就能保证哪怕黑天鹅出现,资金仍然是有保障的;而少量的资金去追求高风险高收益的标的,则是为了探索上限,不会被限制在低收益的产品上,让自己有成长空间。

| 要素 | 描述 | 作用 |

| 资金分配 | 将资金分配到低风险资产和高风险资产两个极端。 | 实现风险与收益的平衡。 |

| 低风险资产 | 如国债、现金等,收益稳定、波动小。 | 保护资本、减少波动。 |

| 高风险资产 | 如股票、期权等,收益潜力高、波动大。 | 追求高回报。 |

| 避免中间风险 | 避免中等风险资产,因其收益和风险均不突出。 | 精简组合、提高策略效率。 |

| 平衡收益和风险 | 通过两端资产配置,限制下行风险,获取高回报。 | 达到较好的风险收益平衡。 |

➢具体例子说明

假设投资者有100万元资金,决定采用杠铃逻辑进行投资。以下是具体的资金分配和逻辑:

| 资产类别 | 资金分配 | 具体资产 | 预期收益 | 风险特点 |

| 低风险资产 | 80万元 | 短期国债、货币市场基金 | 3% | 稳定收益,波动小,流动性强 |

| 高风险资产 | 20万元 | 科技股、加密货币 | 20% | 高收益潜力,波动大,风险高 |

假设一年后:

•低风险资产→80万元投资于短期国债和货币市场基金,年化收益率为3%,价值变为82.4万元。

•高风险资产→20万元投资于科技股和加密货币,假设科技股上涨了30%,加密货币上涨了50%,平均收益率为40%,价值变为28万元。

•投资组合的总价值为: 82.4+28=110.4万元

•总收益率为:( 100.4−100)÷100=10.4%

| 优点 | 缺点 |

| 风险管理:稳定回报,减小波动 | 错失回报:避免中等风险资产,错过稳定回报 |

| 高回报潜力:高风险资产带来高回报 | 高风险:高波动可能导致亏损 |

| 适应性强:应对市场不确定性,平衡风险与收益 | 需要判断:需判断何时投资高风险资产,准备应对波动 |

杠铃策略既能在市场波动中保护投资者的本金,又能在高风险资产中寻求增长潜力,避免被中等风险资产所限制。该策略适合那些希望实现稳健增长,同时能够承受一定波动风险的投资者。