融券回補是什麼?

融券回補是指投資者通過借入股票並將其賣出,等待股價下跌後,以較低的價格重新買回股票並歸還證券公司,從中賺取差價的操作過程。換句話說,它是投資者平倉操作的一部分,通常發生在股價下跌之後。

舉個例子,假設某隻股票的初始價格爲100元,投資者借入這隻股票並賣出。當股價下跌至90元時,投資者再以90元的價格買入股票,並將其歸還給券商。具體過程如下:

| 階段 | 描述 | 股價 | 投資者操作 | 投資者成本/收益 |

| 初始融券 | 投資者借入股票並賣出 | 100元 | 賣出股票 | -100元 |

| 股價下跌 | 市場股價下跌 | 90元 | 無操作 | |

| 回補 | 投資者以更低的價格買回股票並歸還給券商 | 90元 | 買入股票並歸還給券商 | +90元 |

投資者從這筆交易中賺取了每股10元的差價,這個“買回借來的股票”的過程就是融券回補。

注意:融券回補雖然提供了獲利機會,但也有一定風險:

股價上漲的風險:融券操作是空頭交易,若股價未按預期下跌,反而上漲,投資者可能面臨虧損,甚至被迫以更高價格回補。

違約風險:如果未按時回補,證券公司會根據市場價強制回補,虧損部分由投資者承擔。

因此,投資者需特別關注回補的最後日期,避免錯過時機。

融券回補的最後日期與強制回補

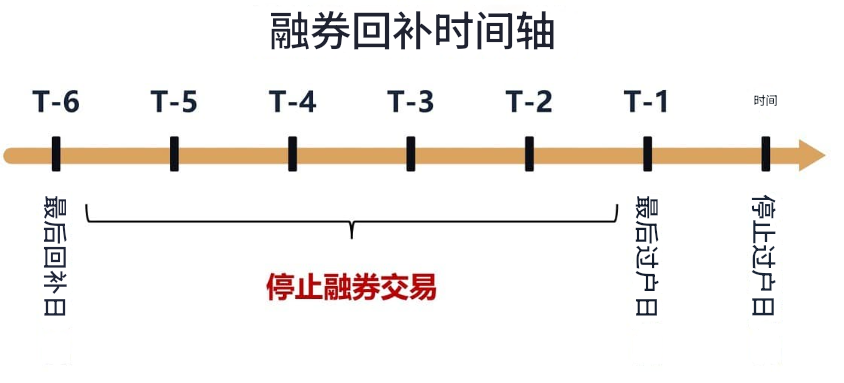

根據證券交易所的規定,融券回補的最後日期通常是停止過戶日前的6個交易日。投資者必須在最後回補日之前完成回補操作,否則證券公司將按市場價格強制回補,虧損部分由投資者自行承擔。此外,未按時回補的投資者可能還會面臨違約風險。

融券強制回補,通常出現在以下幾種情境:

股東會:公司需要確認合法股東,以便向其發出股東大會通知。由於融券投資者並未實際持有股票,因此必須在股東大會前歸還股票。

除權息:在公司發放股息或股利時,融券投資者如果未及時回補股票,便無法享有股息或股利。

現金增資:公司進行增資時,融券投資者也需要回補股票。

舉例說明:例如臺積電於2022年6月8日召開股東大會,停止過戶日爲6月20日,最後回補日爲6月14日。

情況1、按時回補:投資者在6月14日之前完成回補。那麼操作過程如下:

| 日期 | 股價 | 投資者操作 | 投資者成本/收益 |

| 假設5月1日 | 450元 | 投資者借入股票並賣出 | -450元 |

| 6月10日 | 430元 | 投資者買回股票並歸還給券商 | +430元 |

| 總收益 | 20元 |

說明:投資者在股價下跌至430元時買回股票,成功賺取了20元的差價。

情況2、未及時回補:投資者在6月14日之前沒有完成回補,券商將強制以市價回補,投資者可能因此承擔虧損。

| 日期 | 股價 | 投資者操作 | 投資者成本/收益 |

| 假設5月1日 | 450元 | 投資者借入股票並賣出 | -450元 |

| 6月14日 | 460元 | 券商強制以市價回補 | +460元 |

| 總虧損 | 10元 |

說明:由於投資者未在規定時間內回補,券商按市價460元強制回補,投資者因此虧損了10元。

融券回補的投資策略

在此期間,投資者可以通過觀察市場動態,尋找合適的投資機會。以下是幾種常見的投資策略:

觀察融券數量:融券數量越多,回補需求越大,股價上漲潛力越大。

分析回補力道比率:比率較高時,表明回補需求強烈,股價上漲可能性更大。

觀察主力資金動向:主力資金大幅介入可能推動股價短期上漲。

關注籌碼分佈:籌碼集中度高的股票容易受到主力炒作,股價波動較大。

總結與風險提示

融券回補爲投資者提供了短期獲利機會,但也伴隨着一定的風險。投資者應注意以下幾點:

股價上漲風險:融券投資者若未能及時回補,股價的上漲可能導致虧損,甚至強制回補。

違約風險:投資者必須確保在最後回補日期前完成回補,否則將面臨違約和強制回補的風險。

主力資金干擾:對於股價波動較大的股票,投資者要警惕主力資金的炒作,避免被高估的股價困住。

建議投資者應結合市場情況與自身風險承受能力,靈活調整策略,以實現最大化投資回報。