基本面是指?

指的是影響企業價值和股票價格的核心因素,包括宏觀經濟、行業狀況和公司經營狀況。

宏觀層面:經濟成長、利率、通脹、貨幣政策等,決定市場整體趨勢。

行業層面:市場規模、增長速度、競爭格局等,決定行業內企業的發展空間。

公司層面:財務狀況、盈利能力、估值等,決定企業能否持續增長。

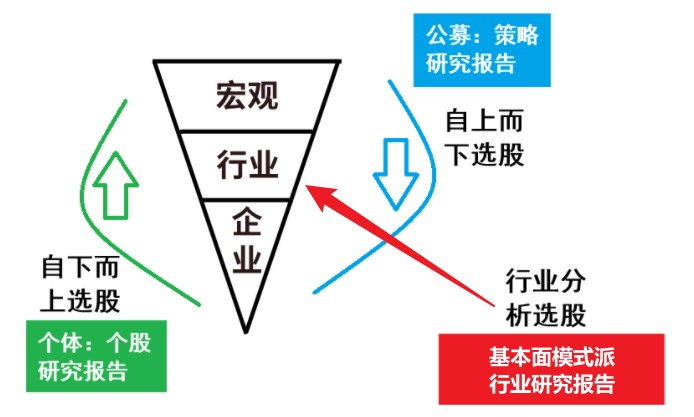

基本面如何影響選股?

●宏觀基本面——看大勢,抓方向

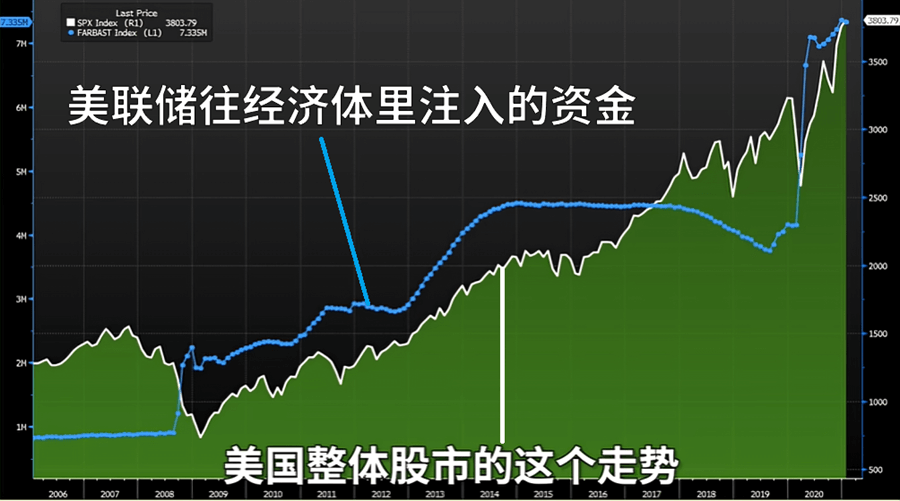

以2008年後的北美市場為例,過去12年的牛市主要受到以下三個因素的推動:

①量化寬鬆政策;

②稅收減免;

③全球其他地區經濟疲軟,導致資金大量流入美國。

經濟體中的貨幣供應量非常充裕,股市一直處於上漲趨勢。

所以有的時候我們看投資者買美股賺得盆滿缽滿,其實這並不意外,因為只要市場上的資金充裕,任何投資者都能從中獲益。

這就是宏觀層面上塑造出的大環境對股市的積極影響。寬鬆貨幣政策、稅收優惠與國際資本流入,共同營造有利市場環境,增強投資者信心,促成了長期牛市。

●行業基本面——找對賽道,捕捉增長

宏觀經濟好時,並不是所有行業都能受益,行業的增長潛力直接決定了投資的價值。行業的發展空間和未來增速往往是選股時的重要考量因素。

行業怎麼看?

行業所處週期:朝陽行業/夕陽行業

行業格局:順週期還是逆週期,行業門檻高低

政府政策:是否支持

板塊輪動:市場偏好,大眾喜好

假設你有100萬元,投資新能源(朝陽行業,增長20%)或煤炭(夕陽行業,萎縮2%),5年後價值為

•新能源:100×(1.2)5=248.8萬元

•煤炭:100×(0.98)5=90.4萬元

機制差異源於

行業周期:新能源增長快,煤炭基地。

行業格局:新能源車站高地,車站廣場;煤炭車站車站大。

政策支持成本,:新能源獲主權+低融資成本,煤炭設定+環保稅。

板塊輪動熱捧估值低迷:市場熱捧新能源,煤炭估值低迷。

●公司基本面——核心是盈利與估值

行業選擇好之後,最終的選股決策還是要落到個股上。

公司基本面的分析包括財務狀況、盈利能力、管理層素質等多個方面。核心是看公司能否持續盈利並創造價值。

假設我們對比 A 公司 和 B 公司,它們同屬科技行業,來看誰更具投資價值。

①收入與盈利能力:誰更會賺錢?

| 指標 | A 公司 | B 公司 |

| 收入 | 50 億元 | 60 億元 |

| 淨利潤 | 5 億元 | 4 億元 |

| 淨利潤率 | 10% | 6.67% |

•A公司淨利潤:(5÷50)×100%=10%

•B公司淨利潤:(4÷60)×100%=6.67%

結論: A 公司的利潤率更高,盈利能力更強。

②本益比(P/E):誰的估值更划算?

| 指標 | A 公司 | B 公司 |

| 股價 | 50 元 | 40 元 |

| 總股本 | 1 億股 | 1.5 億股 |

| 每股收益(EPS) | 5 元 | 2.67 元 |

| 本益比(P/E) | 10 倍 | 15 倍 |

•A公司市盈率50÷5=10

•B公司市盈率40÷2.67=15

結論: A 公司的市盈率更低,相對來說估值更便宜。

③負債水平:誰的財務更穩健?

| 指標 | A 公司 | B 公司 |

| 總資產 | 100 億元 | 120 億元 |

| 總負債 | 40 億元 | 80 億元 |

| 資產負債率 | 40% | 66.67% |

•A公司資產負債率:(40÷100)×100%=40%

•B公司資產負債率:(80÷120)×100%=66.67%

結論: A 公司的負債水平較低,財務更穩健。

④現金流:誰的流動性更好?

| 指標 | A 公司 | B 公司 |

| 經營現金流 | 10 億元 | 8 億元 |

| 總債務 | 30 億元 | 70 億元 |

| 現金流覆蓋率 | 33.30% | 11.40% |

•A公司現金流覆蓋率:(10÷30)×100%=33.3%

•B公司現金流覆蓋率:(8÷70)×100%=11.4%

結論: A 公司現金流更充裕,財務安全性更高。

從公司基本面上來看,A 公司的 盈利能力更強、估值更便宜、負債更低、現金流更充足,整體上比 B 公司更穩健,更具投資價值。