貨幣市場基本介紹

貨幣市場又稱為短期資金市場,是指政府、金融機構進行短期融資的市場,是一個龐大的金錢流通的無形市場。

其特點是流動性強、風險較低,適合資金短期周轉和避險需求。主要由六個子市場組成,每個市場的盈利方式有所不同。

貨幣市場六大子市場

1. 同業拆借市場

•概念:銀行等金融機構之間相互借貸短期資金的市場,一般用於調節短期流動性。

•盈利方式:

銀行A(資金緊缺)向銀行B(資金充裕)借款,支付利息。

銀行B收取利息,其盈利來源就是這部分利息收入。

•計算示例:

銀行A向銀行B借款 1億元,期限 7天,年化利率 3%。

7天的利息 = 1億 × 3% × (7/365) = 57.534元。

銀行B的盈利就是 57.534元。

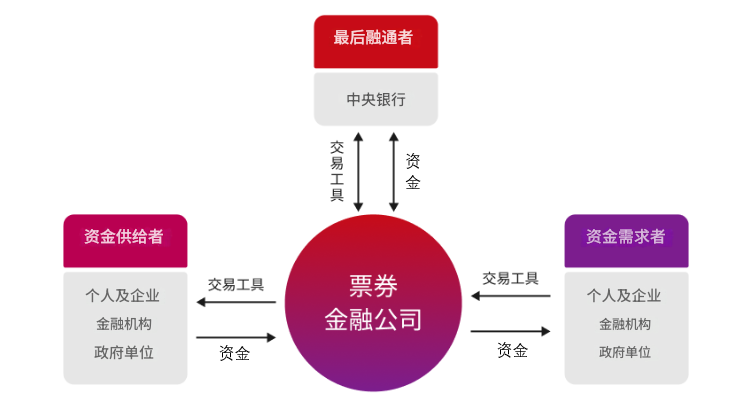

2. 票據市場

•概念:企業為短期融資而發行的商業票據,可在市場上流通。

•盈利方式:

企業貼現融資:企業持未到期的應收票據,向銀行或金融機構以折扣價出售,獲取現金流。

投資者通過票據的折價買入和到期兌現差價獲利。

•計算示例:

甲公司簽發了一張 面值100萬元、3個月到期的商業承兌匯票,貼現率為 4%。

貼現金額 = 100萬 × [1 - (4% × 90/360)] = 99萬。

銀行盈利 = 100萬 - 99萬 = 1萬。

3. 短期政府債券市場(國庫券市場)

•概念:政府發行的短期債券(如國庫券),期限通常為3個月、6個月或1年。

•盈利方式:

投資者以折扣價買入國庫券,到期按面值兌付,賺取利差。

貨幣市場上交易,國庫券價格波動也可以帶來資本得利。

•計算示例:

投資者以 98元 購買一張 面值100元,6個月後到期的國庫券。

到期收益 = 100元 - 98元 = 2元,收益率 = 2/98 = 2.04%。

4. 回購協議市場(Repo市場)

•概念:貨幣市場上一種短期融資方式,持券方(借款方)將債券賣給投資者,並約定未來某個時間按約定價格回購。

•盈利方式:

投資者(資金提供方)賺取回購期間的利息。

借款方(融資方)以回購價高於賣出價來支付利息成本。

•計算示例:

銀行A將價值 1億元的債券 以 0.998億元 卖给銀行B,並約定 7天后以1億元回购。

銀行B盈利 = 1億 - 0.998億 = 20萬元(7天收益)。

年化收益率 = (20萬 / 0.998億) × (365/7) ≈ 1.04%。

5. 銀行承兌匯票市場

•概念:企業向銀行申請開具承兌匯票,銀行擔保到期兌付,可流通轉讓。

•盈利方式:

銀行通過收取承兌費和貼現息獲利。

投資者以折價買入,到期按面值兌付獲利。

•計算示例:

企業向銀行申請開具 100萬元,6個月後到期 的承兌匯票,銀行收取 0.5% 承兌費。

企業提前貼現,銀行貼現率 3%,即貼現價 = 100萬 × [1 - (3% × 180/360)] = 98.5萬。

銀行盈利 = 承兌費0.5萬 + 貼現息1.5萬 = 2萬。

6. 貨幣基金市場

•概念:貨幣市場基金主要投資於短期債券、同業存款等工具,提供低風險收益。

•盈利方式:

投資者獲得基金分紅收益,年化收益率一般在 1%-4% 左右。

基金公司通過管理費和申購贖回費盈利。

•計算示例:

投資者購買 10萬元貨幣基金,年化收益率 3%。

1年後收益 = 10萬 × 3% = 3000元。

如果基金公司收取 0.5%管理費,则管理費收入 = 10萬 × 0.5% = 500元。

| 優勢 | 描述 |

| 高流動性 | 大部分工具到期時間短,變現能力強。 |

| 低風險 | 主要由政府債券、銀行票據等低風險資產組成。 |

| 收益穩定 | 儘管收益率較低,但通常能提供穩定的回報。 |

| 資金周轉便捷 | 為政府、企業和金融機構提供快速融資渠道。 |

| 多樣化投資選擇 | 六大子市場提供不同的投資工具,適合各類投資者。 |

總體來說,貨幣市場為短期資金的高效流動提供了穩定的平台,不僅幫助各類機構實現資金的快速周轉,還為投資者提供了風險較低的收益機會。