特別股是什麼?

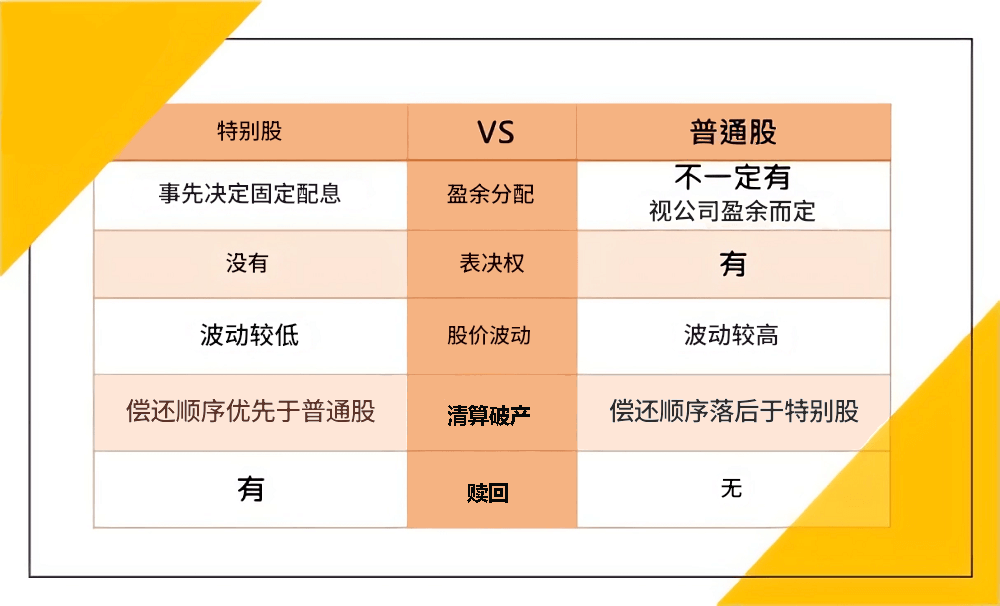

特別股(Preferred Stock),也被稱為優先股,是一種結合了債券和股票特性的投資工具。它兼具固定收益和股權的特徵,通常用於公司融資和投資者獲取穩定回報。

主要特性:

無投票權:股東通常不參與公司決策,也沒有在股東大會上的投票權。

固定股息:通常會提供較高的股息。

簡單來說,優先股就像是公司向投資者籌集資金的一種方式,投資者拿錢給公司,作為回報,他們可以享受比普通股東更高的股息回報,但同時卻放棄了投票權。可以理解為:你是股東,享有固定的股息收入,但不參與公司治理。

舉例:假設某公司發行了優先股,每股面值為100元,年股息率為5%,即每年每股可獲得5元股息。

這與普通股不同,普通股股東可以參與公司治理,但是否能獲得股息取決於公司的盈利情況。

特別股的優先級別

股息優先發放: 特別股股東優先於普通股股東獲得股息。

優先清算權: 如果公司清算,特別股股東將優先於普通股股東領取剩餘資產,但仍低於債權人。

公司清算時的資產分配順序:

債權人(債務人)

優先股股東

普通股股東

假設,公司清算後的總資本為2000000元,債務總額為500000元,資產分配如下:

| 類別 | 優先順序 | 持有股份數量 | 每股面值 | 分配金額 | 股東獲得金額 |

| 債務人(債權人) | 1 | - | - | 50萬元 | 已支付 |

| 特別股股東 | 2 | 10000股 | 100元 | 100萬元 | 每股獲得100元 |

| 普通股股東 | 3 | 50000股 | 10元 | 50萬元 | 每股獲得10元 |

資產分配總結:

•公司先償還債務50萬元。

•餘下的150萬元分配給優先股股東1000000元,剩餘500000元分配給普通股股東。

•每股優先股獲得100元,普通股每股獲得10元。

特別股的三種類型

累積優先股: 如果公司盈利不足以支付優先股股息,未支付的股息會累積,未來盈利時優先支付。

非累積優先股: 如果公司未支付當年的股息,該部分股息不會累積,且無法在未來補發。

信託優先股: 由第三方(通常是銀行)發行。公司先發行债券给信托,信托再發行优先股,用債券利息支付優先股股息。

特別股的召回風險

許多優先股具有“召回”條款,即公司可以在未來某一時點以固定價格回購優先股。如果公司選擇召回股票,投資者可能會面臨虧損。

例如,若投資者D以40美元購買了優先股,年利率是2.5%,那麼每年每股股息為40美元×2.5%=1美元。但公司在某一天以25美元回購股票,那麼D將面臨的損失如下:

| 專案 | 數據 | 說明 |

| 購買價格 | 40美元 | 投資者D購買特別股的價格 |

| 年股息率 | 2.50% | 特別股的年股息率 |

| 每股年股息 | 1美元 | 每年每股股息(40美元 × 2.5%) |

| 回購價格 | 25美元 | 公司回購特別股的價格 |

| 每股損失 | 15美元 | 每股損失(40美元 - 25美元) |

| 持股數量(假設) | 1000股 | 投資者D持有的特別股數量 |

| 總損失 | 15000美元 | 總損失(15美元 × 1000股) |

特別股的其他投資風險

利率風險: 特別股的價格類似債券,會受到利率波動的影響。當利率上升時,特別股的價格可能會下跌。

配發風險: 特別股的股息發放優先於普通股,但低於公司債務,若公司財務狀況不佳,可能無法按時支付股息。

系統性風險: 在經濟危機或政治風險下,優先股的股息支付可能受到影響。

流動性風險: 特別股的交易量通常較小,買賣差價較大,可能導致投資者面臨較高的交易成本。

總的來說,特別股是一種為投資者提供固定收益的優質工具,但也伴隨有召回、利率波動等風險,投資者需要根據自身的風險承受能力做出選擇。