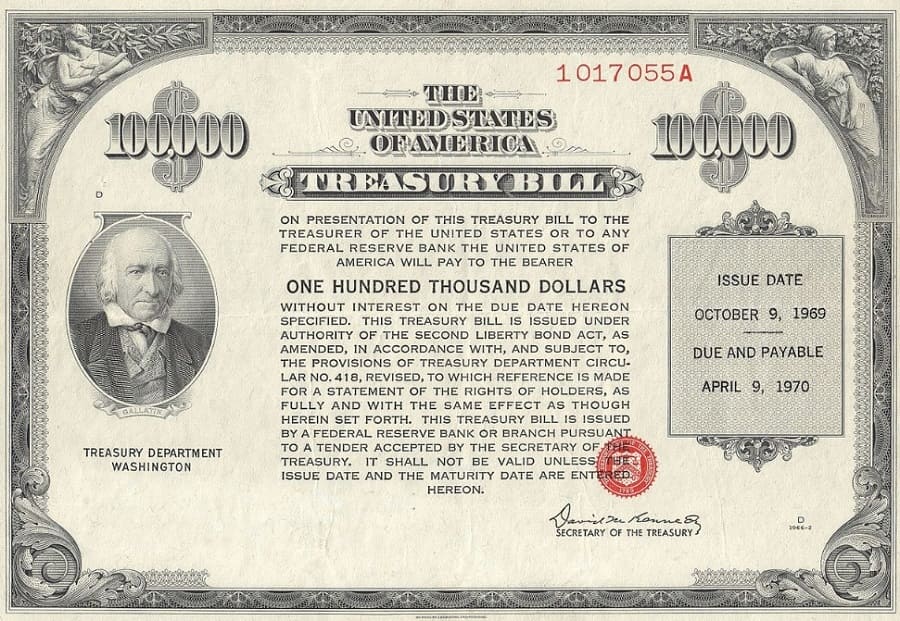

短期債券的定義與特點

短期債券是指償還期限在一年以內的債券,通常由政府、企業或金融機構發行,用於籌集短期資金。比如美債(T-Bills),它的期限通常包括以下幾個常見類型:

1個月:適用於極短期的資金周轉需求。

3個月:較為常見的短債期限,適合短期資金配置。

6個月:中期短期,適合有一定資金閒置期的投資者。

9個月:稍長的短債期限,適合中期資金安排。

1年:最長的短債期限,適合一年內的資金規劃。

其主要特點包括:

流動性強:由於期限短,投資者可以快速將債券變現。

風險較低:短債對利率波動的敏感度較低,信用風險也相對較小。

收益穩定:雖然收益不如長期債券高,但在市場波動時表現較為穩健。

短期債券的價格波動與利率變化

一般來說,債券價格和利率呈負相關。當利率上升時,債券價格下跌;反之,當利率下降時,債券價格上升。

但對於短債來說,利率波動相對較小,因此風險較低。

假設條件:以100美元買入一張3個月期的國債,年化利率為4%。買入後,市場利率突然上升到8%。

| 專案 | 初始情況(年化利率4%) | 新發行情況(年化利率8%) | 變化 |

| 債券期限 | 3個月 | 3個月 | - |

| 本金 | 100美元 | 100美元 | - |

| 年化利率 | 4% | 8% | 4% |

| 到期收益 | 101美元(本金+利息) | 102美元(本金+利息) | +1美元 |

| 市場價格變化 | 101美元(到期時) | 100美元(市場調整後) | -1美元 |

| 價格波動幅度 | - | - | -1% |

結論:

•損失有限:由於債券期限短(僅3個月),即使利率大幅上升,实际损失也僅为1%,影響較小。

•持有到期的優勢:如果持有到期,最終仍能獲得101美元,僅比新利率下的收益少1美元。這種短期波動對大多數投資者影響不大。

總結

這個例子表明,短期債券對利率變化的敏感度較低,價格波動較小。即使在極端情況下,投資者的損失也相對有限。

短期債券的風險與收益特點

風險較低:

本金安全:短債的期限較短(通常為3個月到1年),即使利率上升導致債券價格下跌,投資者的本金仍然安全。

折價可控:由於期限短,利率變化帶來的折價影響較小,且可以通過持有到期獲得固定收益來彌補。

收益穩定:

利息收入穩定:它的利息收入是固定的,投資者可以通過定期購買來獲得穩定的現金流。

利率風險低:短債對利率變化的敏感度較低,即使市場利率波動,投資者的實際損失也有限。

現金替代品:

流動性強:短債可以快速變現,適合短期資金存放。

類似存款:短期債券類似於一種固定收益的存款,適合對風險敏感的投資者。

短期債券投資策略建議

定期購買:

分散風險:像巴菲特那樣定期購買短債,可以分散利率變化帶來的風險。例如,每週或每月購買一次,平攤成本。

穩定收益:通過定期購買,投資者可以獲得穩定的利息收入,同時避免因一次性購買而面臨的利率波動風險。

利率考量:

高利率優先:當市場利率超過3%時,短債的收益較為可觀,是存放閒置資金的不錯選擇。

長期持有:高利率環境下,短債的收益更高,且持續時間越長,收益越可觀。

靈活調整策略:

小建議:分散投資和靈活調整持倉是應對利率波動的重要策略。雖然短債本身較為穩定,但如果市場利率預期大幅變化,適時調整債券的期限結構仍然很重要。