年化報酬率(Annualized Rate of Return),又稱年化回報率,是衡量投資長期回報率的重要指標。它是指在一定投資週期內,假設投資收益以復利方式持續增長,每年的平均增長率是多少。

年化報酬率的正確計算方法

1.使用複利公式

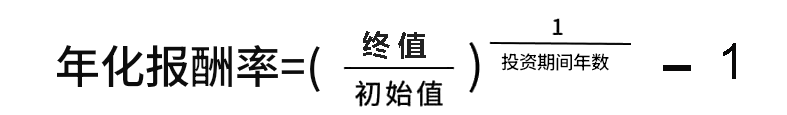

它的計算方法考慮了時間價值,並非簡單地用總收益除以投資年數。其計算公式為:

年化回報率=(最終價值÷初始投資)1/n−1

其中:

•最終價值:投資在結束時的總價值

•初始投資:投資的本金

•N:投資的年數

示例:假設你投資10000元,10年後變成20000元,那麼年化報酬率計算如下:

(20000÷10000)1/10−1=(2)1/10−1≈7.18%

也就是說,雖然總報酬率是100%,但年化回報率只有7.18%,因為複利效應讓每年的平均增長率低於簡單的100%÷10=10%。

2.使用Excel計算

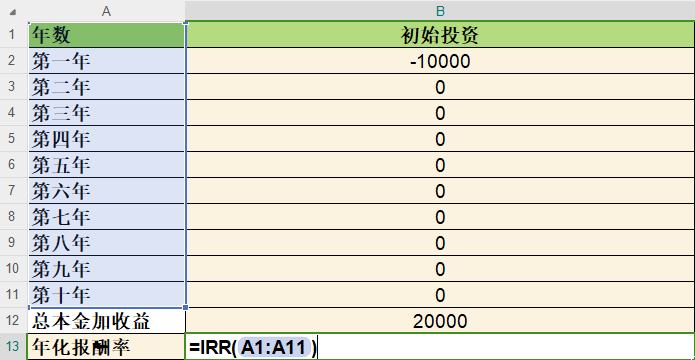

在 Excel 裡,可以使用 IRR(內部報酬率)函數來計算年化回報率:

1.在B2單元格輸入-10000(表示初始投資,負數代表資金流出)。

2.在B3到B11單元格輸入0(表示這9年沒有資金流入或流出)。

3.在B12單元格輸入20000(表示第10年取回資金)。

4.在任意空白單元格輸入:=IRR(B2:B12)

Excel將自動計算出年化報酬率7.18%。

年化報酬率計算的常見錯誤

錯誤1:簡單除法

許多人計算年化回報率時,錯誤地採用簡單的“總報酬率÷年數”公式,例如:

假設某人投資10年,最終獲得100%的總收益(即本金翻倍)。

錯誤計算方式:100%÷10=10%

這意味著他認為投資每年的收益是10%。

然而,這種算法完全忽略了複利的影響。如果投資者沒有每年取出收益,而是讓其繼續增長,那麼每年的實際增長率並不會是10%,而是一個較低的值。

錯誤2:錯誤地用短期报酬率推算长期年化报酬率

有些投資人用“日收益×365”或“月收益×12”推算年化回報率,這是錯誤的,因為市場波動大,無法保證天天或每月都能維持相同收益。

例如,某天股票上漲5%,若用:

5%×250(交易日)=1250%

這樣的計算完全不符合實際情況。

錯誤3:忽略了風險因素

高年化回報率通常伴隨著高風險,例如外匯交易可能短期獲利20%,但也可能迅速爆倉。

大獎章基金年化66%,但一般投資人扣除高昂費用後,實際收益遠低於此數值。

年化報酬率的應用

年化回報率主要用於:

•比較不同投資的收益(如股票、基金、定存、房地產)。

•衡量長期投資的回報,避免短期波動的干擾。

•用於投資規劃,估算未來財富增長情況。

例如:

股市長期年化回報率:約6%-12%。

定存年化回報率年化回報率:約1%-3%。

知名投資人的年化績效:

•巴菲特(伯克希爾哈撒韋):年化19%-20%。

•彼得林奇(麥哲倫基金):年化29%。

•詹姆斯·西蒙斯(大獎章基金):年化66%(扣除高額管理費前)。

假設投資15年,比較不同年化回報率的增長情況(以10000元為基準):

| 投資人 / 基金 | 年化報酬率 | 15 年後本金增長倍數 | 最終本金(萬元) |

| 定存 | 1% | 1.17 倍 | 1.17 萬 |

| 股市 | 8% | 3.17 倍 | 3.17 萬 |

| 巴菲特 | 20% | 15 倍 | 15 萬 |

| 彼得·林奇 | 29% | 45 倍 | 45 萬 |

| 西蒙斯大獎章基金 | 66% | 2000 倍 | 2000 萬 |

總結

年化回報率並非“總報酬率÷年數”,而是考慮複利增長後的平均年收益率。

短期報酬率不可簡單放大成年化回報率,市場波動大,無法保證每月或每日固定獲利。

高年化回報率通常伴隨高風險,投資時需衡量風險與回報的關係。

長期投資的年化回報率相對穩定,股市年化6%-12%是合理預期,短期收益可能偏離這個範圍。

投資時,應避免被虛假的年化報酬率誤導,正確評估投資績效,才能做出更明智的決策!