年化报酬率(Annualized Rate of Return),又称年化回报率,是衡量投资长期回报率的重要指标。它是指在一定投资周期内,假设投资收益以复利方式持续增长,每年的平均增长率是多少。

年化报酬率的正确计算方法

1.使用复利公式

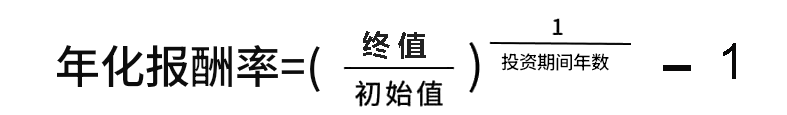

它的计算方法考虑了时间价值,并非简单地用总收益除以投资年数。其计算公式为:

年化回报率=(最终价值÷初始投资)1/n−1

其中:

•最终价值:投资在结束时的总价值

•初始投资:投资的本金

•N:投资的年数

示例:假设你投资10000元,10年后变成20000元,那么年化报酬率计算如下:

(20000÷10000)1/10−1=(2)1/10−1≈7.18%

也就是说,虽然总报酬率是100%,但年化回报率只有7.18%,因为复利效应让每年的平均增长率低于简单的100%÷10=10%。

2.使用Excel计算

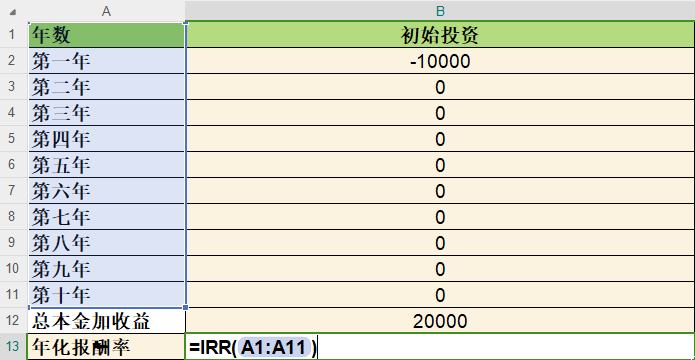

在 Excel 里,可以使用 IRR(内部报酬率)函数来计算年化回报率:

1.在B2单元格输入-10000(表示初始投资,负数代表资金流出)。

2.在B3到B11单元格输入0(表示这9年没有资金流入或流出)。

3.在B12单元格输入20000(表示第10年取回资金)。

4.在任意空白单元格输入:=IRR(B2:B12)

Excel将自动计算出年化报酬率7.18%。

年化报酬率计算的常见错误

错误1:简单除法

许多人计算年化回报率时,错误地采用简单的“总报酬率÷年数”公式,例如:

假设某人投资10年,最终获得100%的总收益(即本金翻倍)。

错误计算方式:100%÷10=10%

这意味着他认为投资每年的收益是10%。

然而,这种算法完全忽略了复利的影响。如果投资者没有每年取出收益,而是让其继续增长,那么每年的实际增长率并不会是10%,而是一个较低的值。

错误2:错误地用短期报酬率推算长期年化报酬率

有些投资人用“日收益×365”或“月收益×12”推算年化回报率,这是错误的,因为市场波动大,无法保证天天或每月都能维持相同收益。

例如,某天股票上涨5%,若用:

5%×250(交易日)=1250%

这样的计算完全不符合实际情况。

错误3:忽略了风险因素

高年化回报率通常伴随着高风险,例如外汇交易可能短期获利20%,但也可能迅速爆仓。

大奖章基金年化66%,但一般投资人扣除高昂费用后,实际收益远低于此数值。

年化报酬率的应用

年化回报率主要用于:

•比较不同投资的收益(如股票、基金、定存、房地产)。

•衡量长期投资的回报,避免短期波动的干扰。

•用于投资规划,估算未来财富增长情况。

例如:

股市长期年化回报率:约6%-12%。

定存年化回报率年化回报率:约1%-3%。

知名投资人的年化绩效:

•巴菲特(伯克希尔哈撒韦):年化19%-20%。

•彼得林奇(麦哲伦基金):年化29%。

•詹姆斯·西蒙斯(大奖章基金):年化66%(扣除高额管理费前)。

假设投资15年,比较不同年化回报率的增长情况(以10000元为基准):

| 投资人 / 基金 | 年化报酬率 | 15 年后本金增长倍数 | 最终本金(万元) |

| 定存 | 1% | 1.17 倍 | 1.17 万 |

| 股市 | 8% | 3.17 倍 | 3.17 万 |

| 巴菲特 | 20% | 15 倍 | 15 万 |

| 彼得·林奇 | 29% | 45 倍 | 45 万 |

| 西蒙斯大奖章基金 | 66% | 2000 倍 | 2000 万 |

总结

年化回报率并非“总报酬率÷年数”,而是考虑复利增长后的平均年收益率。

短期报酬率不可简单放大成年化回报率,市场波动大,无法保证每月或每日固定获利。

高年化回报率通常伴随高风险,投资时需衡量风险与回报的关系。

长期投资的年化回报率相对稳定,股市年化6%-12%是合理预期,短期收益可能偏离这个范围。

投资时,应避免被虚假的年化报酬率误导,正确评估投资绩效,才能做出更明智的决策!