资产配置其实是根据不同资产的特性,把资金分配到不同的投资工具中(如股票、债券、房地产、黄金等),目的是通过分散投资来降低整体风险,提高潜在回报。通过合理的配置,不同的资产可以在不同的市场环境中发挥作用,互相对冲,减少单一资产波动带来的风险。

资产配置的基本原理

假设我们有两只股票——A股和B股。

A股:高风险、高回报,年报酬15%,风险15%。

B股:低风险、低回报,年报酬6%,风险7%。

单独投资A股或B股各有优劣:

单独投资A股:高回报(15%),但高风险(15%)。

单独投资B股:低风险(7%),但低回报(6%)。

A股和B股的相关系数为0.1,如果进行资产配置的话,不同的比例组合情况如下:

情况1:将30%的资金投入A股,70%投入B股。风险虽然稍微上升至6.99%,但回报却提高至8.7%。

| 投资标的 | 资金分配 | 相关系数 | 风险(标准差) | 回报(年化收益率) |

| A股和B股 | A股30%,B股70% | 0.1 | 6.99% | 8.70% |

情况2:将50%的资金投入A股,50%投入B股。风险上升至7.62%,但回报却提高至10.5%。

| 投资标的 | 资金分配 | 相关系数 | 风险(标准差) | 回报(年化收益率) |

| A股和B股 | A股20%,B股80% | 0.1 | 7.62% | 10.50% |

这说明,它可以让我们在控制风险的前提下,提升回报。通过适当的分散投资,我们不仅能控制整体风险,还能提高整体的回报水平。

资产配置相关系数的影响

相关系数衡量两个资产价格变动的关系,其值介于-1到1之间:

| 相关系数范围 | 相关性描述 | 资产价格变动关系 |

| 接近1 | 正相关 | 两个资产价格同向变动 |

| 接近-1 | 负相关 | 两个资产价格反向变动 |

| 接近0 | 不相关 | 两个资产价格变动无明显关系 |

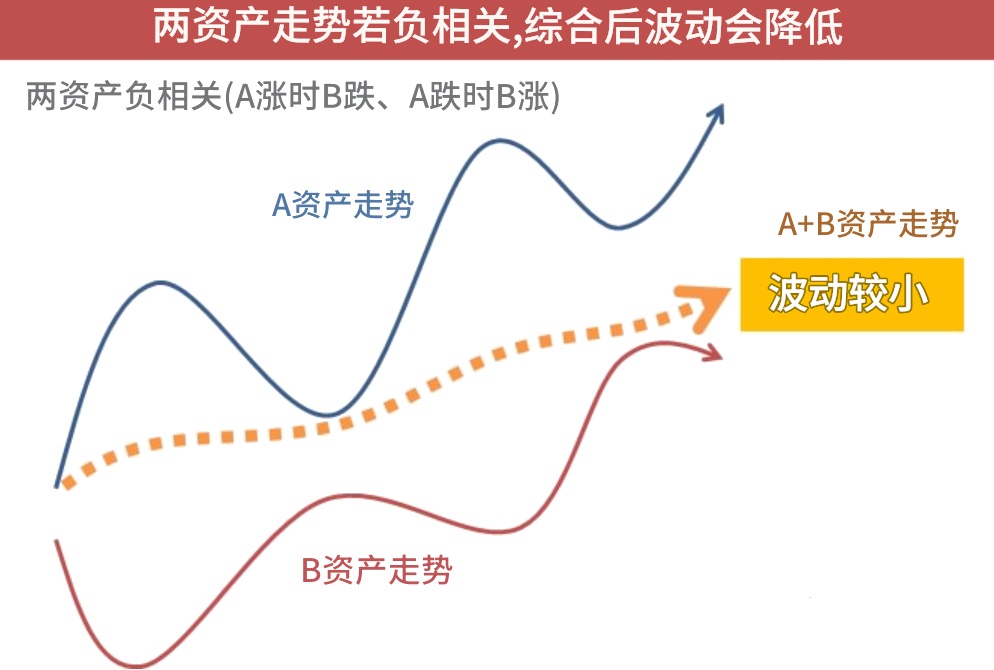

负相关:

•如果将相关系数调整为负值(如-0.1或-0.2),组合的风险会进一步降低。

•负相关意味着当一只股票下跌时,另一只股票可能上涨,从而进一步降低整体风险。

多样化:

•通过选择相关性较低的资产进行组合,可以显著降低风险。

•投资组合中资产的多样化不仅有助于分散风险,还能够提升回报。因此,选择不同资产类型(如股票、债券、商品等)有助于在不同市场条件下实现平衡。

资产配置的优势

降低风险:通过资产的分散配置,我们能够在同样的回报水平下有效降低风险。

多样化配置:分散投资能够进一步降低风险,特别是当不同资产之间相关系数较低时,组合的风险会显著下降。

追求高效配置:不同年龄阶段的投资者应根据自己的需求调整配置,找到适合自己的最佳投资组合。

科学依据:这种投资方式背后有坚实的数学理论支持,它能够帮助我们做出更理性、科学的投资决策。

资产配置的实际应用

1.不同人生阶段的配置

退休阶段:风险偏好较低,投资组合应更加稳健,可能适当降低回报要求。

年轻阶段:风险承受能力较高,投资者可以选择较为波动的资产,以获取更高的回报。

调整策略:随着年龄和财务状况的变化,投资者应定期调整资产的相关配置,以适应不同的风险偏好和投资目标。

2.避免集中投资

假ETF:一些ETF可能集中投资于某一特定行业或资产,如黄金ETF或持有ETF,这些ETF并不适合用于分散风险。

真ETF:选择多样化的ETF,如指数型ETF,可以有效分散风险,实现资产配置的目标。