股指期貨是什麼?

股指期貨是一種以股票市場指數為標的資產的期貨合約,允許投資者通過合約交易而非實際股票來預測未來市場走向。

1.基本概念

標的資產:這種期貨的標的是某個特定的股票市場指數,如滬深300指數、標普500指數等。

合約價值:合約乘數×指數點數,通常計算公式為:

保證金:採用保證金交易,投資者僅需支付合約價值的一部分,便可控制大規模頭寸。

合約價值=指數點數×每點價值。

2.股指期貨與現貨指數的關係

舉個例子,假設當前滬深300指數為4000點,投資者預期未來股市將上漲,決定買入一份滬深300期貨合約。

•合約乘數為300元/點,合約價值為120萬元,保證金比例為15%,所需保證金為18萬元。

•到期時,期貨的價值由當前指數點數乘以每點的價值計算得出。

情況1※

期貨價值上漲:假設3個月後,滬深300指數的現貨價格變為4200點,投資者的期貨合約價值也會相應變化。

| 專案 | 數值 | 說明 |

| 合約到期價值 | 126萬元 | 4200點 × 300元/點 = 126萬元 |

| 原合約價值 | 120萬元 | 假設原合約價值為120萬元 |

| 盈利計算 | 6萬元 | 新合約價值 - 原合約價值 = 126萬元 - 120萬元 = 6萬元 |

情況2※

期貨價值下跌:假設3個月後,滬深300指數的現貨價格下跌至3800點,投資者的期貨合約價值也會相應下降。

| 專案 | 數值 | 說明 |

| 合約到期價值 | 114萬元 | 3800點 × 300元/點 = 114萬元 |

| 原合約價值 | 120萬元 | 假設原合約價值為120萬元 |

| 虧損計算 | 6萬元 | 原合約價值 - 新合約價值 = 120萬元 - 114萬元 = 6萬元 |

總結

盈利:如果指數上漲,合約價值增加,投資者獲利。

虧損:如果指數下跌,合約價值減少,投資者虧損。

股指期貨的槓桿效應與投機性

這種期貨合約的設計初衷,正是讓投資者能夠對這些市場進行風險對沖,同時藉助槓桿進行更加靈活的操作。

其最大特點是槓桿效應,投資者通過較小的保證金,控制更大規模的市場頭寸。

例如:

| 專案 | 數值 | 說明 |

| 每個指數點價值 | 50美元 | 標普500指數期貨每點價值固定為50美元。 |

| 當前指數點數 | 4200點 | 當前標普500指數點數。 |

| 期貨合約價值 | 210000美元 | 50美元/點 × 4200點 = 210,000美元。 |

| 保證金比例 | 5% | 投資者需支付合約價值的5%作為保證金。 |

| 所需保證金金額 | 10500美元 | 210000美元 × 5% = 10500美元。 |

| 槓桿倍數 | 20倍 | 210000美元 ÷ 10500美元 = 20倍。 |

說明

期貨合約價值:投資者通過支付10500美元的保證金,可以控制價值210000美元的市場頭寸。

槓桿倍數:槓桿倍數為20倍,意味著投資者的資金被放大了20倍,從而獲得更高的潛在收益,但同時也增加了風險。

“超級迷你”股指期貨

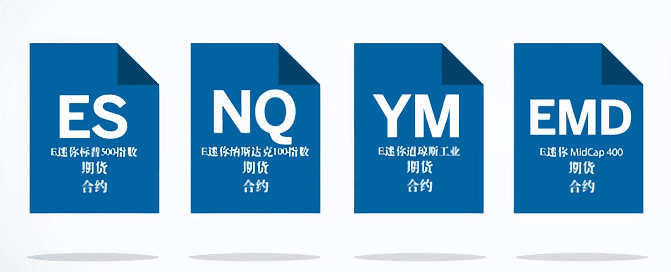

在美股市場,股指期貨主要分為四大類:

標普500指數期貨(E-mini S&P 500)

納斯達克100指數期貨(E-mini NASDAQ-100)

道瓊斯工業指數期貨(E-mini Dow)

羅素2000指數期貨(E-mini Russell 2000)。

但這類期貨的價值一般都偏高,例如標普500期貨的一個指數點價值為50美元,因此當前4200點的標普500指數對應的是21萬美元的現貨價值。

為了讓中小散戶也能參與這種期貨交易,芝加哥商品交易所(CME)推出了“超級迷你”期貨合約。這些合約的價值更小:

例如,超級迷你標普500期貨:

•每個指數點價值為5美元。

•當前標普500指數為4200點時,超級迷你期貨的價值僅為2.1萬美元。

股指期貨的交易時間與市場影響

交易時間:美國東部時間下午6點至次日下午5點(23小時交易窗口)

市場影響:全球性交易,受全球事件和情緒影響大,價格波動更明顯

股指期貨升水與貼水現象

升水:期貨價格高於現貨指數價格,通常反映出市場對未來看漲的情緒。

貼水:期貨價格低於現貨指數價格,通常表明市場對未來看跌的情緒較濃。

這種升水和貼水的關係反映了市場對於未來股市走勢的預期。在極端情況下(如情緒過度樂觀或悲觀),升水和贴水现象会更加显著。