股指期货是什么?

股指期货是一种以股票市场指数为标的资产的期货合约,允许投资者通过合约交易而非实际股票来预测未来市场走向。

1.基本概念

标的资产:这种期货的标的是某个特定的股票市场指数,如沪深300指数、标普500指数等。

合约价值:合约乘数×指数点数,通常计算公式为:

保证金:采用保证金交易,投资者仅需支付合约价值的一部分,便可控制大规模头寸。

合约价值=指数点数×每点价值。

2.股指期货与现货指数的关系

举个例子,假设当前沪深300指数为4000点,投资者预期未来股市将上涨,决定买入一份沪深300期货合约。

•合约乘数为300元/点,合约价值为120万元,保证金比例为15%,所需保证金为18万元。

•到期时,期货的价值由当前指数点数乘以每点的价值计算得出。

情况1※

期货价值上涨:假设3个月后,沪深300指数的现货价格变为4200点,投资者的期货合约价值也会相应变化。

| 项目 | 数值 | 说明 |

| 合约到期价值 | 126万元 | 4200点 × 300元/点 = 126万元 |

| 原合约价值 | 120万元 | 假设原合约价值为120万元 |

| 盈利计算 | 6万元 | 新合约价值 - 原合约价值 = 126万元 - 120万元 = 6万元 |

情况2※

期货价值下跌:假设3个月后,沪深300指数的现货价格下跌至3800点,投资者的期货合约价值也会相应下降。

| 项目 | 数值 | 说明 |

| 合约到期价值 | 114万元 | 3800点 × 300元/点 = 114万元 |

| 原合约价值 | 120万元 | 假设原合约价值为120万元 |

| 亏损计算 | 6万元 | 原合约价值 - 新合约价值 = 120万元 - 114万元 = 6万元 |

总结

盈利:如果指数上涨,合约价值增加,投资者获利。

亏损:如果指数下跌,合约价值减少,投资者亏损。

股指期货的杠杆效应与投机性

这种期货合约的设计初衷,正是让投资者能够对这些市场进行风险对冲,同时借助杠杆进行更加灵活的操作。

其最大特点是杠杆效应,投资者通过较小的保证金,控制更大规模的市场头寸。

例如:

| 项目 | 数值 | 说明 |

| 每个指数点价值 | 50美元 | 标普500指数期货每点价值固定为50美元。 |

| 当前指数点数 | 4200点 | 当前标普500指数点数。 |

| 期货合约价值 | 210000美元 | 50美元/点 × 4200点 = 210,000美元。 |

| 保证金比例 | 5% | 投资者需支付合约价值的5%作为保证金。 |

| 所需保证金金额 | 10500美元 | 210000美元 × 5% = 10500美元。 |

| 杠杆倍数 | 20倍 | 210000美元 ÷ 10500美元 = 20倍。 |

说明

期货合约价值:投资者通过支付10500美元的保证金,可以控制价值210000美元的市场头寸。

杠杆倍数:杠杆倍数为20倍,意味着投资者的资金被放大了20倍,从而获得更高的潜在收益,但同时也增加了风险。

“超级迷你”股指期货

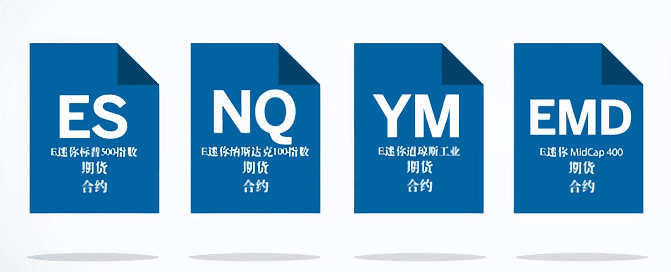

在美股市场,股指期货主要分为四大类:

标普500指数期货(E-mini S&P 500)

纳斯达克100指数期货(E-mini NASDAQ-100)

道琼斯工业指数期货(E-mini Dow)

罗素2000指数期货(E-mini Russell 2000)。

但这类期货的价值一般都偏高,例如标普500期货的一个指数点价值为50美元,因此当前4200点的标普500指数对应的是21万美元的现货价值。

为了让中小散户也能参与这种期货交易,芝加哥商品交易所(CME)推出了“超级迷你”期货合约。这些合约的价值更小:

例如,超级迷你标普500期货:

•每个指数点价值为5美元。

•当前标普500指数为4200点时,超级迷你期货的价值仅为2.1万美元。

股指期货的交易时间与市场影响

交易时间:美国东部时间下午6点至次日下午5点(23小时交易窗口)

市场影响:全球性交易,受全球事件和情绪影响大,价格波动更明显

股指期货升水与贴水现象

升水:期货价格高于现货指数价格,通常反映出市场对未来看涨的情绪。

贴水:期货价格低于现货指数价格,通常表明市场对未来看跌的情绪较浓。

这种升水和贴水的关系反映了市场对于未来股市走势的预期。在极端情况下(如情绪过度乐观或悲观),升水和贴水现象会更加显著。