美國關稅衝擊下,全球經濟前景不確定性大幅上升,近期銅價面臨不小的下行壓力。對於全球銅市場而言,資本開支不足下的供給約束尚未兌現,美國貿易政策帶來的全球需求衝擊卻已先至,市場開始擔心銅長期供給不足的敘事能否繼續成立。

本文旨在通過梳理銅礦未來產能,爲當前較爲混沌的市場預期提供一些確定性。短期我們主要關心銅礦產能釋放的節奏,受制於地質條件、當地政治穩定性和公司戰略等因素,銅礦的實際投產與爬坡節奏往往偏離預期。長期我們關注基準情形項目的供給總量。這裏涉及到大宗平衡表的短期和長期的區別,短期供需的不匹配導致了價格的漲跌,價格是供需相對平衡的函數,但長期視角來看在價格機制下供給和需求的趨勢一定是吻合的。因此我們更關注“基準供應量”和需求的差值,我們將其定義爲“激勵供應量”以与基準供應量相对应,不同點在於這部分量是價格的函數。如果基準供應量小于需求预期,價格激勵機制會刺激出足夠的邊際供給來滿足需求,反之亦然,這是我們長期價格判斷背後的主要邏輯。市場中常見的一些對於銅礦供應的認知偏差和預期差,往往是由於模糊了節奏和總量、混淆了短期和長期平衡表。

從節奏看,銅礦供給呈現出短期不及預期、中期潛在釋放壓力、長期“達峯”延遲的特徵

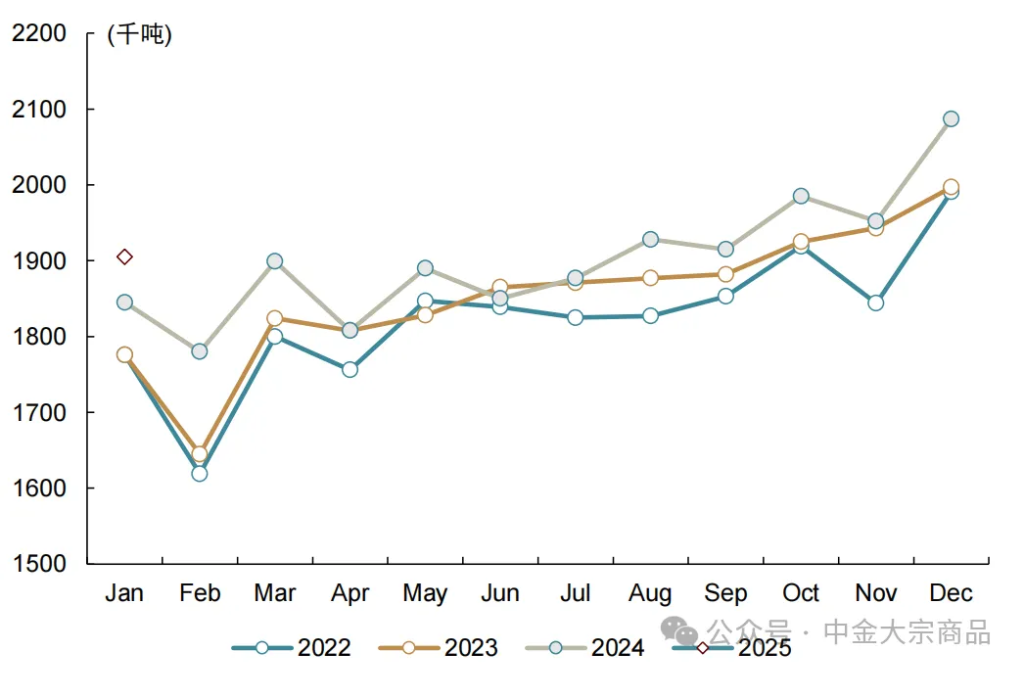

短期,我們上修2024、下修2025年銅精礦供給增速。根據ICSG統計,2024年全球銅礦實際產出1957萬噸,同比增長3.2%。銅礦干擾率爲5.8%,儘管高於過去十年平均的5.1%,但仍低於先前市場預期。我們認爲這主要是由於1)剛果金中資銅礦爬產順利,導致下半年全球銅精礦產出高於預期;2)拉美銅礦干擾率較高在下半年有所下降。其中QB2達產進度快於預期,Las Bambas營運效率提升,產量超過指引上沿。

圖表:1月,全球銅精礦產量同比增長3.2%

資料來源:ICSG,中金公司研究部

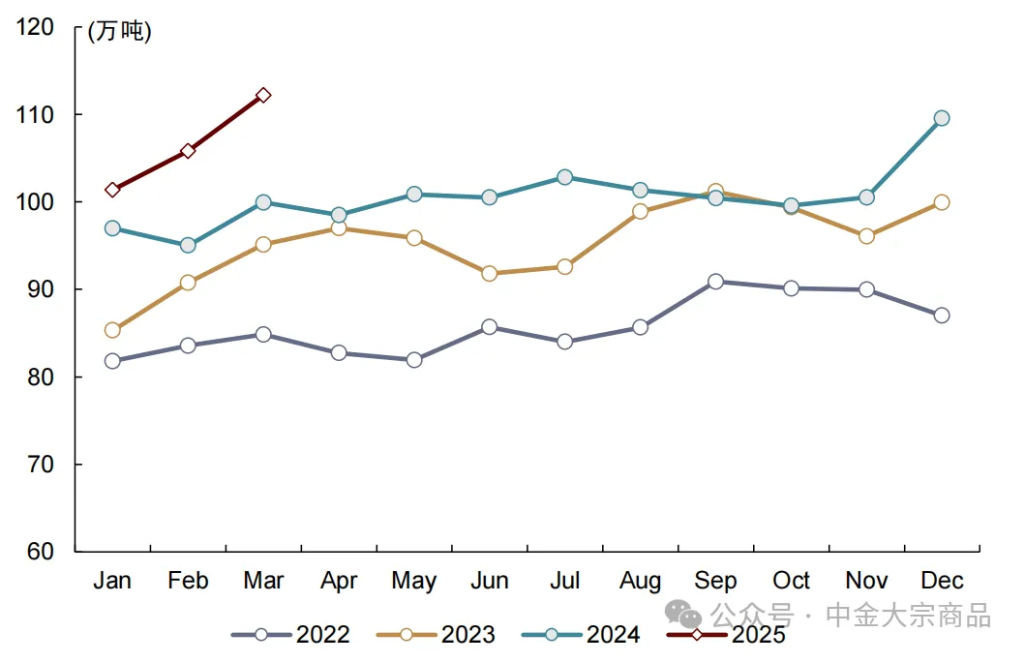

圖表:1-3月,國內精煉銅產量累計同比增速9.4%

資料來源:SMM,中金公司研究部

圖表:2024年銅礦干擾率處於歷史偏高水平

資料來源:Woodmac,中金公司研究部

對於2025年,我們預計銅礦供給大概率將低於去年末給出的預期。我們預計今年增量將主要由2024年已投運項目的產量爬坡貢獻,而新投產項目較少。干擾率方面,我們認爲:1)2025年是礦山勞資談判的大年,或構成一定擾動 2)南美礦產質量下降與水資源短缺造成的影響仍在持續,而25年南美項目增量佔比較高。我們預計銅礦干擾率或將有所上升。我們預計2025年銅礦全年增速或從之前預期的2.4%下降至1.8%,對應增量34萬噸。

具體到項目來看,2025年增量預期上調的項目包括:1)Kamoa-Kakula公佈的1Q25銅產量爲13.3萬噸,年化後接近52萬-58萬噸的产量指引下界。但根據艾芬豪一季報,由於三月進口水電供應大幅增加,3月後2周銅礦年化產量顯著提升,已高於58萬噸的产量指引上界。我們預計2Q英加二期水電站五號渦輪機組改造升級完成後,電力制約或得到有效解決,銅礦產量將得到有效提升,我們預計全年产量增长12萬噸。增量預期維持不變的項目包括:1)智利QB2、Mantoverde達產順利,我們認爲年內均可貢獻5萬噸增量。2)Kansanshi銅礦三期預計將於2H2025完工,我們預計贡献3萬噸增量。3)Rajo Inca項目已完成,使Salvador銅礦從露天地下結合礦轉爲露天礦,預計貢獻3萬噸产能增量。增量預期下調的項目包括:1)Malmyzhskoye受制於勞動力不足的問題,投產進度不及預期,我們預計2025年銅產量僅3萬噸。2)Collahuasi礦山處於在不同階段之間的過渡狀態,預計由於礦石品位下降以及銅回收率降低,產量預計下滑12萬噸。

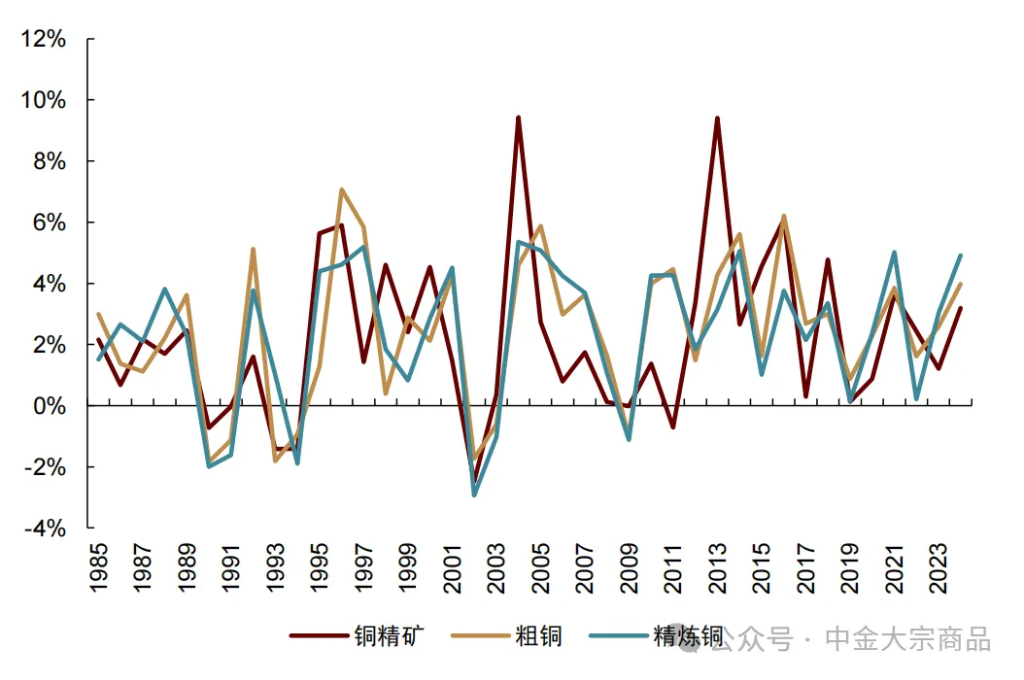

就精煉銅供應而言,我們預計今年精銅產量增速將向銅礦供應增速收斂。1985年至今的供應數據顯示,粗煉/精煉端增速一般滯後於銅精礦一年左右,這可能是由於銅精礦庫存提供了一定的緩衝墊,長期來看兩者基本保持同一趨勢。我們預計成本較高且減產決策較爲靈活的海外冶煉廠在年內將率先減產。廢銅供應收緊的預期也給銅元素供給帶來更多壓力。

圖表:冶煉端產出增速一般滯後於礦端1年

資料來源:Woodmac,中金公司研究部

中期維度,我們需要關注推遲項目集中釋放或投產項目爬坡加速帶來的潛在壓力。站在2024年的時間點上,市場也曾一度擔憂2025年延後產能集中釋放的壓力,因此WoodMac等第三方市場機構對2025年均給出了較高的供給預測。但進入2025年以後供給情況逐漸明朗,市場在下調2025年銅礦供給增速預期的同時也將項目推遲釋放的壓力擔憂再次“移倉”到了下一年。以WoodMac數據爲例,最新的2Q展望報告中對2026年的銅礦增速爲5.4%。增量主要來自於現有項目的產量提升,主要包括剛果金凱鵬礦業擴產和Kamoa-Kakula、TFM的爬產,俄羅斯Malmyzhskoye爬產,智利Collahuasi、QB2爬產。此外,巴拿馬Cobre銅礦爭端解決後的復產也可能爲銅礦供應帶來進一步寬鬆的風險。

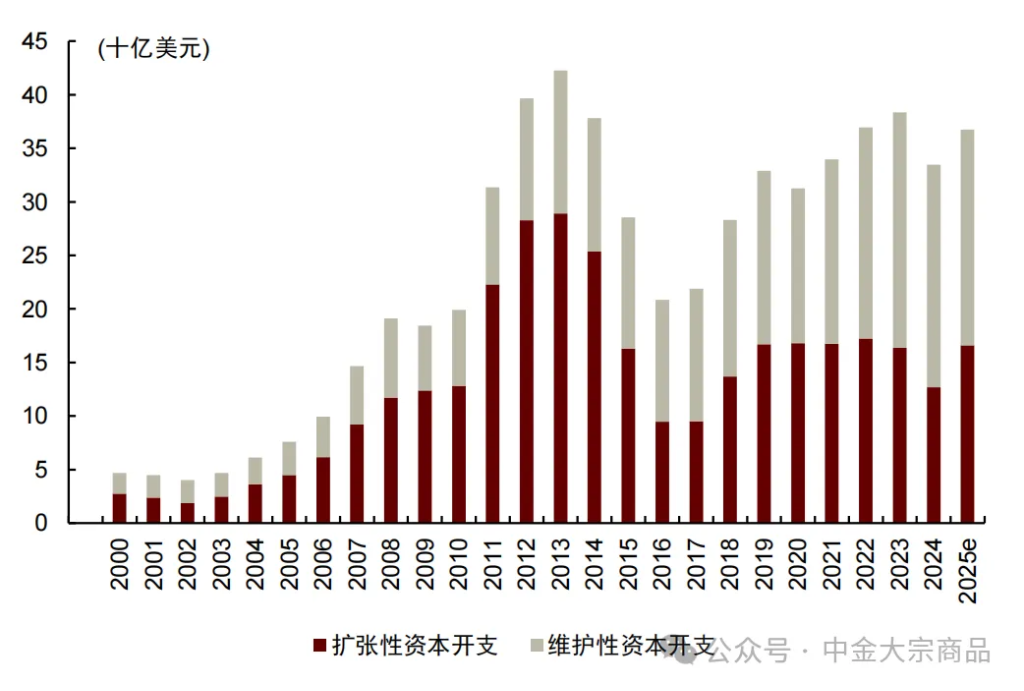

銅礦近端供給的緩慢釋放使得遠端達峯的理論時間點不斷推遲,我們目前預計銅礦的基準供給將在2028年達峯,而去年普遍預測的達峯時間爲2027年。不過,達峯時間點推遲並不意味着供給敘事將遲到,銅礦產能持續的不及預期實質上已經是遠期供給不足在當下的表達,歷史資本開支不足導致銅礦項目流的缺乏仍是比較確定的事情,現有礦山的品位下降、資源保護主義愈演愈烈也支撐銅礦干擾率自2016年以來處於高位。因此,我們認爲達峯路徑的拉長並不會改變終點。

圖表:全球銅礦擴張性資本開支仍顯不足

資料來源:WoodMac,公司研究部

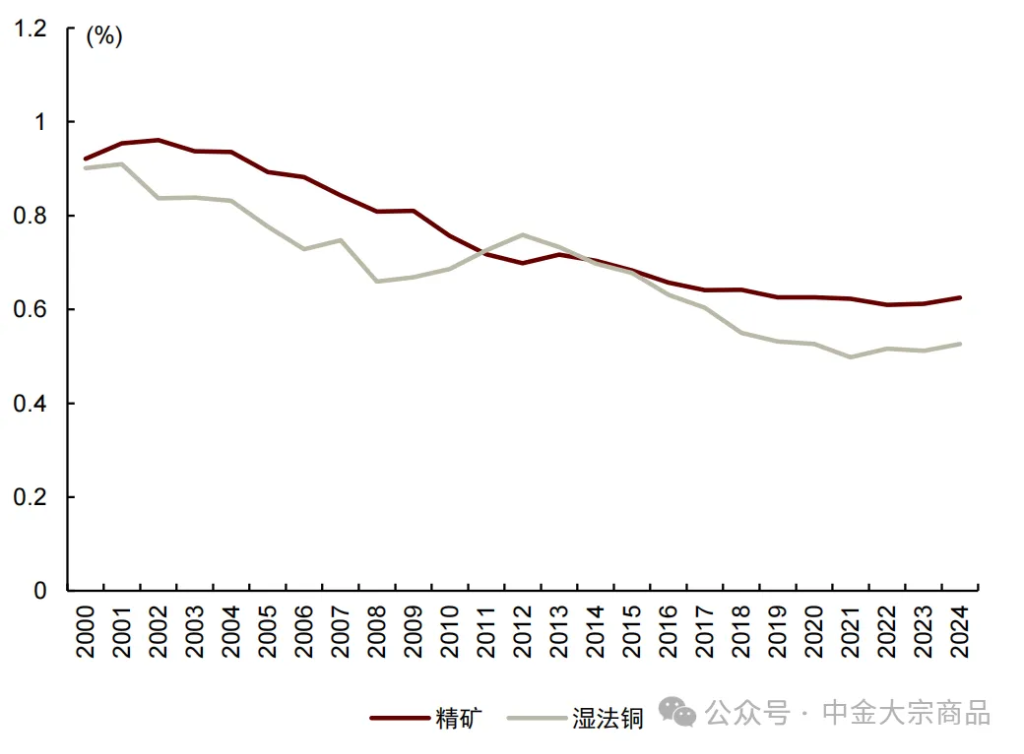

圖表:處理銅礦品位逐年下滑

資料來源:Woodmac,中金公司研究部

從總量看,銅礦供應仍難以滿足需求增量,價格機制需介入以匹配供需

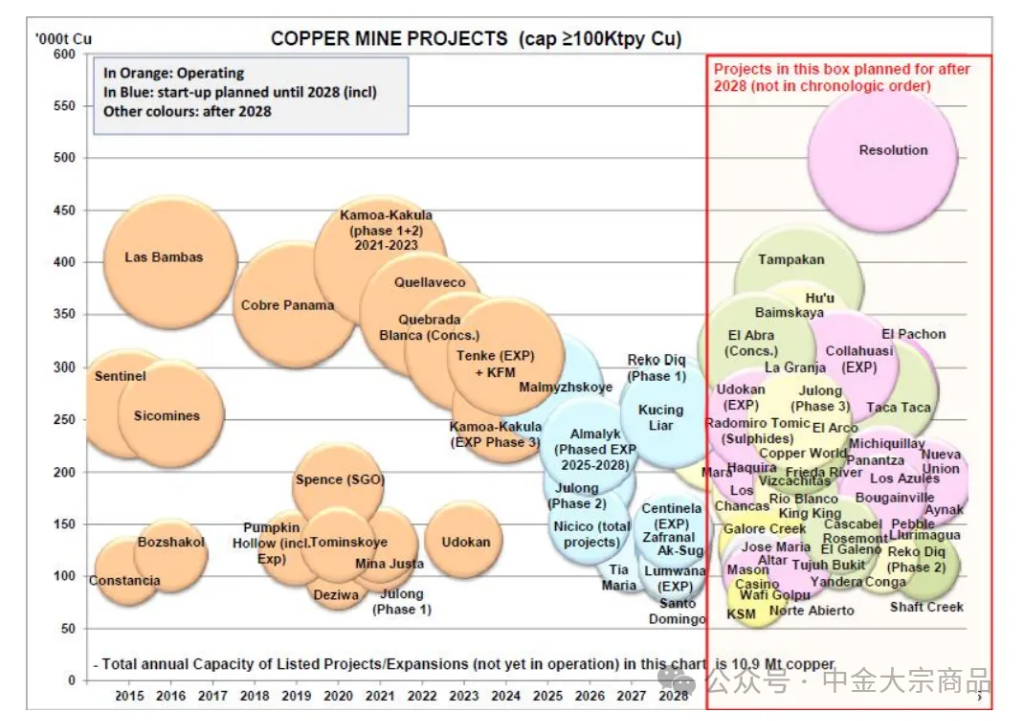

從總量的視角看,我們預計到2028年,基準情形下的剩餘礦端增量總計230萬噸,摺合年均增量57萬噸,待投產的大型項目僅餘Malmyzhskoye、Almalyk II、Reko Diq、巨龍二期與Grasberg Kucing Liar,且平均項目規模較上一輪供給高峯顯著下滑。若以2028年爲達峯點計算未來幾年的CAGR增速約爲2.7%。需求側,我們認爲銅作爲宏觀品種長期需求與宏觀經濟保持趨同。IMF預計2023-2028年,全球GDP的CAGR爲2.8%。我們也要注意到,得益於全球電氣化程度的不斷提升,過去三年全球銅消費增速相比於GDP增速的彈性均大於1,我们认爲未来这一趋势仍将大概率持续。這也意味着未來幾年礦端供應增速或將難以匹配需求增長。在目前貿易政策多變,經濟預期不穩的背景下,短期内铜需求预期亦转爲非线性波动,導致價格波動變大。儘管短期供需節奏面臨不確定性,但我们认爲长期的供给约束叙事依然有效,換言之銅礦供應只有路徑問題,而沒有總量的問題。

圖表:2028年前項目增量有限,且缺乏大型項目

資料來源:ICSG,公司研究部

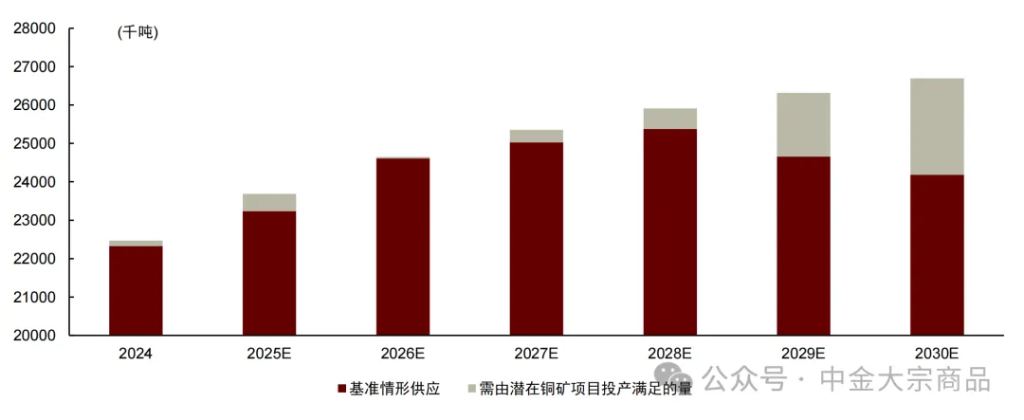

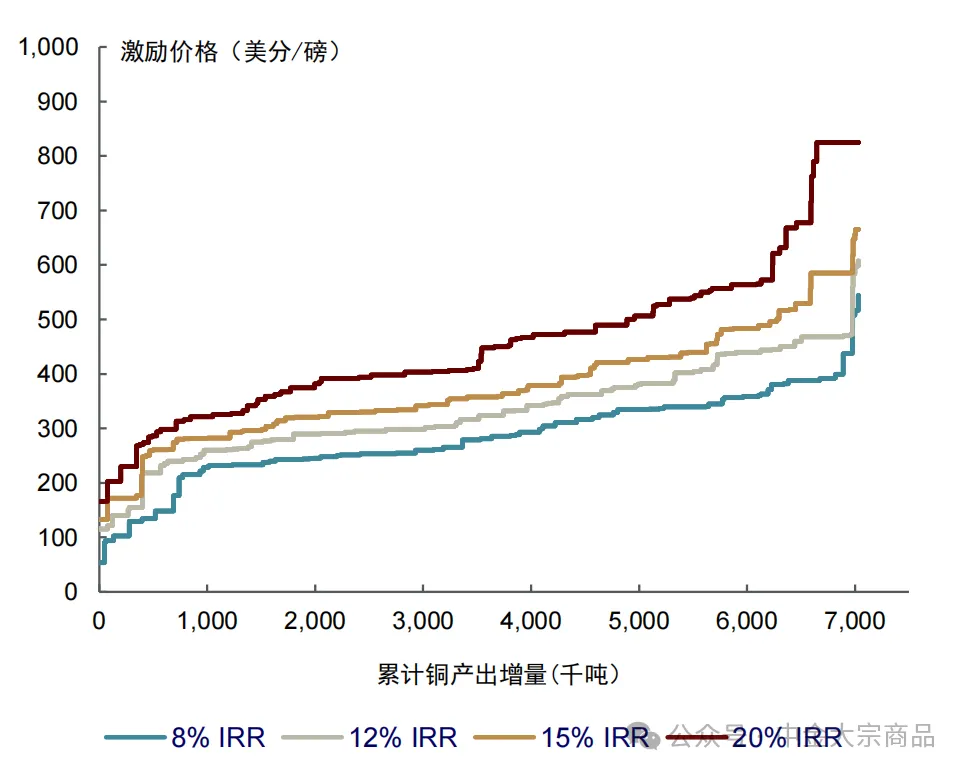

正如前文所述,基準情形下的供需只是提供了一個理論上的供需缺口,實際情況下我們可能永遠不會看到銅礦供給的達峯(除非對銅礦的需求達峯)。因爲預期中的缺口將帶動銅價上漲,基準情形之外的項目投產的概率也會相應上行。根據WoodMac數據,2028年前的潛在項目流中,規模較大的有俄羅斯Udokan Phase II、塞爾維亞Timok Phase 2、阿根廷 Josemaria、智利的Vizcachitas等。根據WoodMac的預測,2028年銅礦基準供需缺口約53萬噸,後面將逐年擴大,2025到2030年將累計約550萬噸。從基於15%IRR假設的激勵價格曲線上看,這部分“激勵供應量”對應的銅價約爲11,000美元/噸。

圖表:未來五年間,基準情形下的供應缺口逐步擴大

資料來源:WoodMac,公司研究部

圖表:銅礦激勵價格

資料來源:WoodMac,中金公司研究部

綜上所述,銅的短期需求衝擊不改其長期供給敘事

短期來看,我們認爲美國貿易政策衝擊對全球經濟增長預期的扭曲將放大銅價波動。中金宏觀組測算當前關稅政策對2025年美國GDP增速的影響在1.4個百分比左右。按照當前已公佈的各類關稅體量,我們靜態測算全球銅需求增速在極端情形下可能面臨1.8個百分比的損失風險,精煉銅過剩可能擴大至60萬噸。若考慮到國內政策應對和需求彈性等因素,我們認爲銅需求增長整體約有1個百分比的影響。從成本-溢價體系所指示的底部支撐考慮,若關稅風險不進一步上升,我們認爲銅價相較於90分位C1現金成本+維護性資本開支(6,700美元/噸)仍可以維持20%以上的溢價,即8,000美元/噸。長期來看,電氣化貢獻的需求增量將繼續帶動銅需求保持增長,與此同時隨着基準情形供給的增量逐步耗盡,供應約束將逐步凸顯,我們對銅價中樞的長期抬升仍有信心。

本文作者:王炙鹿、趙烜、郭朝輝,來源:中金大宗商品,原文標題:《中金大宗商品 | 銅:需求衝擊不改供給敘事》

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。