套期保值的基本原理

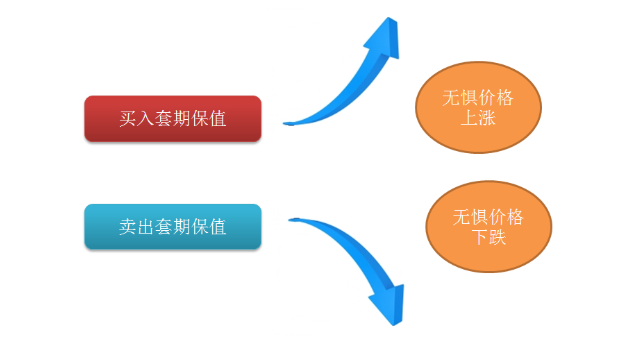

在市场的海洋里,大宗商品体谅庞大,盈利时赚得多,可一旦沉没损失也不小。为了不让资本裸泳,很多经营者选择给它套上一个救生圈,这就是套期保值。

是指经营者通过套做期货合约为现货市场上的商品经营锁定成本或收益的一种交易行为。

对于同一种商品来说,无论是现货还是期货,影响他们价格变化的因素是相同的,现货和期货的价格往往同涨同跌,因此经营者可以利用这一特征进行保值操作。

套期保值的运作类型

两种类型:买入与卖出

让我们通过举例,更直观地来了解一下

●买入套期保值

某航空公司预计3个月后需要购买100万桶航空燃油,但担心燃油价格上涨会增加成本。

当前价格:

➢燃油市场价100美元/桶,

➢期货市场提供3个月后的燃油期货价格为105美元/桶

(无论未来油价如何变化,航空公司在期货市场上已经通过买入期货合约,确保了自己在3个月后以105美元/桶的价格获得100万桶燃油。)

执行买入:

该航空公司在期货市场买入100万桶燃油期货,锁定105美元/桶的价格。

3个月后可能出现的情况:

| 未来油价(美元/桶) | 现货市场成本(百万美元) | 期货市场收益/亏损(百万美元) | 总成本(百万美元) |

| 120 | 120 | 15 | 105 |

| 105 | 105 | 0 | 105 |

| 90 | 90 | -15 | 105 |

①如果油价上涨——期货市场盈利弥补了现货市场的成本增加

•现货市场购买成本上涨20百万美元

•期货市场带来盈利15百万美元

•最终成本仍为105美元/桶

②如果油价下跌——现货市场更便宜,但期货市场亏损

•现货市场购买成本节省10百万美元

•货市场亏损15百万美元

•最终成本仍为105美元/桶

结论:企业锁定未来采购成本,避免价格上涨造成额外负担。

●卖出套期保值

某农民计划6个月后收获10.000吨小麦,但担心到时候市场价格下跌。

当前价格:

➢小麦市场价3元/斤

➢期货市场提供6个月后交割的价格为3.2元/斤

(无论未小麦价格如何变化,通过卖出期货合约,确保了自己在6个月后以3.2元/斤的价格卖出小麦。)

执行卖出:

农民在期货市场卖出10.000吨小麦期货,锁定3.2元/斤的价格。

6个月后可能出现的情况:

| 未来小麦价格(元/斤) | 现货市场收入(万元) | 期货市场收益/亏损(万元) | 总收入(万元) |

| 2.5 | 250 | 70 | 320 |

| 3.2 | 320 | 0 | 320 |

| 3.8 | 380 | -60 | 320 |

①如果小麦价格下跌——期货市场的收益弥补了现货市场的亏损

•现货市场损失70万元

•期货市场盈利70万元

•最终收入仍为320万元

②如果小麦价格上涨——现货市场赚得更多,但期货市场亏损

•现货市场获利60万元

•期货市场亏损60万元

•最终收入仍为320万元

结论:农民锁定未来销售价格,避免价格下跌影响收入。