索提諾比率定義與公式

索提諾比率(Sortino Ratio)是投資分析中常用的一個風險調整後收益指標,用來衡量投資組合每承擔一單位“下行風險”所獲得的超額回報。它是夏普比率的改進版本,更關注負面波動(虧損)而不是總波動(包括上漲和下跌)。其把風險應定義爲回報總方差(或完全波動率),應取決於正、負兩方面的變化。

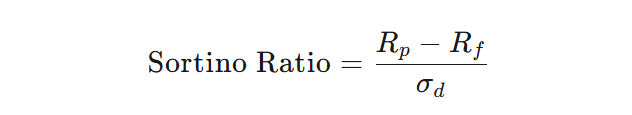

➢計算公式

(投資組合收益率-無風險利率)/下行標準差

•Rp 爲投資組合的平均收益率。

•Rf 爲無風險收益率,通常以國債利率等無風險資產的收益率作爲參考。

•σd 爲下行標準差(Downside Deviation),僅計算負收益的波動,忽略正收益的波動。

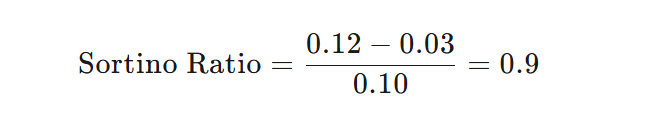

➢計算示例

假設一個投資組合年化收益率爲12%,無風險收益率爲3%,年化下行波動率爲10%,那麼計算如下:

這意味着每1單位的下行風險,投資組合可以提供0.9單位的超額收益。

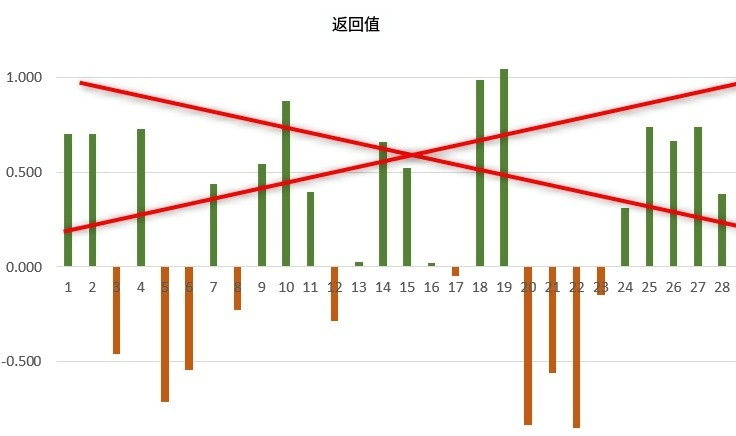

索提諾比率實際運用中的風險評估

主要應用於以下幾個關鍵領域:

選擇最優的投資基金。投資者可以用這個比率篩選出風險控制更好的基金。

比較不同資產類別。適用於對比不同類型的資產,如比特幣、標普500指數ETF、國債ETF等。

量化投資和對沖基金。許多頂級對沖基金在衡量策略時,更傾向於用索提諾衡量,因爲它更關注“控制風險”而不是“減少波動”。

| 索提諾比率 | 投資表現 |

| < 0 | 糟糕的投資,虧損大於無風險收益 |

| 0 ~ 1 | 風險過大,收益不穩定 |

| 1 ~ 2 | 良好的投資,風險回報均衡 |

| 2 ~ 3 | 優秀的投資,回報遠超風險 |

| > 3 | 卓越的投資,低風險高收益 |

➢應用舉例——兩個基金,選哪個好?

假設你是一名理財經理,客戶想配置一個“穩健型”的基金做長期投資。他給你兩個選擇:

| 項目 | 基金A | 基金B |

| 年化收益率 | 12% | 12% |

| 總波動率 | 15% | 20% |

| 下行標準差 | 8% | 12% |

| 無風險利率 | 2% | 2% |

•基金A:

比率 = (12% - 2%) / 8% = 1.25

•基金B:

比率 = (12% - 2%) / 12% = 0.83

雖然兩個基金的收益都一樣,但基金A 的下行風險控制得更好;上漲的時候它波動大沒關係,關鍵是“下跌的時候穩”。索提諾的比率結果越高,代表“控制下跌的能力越強”,是真正穩中賺錢的代表。