索提诺比率定义与公式

索提诺比率(Sortino Ratio)是投资分析中常用的一个风险调整后收益指标,用来衡量投资组合每承担一单位“下行风险”所获得的超额回报。它是夏普比率的改进版本,更关注负面波动(亏损)而不是总波动(包括上涨和下跌)。其把风险应定义为回报总方差(或完全波动率),应取决于正、负两方面的变化。

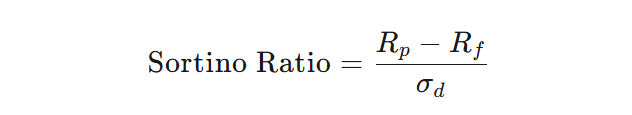

➢计算公式

(投资组合收益率-无风险利率)/下行标准差

•Rp 为投资组合的平均收益率。

•Rf 为无风险收益率,通常以国债利率等无风险资产的收益率作为参考。

•σd 为下行标准差(Downside Deviation),仅计算负收益的波动,忽略正收益的波动。

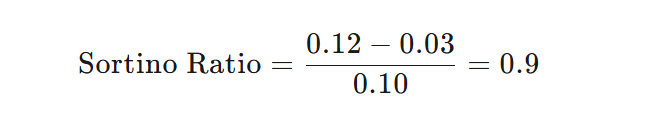

➢计算示例

假设一个投资组合年化收益率为12%,无风险收益率为3%,年化下行波动率为10%,那么计算如下:

这意味着每1单位的下行风险,投资组合可以提供0.9单位的超额收益。

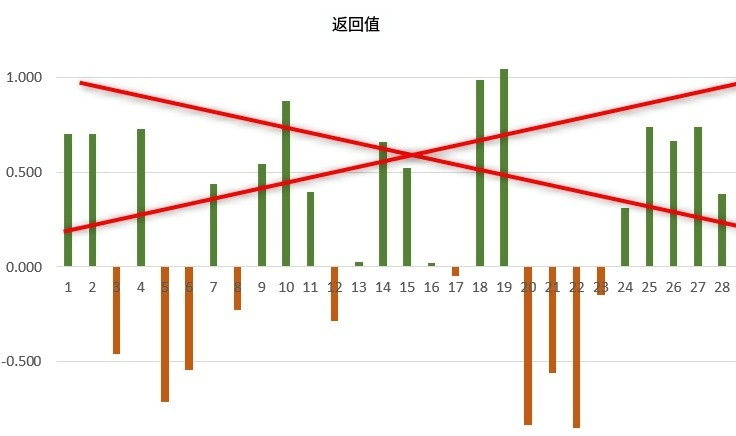

索提诺比率实际运用中的风险评估

主要应用于以下几个关键领域:

选择最优的投资基金。投资者可以用这个比率筛选出风险控制更好的基金。

比较不同资产类别。适用于对比不同类型的资产,如比特币、标普500指数ETF、国债ETF等。

量化投资和对冲基金。许多顶级对冲基金在衡量策略时,更倾向于用索提诺衡量,因为它更关注“控制风险”而不是“减少波动”。

| 索提诺比率 | 投资表现 |

| < 0 | 糟糕的投资,亏损大于无风险收益 |

| 0 ~ 1 | 风险过大,收益不稳定 |

| 1 ~ 2 | 良好的投资,风险回报均衡 |

| 2 ~ 3 | 优秀的投资,回报远超风险 |

| > 3 | 卓越的投资,低风险高收益 |

➢应用举例——两个基金,选哪个好?

假设你是一名理财经理,客户想配置一个“稳健型”的基金做长期投资。他给你两个选择:

| 项目 | 基金A | 基金B |

| 年化收益率 | 12% | 12% |

| 总波动率 | 15% | 20% |

| 下行标准差 | 8% | 12% |

| 无风险利率 | 2% | 2% |

•基金A:

比率 = (12% - 2%) / 8% = 1.25

•基金B:

比率 = (12% - 2%) / 12% = 0.83

虽然两个基金的收益都一样,但基金A 的下行风险控制得更好;上涨的时候它波动大没关系,关键是“下跌的时候稳”。索提诺的比率结果越高,代表“控制下跌的能力越强”,是真正稳中赚钱的代表。