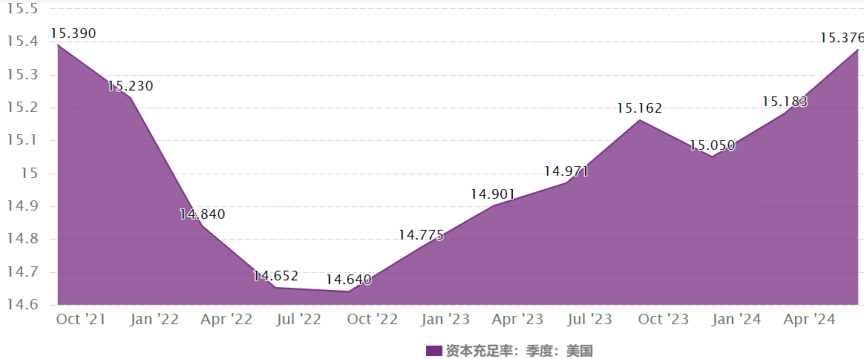

资本充足率定义

资本充足率是指银行等金融机构的资本与其风险加权资产的比率。用于评价金融机构抵御风险的能力,确保在发生损失时仍能维持经营。充足率越高,表明机构的资本缓冲能力越强,能够更好地应对潜在的金融危机。

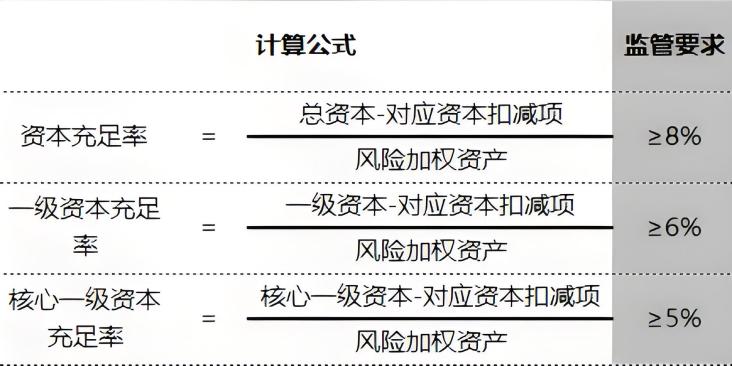

资本充足率计算公式

它的计算公式为:

总资本主要包括股东权益,对应资本包括次级债等其他形式的资本。该指标用于评价银行等金融机构抵御风险并确保在发生损失时仍能维持运营的能力。它越高,表明机构的资本缓冲能力越强,能够更好地应对潜在的金融危机。

资本充足率下降的原因

它的下降可能由多种因素引起。首先,资产负债表上风险加权资产的增加会导致比率下降,特别是在经济低迷时期贷款违约率上升,可能会增加风险加权资产的计算。

其次,金融机构盈利能力下降会导致核心资本减少。例如,利润减少或亏损增加可能导致留存收益减少。资本结构的变化,例如股东股息或资本减记,也会降低它。

此外,监管要求的变化可能对充足率产生影响,金融机构可能面临更高的资本要求。市场状况的波动,例如市场利率上升或资产价格下降,也可能对它产生负面影响。

在2008年金融危机期间,许多美国银行的充足率显著下降,导致监管干预和救助。以贝尔斯登(Bear Stearns)为例,该银行在危机期间由于资本不足被迫出售,而其他一些银行则获得了政府的救助。

资本充足率下降意味着什么?

充足率下降通常意味着金融机构的资本缓冲减弱,这可能引发一系列潜在问题。这种情况可能导致机构更容易受到经济波动和市场不确定性的影响,特别是在遇到信用损失或市场波动时,可能缺乏足够的资本来应对损失。

同时,较低的充足率可能会限制金融机构扩展业务的能力,使其难以寻求新的贷款或投资机会,从而影响机构的盈利能力和市场竞争力。

此外,它的下降可能对外部投资者和市场产生负面影响。投资者可能会对机构的信用状况产生怀疑,导致股价下跌或融资成本增加。对于储户而言,较低的充足率可能导致对金融机构的信心下降,影响其存款意愿,从而进一步削弱机构的流动性。

监管机构经常设定最低要求,达不到这些要求的金融机构可能会面临监管干预,包括要求补充资本或限制业务活动。这种监管压力不仅影响机构的运营灵活性,还可能导致额外的合规成本和管理负担。

总之,资本充足率是金融机构抵御风险的重要指标,体现其稳定性和可持续发展能力。在不断变化的经济环境下,合理的充足率不仅对机构本身至关重要,而且关系到整个金融体系的健康。监管机构通过设定最低要求来维持市场稳定,投资者和储户应监控该指标的变化,以做出更明智的决策。