利率曲線控制(YCC)是央行的貨幣政策工具。其目標是透過直接影響不同期限政府債券的收益率來管理市場利率結構,從而影響經濟活動。與傳統的短期利率調控(如聯邦基金利率或基準利率)不同,利率曲線調控不僅限於短期利率,也透過介入中長期收益率來達到目標債券。

利率曲線控制執行

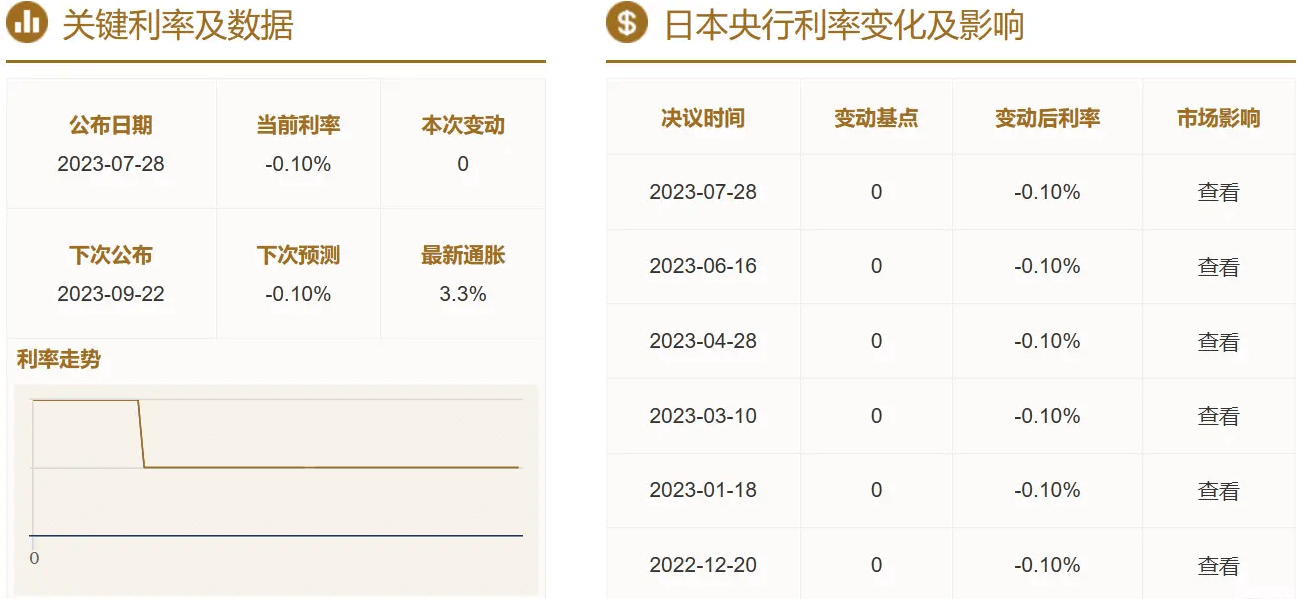

央行買賣特定期限的國債,以將特定債券的收益率維持在目標水平。例如,日本央行(BoJ)自2016年起採取YCC政策,將10年期公債殖利率目標設定在接近0%的水平。為此,央行透過市場操作購買或出售債券。

利率曲線控制目的

它的主要目標是透過降低長期利率、降低企業和消費者的融資成本來刺激經濟成長和通貨膨脹。它可以在短期利率已經接近零甚至負值的情況下補充貨幣政策空間,避免利率進一步下降的負面影響。

利率曲線控制優點

穩定市場預期:透過設定明確的收益率目標,央行可以向市場發出明確的政策訊號,減少長期利率的不確定性。

直接影響長期借貸成本:透過控制長期收益率,央行可以幫助降低抵押貸款和企業債務等長期融資成本,刺激投資和消費。

應對低利率環境:當傳統貨幣政策空間有限(例如接近零下限)時,它為央行提供了額外的政策工具。

利率曲線控制挑戰與風險

市場失靈風險:如果央行繼續大力幹預市場,可能會導致國債市場失去流動性,甚至扭曲債券價格,損害市場的價格發現機制。

政策退出困難:一旦市場形成央行將長期維持收益率在特定水準的預期,退出YCC政策可能會導致債券殖利率大幅上升,為經濟帶來不穩定。

通膨失控風險:在某些經濟環境下,長期低利率可能引發通膨預期上升,尤其是在經濟回升時,這可能迫使央行採取更激進的緊縮措施。

它在特定的宏觀經濟環境下是有效的,但其長期效應和退出策略仍是政策制定者需要認真考慮的問題。