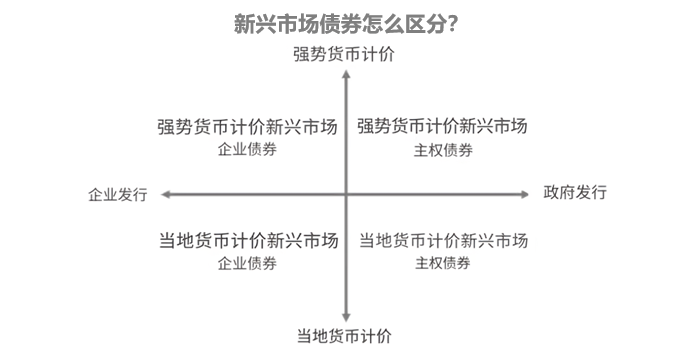

新興市場債券怎麼區分?

新興市場的債券是指由新興市場國家的政府、企業發行的債券。它們可以以本幣或外幣(多爲美元、歐元)計價,通常爲了吸引投資人,會提供較高的利率回報,因此也常被稱爲高收益債券的一種。

(一)按發行主體分

①主權債券:由新興市場國家政府發行

②企業債券:新興市場的私營或上市公司發行

(二)按貨幣種類分

①外幣債券:以美元、歐元等國際通用貨幣發行,匯率風險小但受美元走勢影響大

②本幣債券:以本國貨幣發行,如人民幣、里拉,受本國通脹與匯率影響大

| 維度 | 說明 |

| 發行人地區 | 新興市場國家 |

| 信用評級 | 通常爲BBB以下 |

| 收益率 | 高(5%-10%甚至更高) |

| 匯率波動風險 | 高(特別是本幣債) |

| 市場穩定性 | 較低,易受政治/經濟衝擊影響 |

| 投資渠道 | 主要通過QDII基金、ETF或專屬理財產品 |

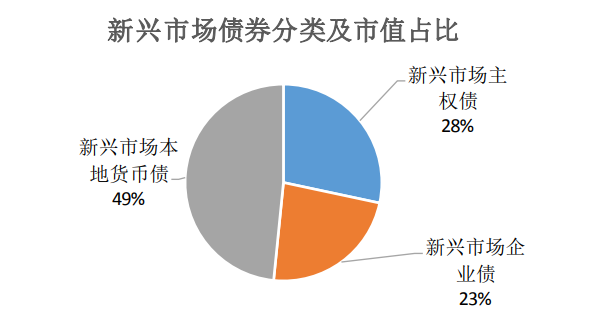

新興市場債券哪種類型更適合投資?

目前新興市場上各債券佔比如圖:

(一)主權債券 VS 企業債券

看國家信用還是看企業質量?具體舉例分析

➢假設你在2023年打算投資巴西市場的債券,有兩個選擇

•A方案:購買“巴西政府2029年到期美元主權債券”,票息爲5.6%

•B方案:購買“巴西國家石油公司2029年到期美元債券”,票息爲7.4%

| 比較維度 | 主權債券(A) | 企業債券(B) |

| 發行方 | 巴西聯邦政府 | 巴西國家石油公司(國有企業) |

| 收益率 | 5.6%(較穩定) | 7.4%(溢價更高) |

| 信用風險 | 依賴國家財政、外匯儲備 | 依賴企業經營情況、國際油價 |

| 政治影響 | 可能受政局波動影響,但政府違約較罕見 | 油價下跌或企業管理不善時違約風險上升 |

| 歷史表現 | 巴西主權債多次波動但最終支付 | 該企業曾在2015年石油危機中出現債務風波 |

投資人思考:

①如果你更看重還本付息的確定性,A更穩健;

②如果你能判斷企業週期與油價趨勢,B有更高回報空間;

③如果你持有B,要密切關注企業信用評級變化和國際油價動向。

(二)外幣債券 VS 本幣債券

高票息背後,匯率風險值不值得?具體舉例分析

➢以印尼爲例,在2024年(假設投資10萬美元,5年期)

•C方案:印尼政府發行的美元債券,票息爲5.2%,到期無匯率風險;

•D方案:印尼本幣盧比債券,票息爲8.8%,但盧比可能年均貶值2-3%。

| 比較項目 | 外幣債券(C) | 本幣債券(D) |

| 初始票息 | 5.20% | 8.80% |

| 匯率變動影響 | 無 | 盧比年均貶值3%,實際收益下降 |

| 5年累計收益 | ≈ 28.9%(複利) | ≈ 30.5%名義收益,扣除貶值後 ≈ 13.0% |

| 風險控制 | 匯率穩定,適合風險中性投資者 | 匯率波動大,適合對沖策略投資者 |

| 舉例說明 | 收到固定美元利息,最終換成人民幣 | 收到盧比票息,可能兌回人民幣價值縮水 |

投資人思考:

①如果你以美元或人民幣計價目標回報,應避免本幣債匯率侵蝕;

②若你能預測到未來盧比會升值,或有本幣對沖機制,D方案或帶來超額收益;

③本幣債適合更高風險偏好和更主動管理的投資者。

| 投資者類型 | 推薦組合 | 原因 |

| 保守型 | 主權 + 外幣債 | 匯率穩定、信用風險低,適合穩健收益目標 |

| 進取型 | 企業債 + 外幣債 / 本幣債 | 利用高票息賺取風險溢價,適合能跟蹤宏觀變化者 |

| 全球資產配置者 | 混合配置:主權/企業 + 外幣/本幣債 | 分散風險,提高收益彈性,適合長期投資與專業管理 |

| 主題投資者 | 針對性配置新興企業債券(行業龍頭) | 把握板塊週期機會,需有財務分析能力與基本面研究 |

新興市場債券投資不是絕對的單選題。每種債券類型背後都有不同的風險收益結構。關鍵是明確自己的目標:是追求穩定回報,還是願意承擔更多風險獲取更高收益?是更在意匯率穩定性,還是想利用幣值波動套利?有多少時間和資源用於跟蹤國家/企業的宏觀面和財務面?