每股净值(Book Value Per Share, BVPS),又称每股账面价值、每股资产净值或每股净资产额,是衡量公司“净资产”与“普通股股数”之间关系的重要财务指标。

它反映了每一股股票所代表的公司净资产价值。通俗来说,它告诉投资者:如果公司现在清算,每股股票能分得多少净资产。

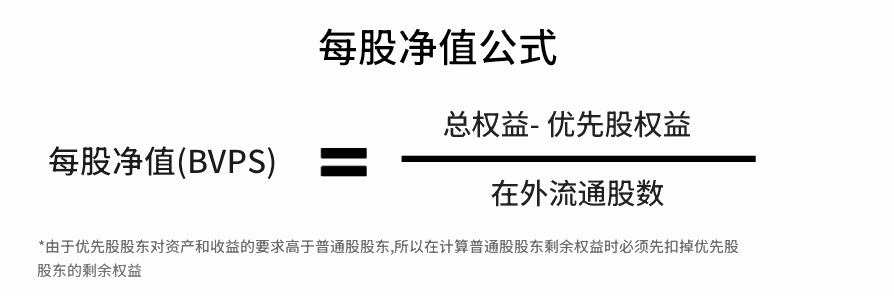

每股净值怎么算?

计算公式如下:

每股净值=(股东权益总额−优先股权益)÷流通在外的普通股股数

其中:

股东权益总额:公司总资产减去总负债后的剩余价值,代表公司实际归属股东的资产价值。

优先股权益:优先股股东所拥有的权益部分。

流通在外的普通股股数:公司发行在外的普通股总数。

【案例分析】某公司在107年6月30日公布以下财务数据:

| 项目 | 数值(元) |

| 总资产 | 1127445000 |

| 总负债 | 375897000 |

| 权益总额 | 751548000 |

| 每股面额 | 10 |

| 流通在外股本金额 | 72686500 |

| 流通在外股数 | 7268650 股 |

计算步骤如下:

股东权益总额 = 总资产 - 总负债 = 1127445000 - 375897000 = 751548000 元

每股账面价值 = 751548000 ÷7268650 = 10.34 元

因此,该公司在2024年6月30日的BVPS为10.34元。

PS:在公司每季发布的财报中的资产负债表中,可以查询到相关数据进行计算。不过,如今许多股票网站也提供了整理好的数据,方便投资者直接查询。例如,在雪球(https://xueqiu.com/)上,就可以直接查看股票的每股净值等重要财务指标,无需手动计算。

每股净值的意义

1. 股东利益

每股资产净值越高,通常表示公司资产基础较强,股东持股价值也相对较高。

2. 判断股票价值

•股价低于BVPS:可能表明该股票被市场低估,或者公司存在资产高估和负债低估的情况。投资者应警惕,这可能意味着公司存在经营问题。

•股价高于BVPS:通常表明市场看好公司未来的成长潜力,尤其是依赖无形资产(如高科技公司或服务业公司)的公司。

每股净值越高越好吗?

这是一个复杂的问题,不能简单地回答“是”或“否”。每股资产净值的高低因公司而异,它取决于公司的财务状况、经营策略、市场环境等多个因素。

案例分析:假设我们有两家公司:公司A和公司B。以下是它们的财务数据:

| 公司 | 净资产(万元) | 总股本(万股) | 每股净值(元) |

| A | 1000 | 100 | 10 |

| B | 500 | 100 | 5 |

从表面看,公司A的每股资产净值较高,但需进一步分析:

盈利能力

若A公司净利为200万元、B公司为100万元,两者每股收益(EPS)分别为2元与1元。若市盈率相同,两者股票价值可能相当。资产质量

A公司资产可能以应收账款为主,流动性差;而B公司则以现金为主,资产质量更优。市场环境

A公司处于传统行业,增长缓慢;B公司是高成长型科技企业,未来潜力大。成长性

若B公司未来利润增长快,则即使当前每股资产净值较低,其股票依然有较高价值。

结论:每股净值高≠股票更值钱。投资应综合考虑:盈利能力、资产结构、行业趋势、成长性等多项指标。

每股净值的实际应用场景与注意事项

实际应用场景

•投资决策:投资者可以通过分析每股资产净值来判断判断股票是否被低估或高估。

•企业并购:在企业并购中,收购方往往会参考目标公司的每股账面价值,来评估收购价格的合理性。

•财务稳定性评估:较高的每股账面价值通常表示公司具有较强的财务稳定性和抵御风险的能力。

注意事项

•轻资产公司不适用:对于互联网公司等轻资产企业,BVPS可能虚高,因为其核心价值在于无形资产(如技术、品牌),而非有形资产。

•净资产可能造假:存货、商誉等资产的实际价值可能低于账面值,因此BVPS可能受到会计方法和准则的影响。

•公司前景影响:即使公司当前的BVPS较高,但如果公司经营不善或未来前景黯淡,其股价也可能低于每股账面价值。

非上市公司股票交易中的应用

•交易价格低于BVPS:可能是因为公司经营不佳,未来预估无法获利,或者是因为关系人间的交易,以每股账面价值作为交易价格。

•交易价格高于BVPS:可能是因为公司前景良好,预计未来每年都会获利,或者是因为买方基于自身原因(如策略联盟)愿意支付更高的价格。

总结与投资建议

每股净值是衡量公司资产基础的重要指标,但并非唯一判断股票价值的依据。

股价低于BPS并不一定意味着值得买进;高于BPS也不等于价格泡沫。

投资建议:结合市盈率(P/E)、每股收益(EPS)、自由现金流、行业趋势等综合分析,制定理性投资策略。