你有沒有觀察過,錢進錢出就像水流一樣,什麼時候流入,什麼時候流出,都決定了你能不能順利運作?這就是現金流,企業的“資金流水”,反映它能否健康運轉。

現金流的定義

現金流(Cash Flow)是貨幣的真實或虛擬流動。在財務會計中,指企業在某一期間內現金及現金等價物的流入及流出。它反映了企業資金的來源、用途和流動性。它是衡量其經營、投融資活動是否健康的關鍵指標。

現金流的分類

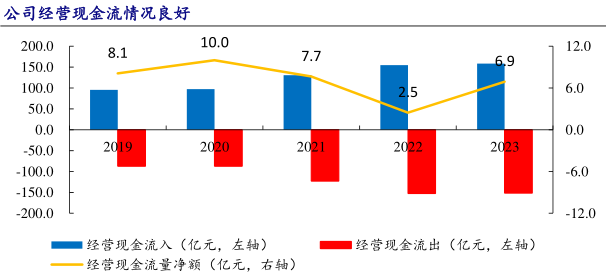

它可分為三大類,即經營活動、投資活動及籌資活動。經營活動是指公司日常經營活動所產生的現金的流量,包括銷售商品或服務的收入、支付給供應商、僱員的款項,甚至公司為經營而支付的各種費用。

這部分最能反映公司核心業務的健康狀況。若經營活動產生的流量為正,則意味著公司能夠透過自身經營活動產生足夠的現金,這通常意味著公司不依賴外部財務支持。

投資活動產生現金的流量與公司長期資產的投資和出售有關。這類流量包括買賣固定資產(如房地產、機器設備等)、投資其他公司的股權或債券,甚至從這些投資中收取利息或股息。

投資活動產生的正現金的流量通常意味著公司從出售房地產或其他資產或回收先前的投資中獲得了現金。當公司收回投資或清算資產時,可能會產生這種情況。

籌資活動產生的現金流是指公司取得外部資金或向股東支付資金的活動。例如,借錢或發行股票籌集資金,或公司向股東派發股利或回購股票。這部分流量可以反映公司如何管理其資本結構、獲取資金以及回報股東的情況。

如果一家公司透過借款或發行股票來增加現金的流量,通常意味著該公司嚴重依賴融資;如果派發股利或回購股票,則意味著公司將向股東返還利潤或用現金調整資本結構。

現金流的重要性

首先,它對公司至關重要,因為它有助於評估其償還債務的能力。擁有充足現金的流量的公司可以更輕鬆地履行債務並支付利息,從而降低違約風險。

經營現金的流量正常表示公司有足夠的資金償還債務和支持日常經營。如果經營現金的流量長期為負,雖然公司可能會獲利,但這通常反映出嚴重的流動性問題。

其次,它也可以用來判斷一家公司的營運效率。一家公司的經營現金的流量可以反映該公司是否有效地將收入轉化為現金。如果經營現金的流量為負,則可能意味著公司獲利但流動性較差,或者經營效率低下。

投資活動產生的現金流量是衡量企業是否有資金支持未來發展的關鍵。投資活動產生的正現金的流量通常表示公司有足夠的資金進行資本支出、擴大生產能力或進行併購以推動未來成長。

它也直接影響股東回報。公司能否支付股利或進行股票回購取決於其它的健康狀況。如果現金的流量不足,公司可能無法按時派息或回購股票,從而可能導致股東信心下降,甚至影響公司股價。

最後,現金的流量分析可以幫助確定公司是否有足夠的流動性來應對日常開支和突發事件。充足的現金的流量使公司無需外部融資即可支付短期負債和緊急費用,避免財務困境。

現金流與資產的關係

它與資產之間的關係非常密切。資產成長通常需要時間和大量資本投資。例如,如果您投資房地產或購買某些長期資產,它們的價值可能需要幾年或更長時間才能真正增加。

在此期間,你必須有足夠的現金的流量來支持日常開支和運營,直到這些資產開始派發股息。因此,它在這裡起著至關重要的作用,為您提供財務支持,讓您維持生存和運營,直到您的資產價值增加。

可以說,現金流決定了你的“下限”,即在沒有眼前利益的情況下你能否繼續下去。如果你沒有足夠的現金的流量,你可能會面臨現金短缺,甚至陷入財務困境。資產決定了你的“上限”,因為資產的增值為你帶來了財富成長的潛力。

只要你的現金的流量夠強勁,足以支撐你度過沒有回報的時期,你就可以耐心等待這些資產的爆炸性成長。

舉一個簡單的例子,假設您擁有一塊土地。雖然現在可能不會產生多少現金的流量,但如果你有足夠的現金的流量來維持對土地的持有和管理,隨著時間的推移,土地的價值很可能會大幅增加。在這種情況下,它為你提供支持,資產增值才是你財富成長的來源。

總體而言,良好的現金的流量和資產增值是相輔相成的。它讓你有時間等待資產的成長,而資產的增值則是你財務狀況背後的驅動力。因此,維持健康的現金的流量和明智的資產配置是實現財務自由和財富累積的關鍵。

現金流是公司財務狀況的重要反映,可以幫助投資者、分析師和公司管理階層了解公司的償付能力、營運效率和長期發展潛力。對現金的流量的分類的綜合分析可以深入評估公司的財務狀況。企業應保持穩定的現金的流量以支持日常運營、資本支出和股東回報。