金價分析是了解黃金市場價格波動的重要工具。黃金不僅是貴金屬,也被視為避險資產。當全球經濟波動或不確定時,投資者通常會選擇黃金來保值、規避風險。因此,金價波動受到多種因素的影響,了解這些因素可以幫助投資人做出更明智的決策。

首先,黃金與美元的關係是金價波動最關鍵的因素之一。黃金以美元計價,因此美元的強弱直接影響金價分析。當美元走強時,黃金對於其他貨幣持有者來說變得更昂貴,導致需求下降,從而限制金價上漲。

相反,當美元走弱時,金價分析通常會指出金價上漲,因為黃金對投資者來說變得更便宜且需求增加。另外,美元走勢往往受到美國經濟表現、美國公債殖利率以及聯準會貨幣政策的影響。

例如,當聯準會決定升息時,美元通常會走強,金價可能面臨下行壓力;相反,當聯準會降息或採取寬鬆政策時,美元貶值,金價可能上漲。

通貨膨脹是另一個經常與金價呈正相關的重要因素。黃金被廣泛視為對沖通膨的工具,因為它不會像紙幣那樣貶值。當經濟體經歷高通膨時,貨幣的購買力會下降,投資者通常會轉向黃金等實體資產來維持財富的購買力。

尤其是在經濟危機或金融市場不穩定時期,黃金的保值特性使其成為許多人青睞的投資對象。因此,當市場預期通膨上升時,金價通常會相應上漲。

利率政策也對金價分析產生重大影響。黃金不像股票或債券那樣支付利息或股息,因此黃金價差(即黃金與其他資產的收益差異)是影響金價的重要因素。

當央行降低利率時,黃金的機會成本降低,持有黃金更有利,從而推高金價。相反,當央行升息時,黃金的吸引力就會降低,因為投資者可以從其他資產中獲得更高的回報,從而導致金價下跌。

除了這些宏觀經濟因素外,黃金供需動態也對金價波動產生重要影響。金價分析強調,黃金的需求主要來自珠寶、投資和工業用途三個方面。珠寶需求是黃金消費的最大組成部分,尤其是在印度和中國等國家,黃金珠寶消費佔據了重要的市場份額。

每當這些國家的經濟狀況好轉,或者節日、婚禮等活動增多,對黃金的需求就會上升,從而推高金價。當經濟衰退或消費者信心低迷時,金價分析顯示黃金首飾的需求就會下降,金價也可能受到影響。

投資需求是另一個關鍵因素,尤其是在經濟不確定時期,投資者傾向購買黃金作為避險資產。黃金ETF、實體金條和金幣的購買都會影響金價。如果投资者大量购买黃金,金價就會被推高;相反,当投资者卖出黃金时,金價就會下跌。

另外,全球黃金開採量也會影響供應。雖然黃金資源有限,但全球黃金供應可能會因勘探和採礦成本的變化而波動。生產成本的增加、礦產資源的枯竭或採礦國的政策變化都可能影響黃金的供應,從而影響金價的波動。

技術分析是金價分析中使用的另一種常用方法。透過分析歷史價格數據,技術分析可以幫助投資者識別黃金價格走勢的模式並預測未來可能的價格波動。常用的技術分析工具包括支撐位、阻力位、移動平均線(MA)和相對強弱指標(RSI)。

支撐位是指金價在下跌過程中可能遇到的“底部”,阻力位是指金價在上漲過程中可能遇到的“天花板”。金價分析顯示,透過分析這些價格區間,投資人可以判斷金價是否會反彈或突破,從而決定是否買入或賣出黃金。

移動平均線透過計算一定時間範圍內的平均價格來平滑價格波動,幫助投資者識別趨勢。相對強弱指數幫助投資人判斷市場是否超買或超賣,從而判斷金價是否可能反轉。

地緣政治因素也在金價波動中發揮重要作用。由於黃金被認為是避險資產,當全球發生重大地緣政治事件,如戰爭、恐怖攻擊或政治動盪時,金價分析通常會顯示投資者會選擇黃金等避險資產,從而導致金價上漲。

例如,2016年英國脫歐公投結果公佈後,由於市場對經濟前景的不確定性,黃金需求激增,金價一度創下新高。類似的地緣政治風險往往會導致投資者尋求黃金的避險,從而推高金價。

除了這些因素之外,黃金市場也受到全球經濟週期和市場情緒的影響。金價分析表明,當全球經濟處於成長週期時,投資人傾向投資股票等高風險資產,而黃金的需求可能相對減少,金價也可能下跌。相反,當經濟進入衰退時,投資者可能會傾向購買黃金來規避風險,從而推高金價。

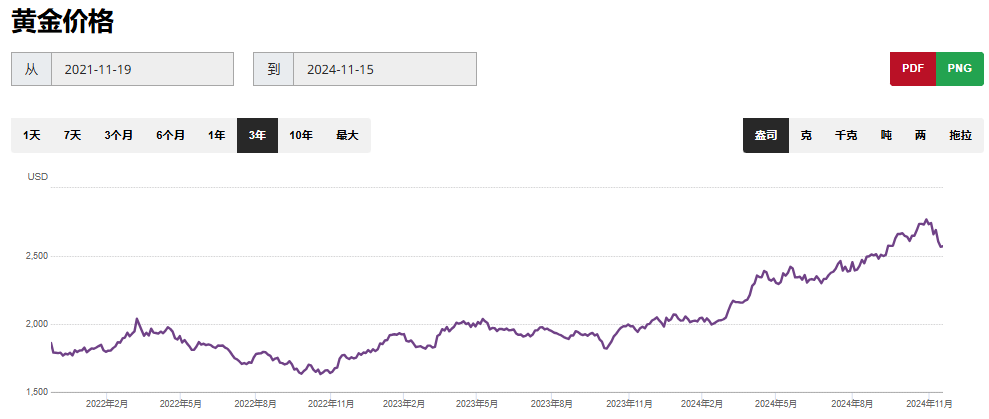

2020年COVID-19疫情就是一個重要案例。疫情爆發初期,全球股市劇烈波動,不少投資者轉向黃金作為避險資產,推動金價在2020年8月創下歷史新高,突破2000美元/盎司。

儘管金價隨後出現回調,但黃金在全球經濟不確定時期的避險屬性已充分體現。進入2023年,隨著全球通膨壓力加大,多國央行開始升息以抑制通膨。儘管利率上升通常會給金價帶來壓力,但由於經濟不確定性依然存在,投資者對金屬的需求依然強勁,金價並未大幅下跌。

總之,金價的變化受到多種因素的影響,包括美元走勢、通膨、利率政策、供需、技術分析以及地緣政治風險等。金價分析幫助投資人需要綜合考慮這些因素,靈活調整投資策略。儘管短期內金價可能會受到市場情緒波動和突發事件的影響,但從長期來看,黄金仍然是许多人对抗通膨和经济不确定性的首选资产。