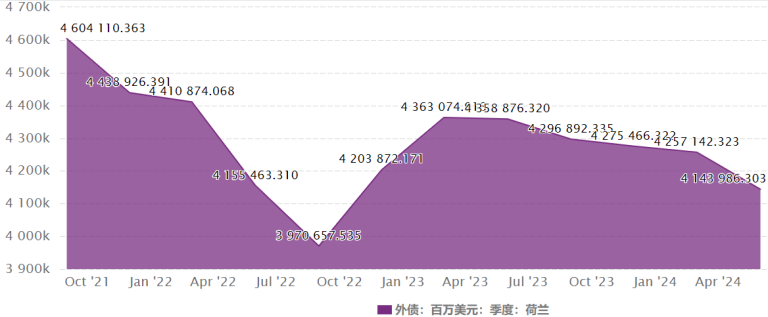

外債與內債在一個國家的經濟管理中發揮不同的作用,了解它們的差異對於評估經濟健康狀況和製定政策具有重要意義。

內債以本國貨幣發行,可由政府透過央行幹預進行管理。相比之下,外債通常以外幣(例如美元)計價,無法獲得外幣的政府可能面臨違約風險。因此,外債在經濟景氣時可以起到放大作用,但在經濟陷入困境時風險就會加劇。

由於外債涉及外匯,國家在償還時需要考慮匯率波動和國際信用風險。想像一個家庭向國外銀行借錢,類似國家向外國借外債。他們需要用外幣還款,如果匯率變動,就可能要花更多錢來還,這增加了還款的壓力。

許多國家的經濟崩潰都與外債違約有關,尤其是在面臨外部衝擊(如石油危機或利率上升)時,各國往往難以維持債務償還。当国家面临经济困难時,內債更容易透過政策調整來應對。

外債與內債的差異主要體現在幾個方面。內債是國家政府向國內借款形成的債務,外債是政府向國外借款所形成的債務。從計價貨幣來看,內債通常以本國貨幣計價。例如,中國的內債以人民幣計價,而外債則以美元、歐元等外幣計價。

在還款方式上,政府可以透過印製本國貨幣來償還內債,以降低償還風險,而外債必須以外幣償還,缺乏外匯存底時可能面臨違約風險。

假設一個國家想興建高速公路,政府可以選擇發行內債,向國內借款,用本國貨幣融資,這樣管理相對容易;也可以選擇發行外債,借用外幣吸引外國投資。

在經濟繁榮時,外債能帶來資金,但若經濟下滑,外債的還款壓力可能會加大。因此,政府需要合理平衡內債和外債,以確保經濟穩定。

從風險特徵來看,內債相對可控,政府可以在需要時輕鬆舉債,無需擔心短期違約;外債風險大,特別是當外部經濟波動或國內經濟下滑加大償債壓力時。

從經濟影響來看,內債可以用來刺激經濟成長、創造就業,靈活性較高,而外債可以放大經濟活動、吸引外資,但在經濟不穩定時很容易引發危機。

它們的關係可以從以下幾個方面來分析。首先,外債與內債在國家整體債務結構中相互影響。內債增加可能減少外債需求,因為政府可以透過發行本幣債務來籌集資金以滿足財政需求。另一方面,如果內債過高,可能會導致償還壓力,增加外債取得外匯的需要。

其次,內債利率和外債利率通常是相互影響的。當政府發行內債時,內債利率上升可能會增加借貸成本並降低借貸意願,迫使政府尋求外債作為替代融資方式。外債利率受國際市場影響。當外債利率上升時,政府可能會減少外債發行,增加內債融資。

一個國家的信用狀況也會影響外債與內債的融資成本。如果一國償還內債表現良好,通常會增強國際市場的信任,降低外債融資成本;反之,如果內債違約風險增加,外債融資成本可能相應增加。

在經濟危機中,外債和內債發揮不同的作用。內債相對可控,政府可以透過貨幣政策進行調節;經濟危機時可能需要償還外債,償還壓力可能會加大,特別是外部環境惡化時,容易引發債務危機。因此,合理管理內外債比例,維持健康的債務水準對國家經濟穩定至關重要。

外債和內債對經濟的影響有顯著差異。內債更容易管理和控制,因為它以本國貨幣計價,政府可以透過印鈔票或調整利率來應對債務壓力。這種靈活性使政府能夠在經濟低迷時期採取刺激措施並增加支出以促進經濟成長,而不會立即面臨流動性危機。

內債還可以用於基礎設施和教育等領域,以創造就業機會,促進經濟發展。

相對而言,外債風險較高,主要是因為外債通常以外幣計價,政府必須在外匯市場上償還債務。如果外匯存底不足或全球經濟出現波動(如利率上升、匯率貶值),償還外債的壓力將大幅增加,可能導致政府採取緊縮政策、削減開支,進一步抑制經濟成長。

內債的增加通常會增強投資者對一國經濟的信心,因為它顯示政府有能力透過國內融資維持經濟活動。外債增加,尤其是比例過高,可能引發市場對國家償債能力的擔憂,導致投資者信心下降、資本外流,甚至引發債務危機。

內債對經濟有顯著的短期刺激作用,政府可以透過增加支出快速影響經濟成長;在經濟繁榮時,外債可以作為槓桿促進投資和消費,但在經濟衰退時,外債償還會加劇財政壓力,導致經濟衰退。

最後,外債與內債對貨幣政策的影響不同。內債增加可能導致貨幣供給增加,影響通膨水平;外債增加可能影響本國貨幣匯率,給貿易平衡帶來壓力。

總之,外債與內債在國民經濟中各有優缺點。內債管理相對靈活,有助於應對經濟波動,而外債在經濟不穩定時可能會增加風險。因此,政府需要合理平衡兩者,確保經濟穩定健康發展。