收益率曲線倒掛:市場預期與投資決策的關鍵指標

收益率曲線倒掛是短期債券收益率高於長期債券收益率的現象,通常預示著經濟衰退風險增加。它反映了投資者對未來經濟增長的悲觀預期,促使他們更傾向於持有長期債券以避險。這種現像也會影響投資決策,投資者會調整資產配置,增加防禦性資產,減少對高風險資產的投資。

收益率曲線的基本概念

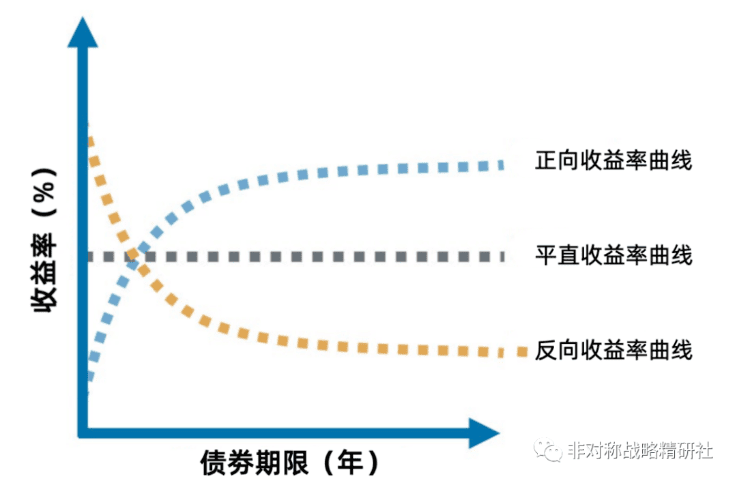

收益率曲線(Yield Curve)是展示不同到期時間債券收益率之間關係的圖表,通常用於衡量市場對未來經濟狀況、利率變動、通脹預期以及貨幣政策的預期。

收益率曲線的關鍵作用

經濟預期:正常曲線表示市場對經濟增長持樂觀態度;而倒掛曲線(短期利率高於長期利率)則可能預示經濟衰退。

貨幣政策反應:央行加息可能導致短期利率上升,使曲線變陡;降息則可能使曲線變平或倒掛。

投資決策工具:投資者根據收益率曲線形態調整投資組合。倒掛時,投資者可能減少長期債券持倉,轉向短期債券或避險資產。

風險定價:長期債券收益率高於短期債券,反映了市場對長期風險的溢價要求。

收益率曲線的影響

收益率曲線的形態直接影響借貸成本和金融市場的穩定:

| 曲線形態 | 影響 |

|---|---|

| 正常(長期利率高於短期利率) | 長期借款成本上升,企業可能延遲投資計劃;銀行貸款收益增加,推動資金流動。 |

| 倒掛(短期利率高於長期利率) | 短期融資成本上升,企業面臨財務壓力;銀行減少長期貸款,市場避險情緒上升。 |

倒掛曲線對不同經濟主體的影響

企業:倒掛曲線可能導致企業融資成本上升,抑制投資和擴張計劃。

銀行:平坦或倒掛的曲線會壓縮銀行的利差收益,減少長期貸款發放。

投資者:倒掛曲線引發衰退擔憂,促使資金流入避險資產;正常曲線則可能吸引更多資金進入股票市場。

政策制定者:倒掛曲線可能促使央行調整貨幣政策,如降息以刺激經濟。

收益率曲線橫縱坐標代表什麼

收益率曲線是一個坐標圖,橫軸和縱軸分別代表以下內容:

橫軸(X軸):代表債券的到期期限,即債券從購買到到期的時間長度,通常以年為單位。

縱軸(Y軸):代表債券的收益率,即投資者持有債券到期所能獲得的年化回報率,通常以百分比表示。

通過橫軸和縱軸的結合,收益率曲線展示了不同到期期限債券的收益率水平。正常情況下,曲線呈上升趨勢,即長期債券收益率高於短期債券收益率,反映了市場對未來經濟增長和通脹的預期。而當曲線倒掛時(短期收益率高於長期收益率),則可能預示著經濟衰退或市場對未來的不確定性增加。

收益率曲線與通貨膨脹預期

收益率曲線的變化還能反映通貨膨脹預期:

正常曲線:市場預期未來有適度的經濟增長和通脹。

倒掛曲線:可能意味著市場對未來通脹預期較低,甚至有通縮風險。

收益率曲線不僅是經濟的“晴雨表”,也是市場情緒和未來經濟走勢的重要預測工具。無論是投資者、企業還是政府,都可以根據收益率曲線的變化調整策略和決策。學會讀懂收益率曲線,能幫助我們在復雜的金融世界中更好地應對市場波動,找到合適的投資機會。