市場正緊盯美日財長會談,而華爾街已經開始押注日元將迎來強勢反彈。

貝森特已明確表示,希望與日本的貿易談判包含匯率討論。市場開始流傳對可能出現所謂"廣場協議2.0"的猜測。

對此,花旗分析師Osamu Takashima團隊在22日發佈的報告中表示,雙方難以達成所謂的"廣場協議2.0",美日在日元目標匯率上存在分歧。

美方可能期望日元升至100兌1美元,而更現實的妥協點或在120兌1美元左右。鑑於貝森特是一位具有金融市場豐富經驗的財長,他可能會優先選擇通過日本央行貨幣政策正常化,而非直接貨幣干預來實現匯率目標。

週二,避險情緒推動下,日元兌美元匯率突破140心理關鍵位,升至139.90,創下自去年9月以來的最高水平,成爲G10貨幣中表現最好的貨幣。而美元“反常”走弱,美元指數現跌至98.17。花旗表示,中長期前景仍明確看空美元兌日元。

貝森特即將與日本財務大臣加藤勝信舉行會談,作爲美日貿易談判的第二輪。貝森特已明確表示,希望與日本的貿易談判包含匯率討論。這引發了市場對可能出現所謂"廣場協議2.0"的猜測。

花旗認爲,目前,美方似乎期望日元升值至100兌1美元的水平,而日本當局可能更願意接受日元逐步升值至130兌1美元。雙方可能的妥協點在120兌1美元左右。

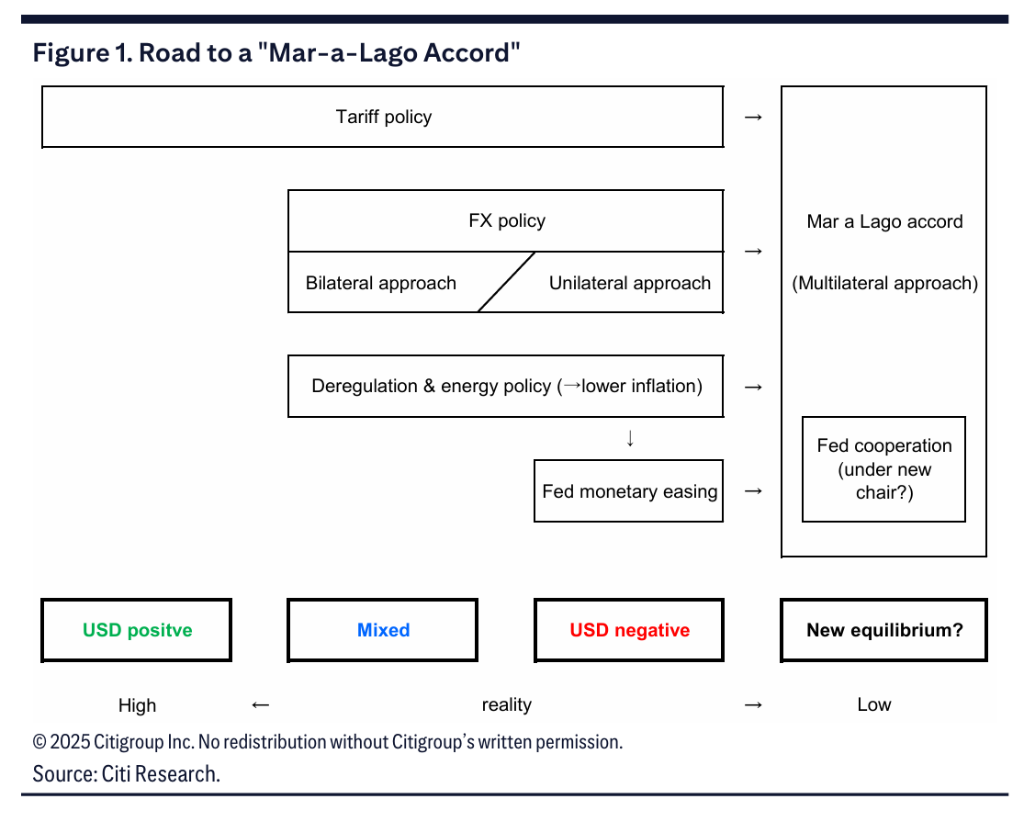

這種雙邊協議可稱爲"廣場協議2.0",以區別於涉及多國的"海湖莊園協議"(Mar-a-Lago Accord)。

“鑑於‘海湖莊園協議’是一種涉及複雜利益網絡的、多邊處理貨幣談判的方法,我們認爲在此階段出現此類協議的風險不高。”

值得注意的是,貝森特作爲具有金融市場豐富經驗的財長,可能會優先選擇通過日本央行貨幣政策正常化而非直接貨幣干預來實現匯率目標,這與1985年廣場協議時期的做法有所不同。

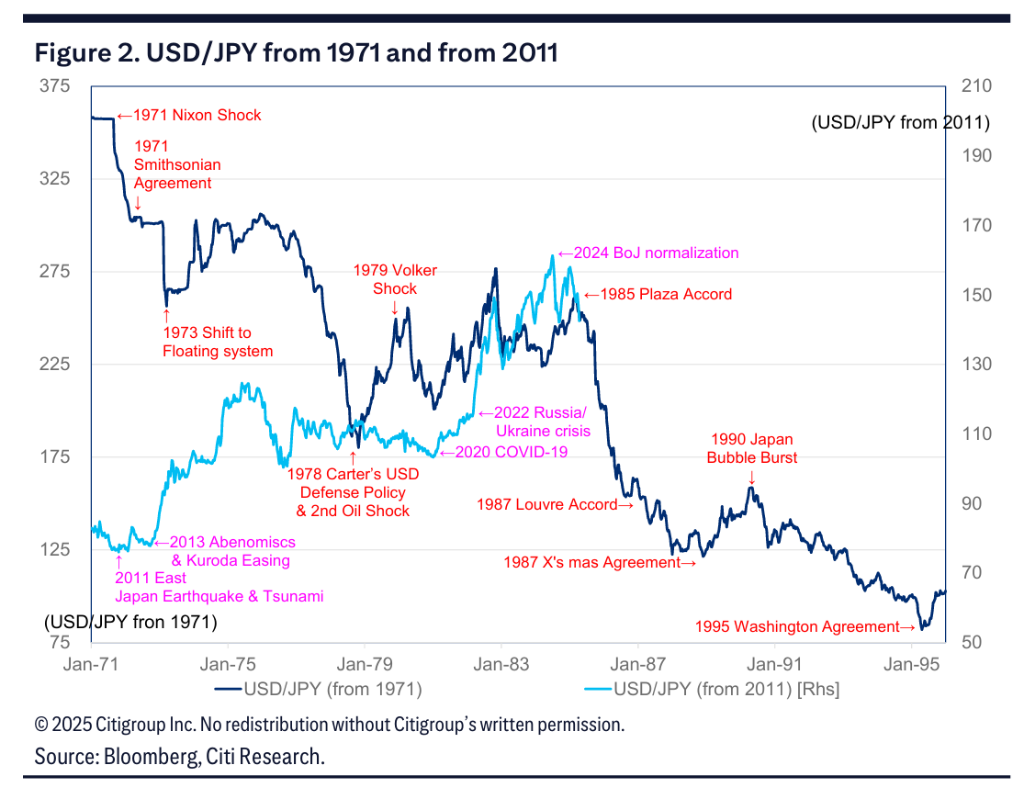

1985年廣場協議的歷史經驗1985年廣場協議是外匯史上極具影響力的重大事件。當時,美國因面臨鉅額貿易赤字和財政赤字等問題,希望藉助美元貶值來改善其貿易狀況,於是策劃並推動了廣場協議的簽署。

協議簽署時,美國當局的初始目標是短期內讓美元貶值10%-12%,具體到對日元的匯率,是使日元從當時的240兌1美元升值至200兌1美元。然而,市場的反應遠超預期,這一目標在短短三個月內就得以實現。到了協議簽署後的六個月左右,日元已進一步升至180兌1美元。

1986年5月,時任美國財政部長詹姆斯・貝克宣佈無需繼續推動美元貶值,彼時日元匯率已達160兌1美元。但即便沒有官方的進一步引導,美元下跌趨勢仍未扭轉。直至1987年底,在1987年2月盧浮宮協議和1987年12月聖誕協議相繼達成後,美元兌日元汇率才触底,最終降至120兌1美元的水平。

若對1985-1987年美元兌日元的走勢進行簡單類比,以當前140兌1美元的水平爲參照,初始目標匯率可視爲120兌1美元,而美國停止引導美元下跌的點位大約在100兌1美元左右,至於美國當局開始感到憂慮的點位,則可能在75兌1美元附近。

美日匯率談判:雙方立場與目標博弈花旗表示,儘管匯率問題是美日貿易談判的重要議題,但本週的財長會談可能不會產生明顯的市場影響,這主要由於:

雙方在貿易談判的許多方面仍遠未達成共識 4月份美國加徵關稅已導致市場波動,當局可能會謹慎避免進一步干擾市場 更宏觀的"海湖莊園協議"需要多國參與,目前實現的可能性較低花旗認爲,在日本承諾擴大從美國進口、開放市場以及加強防禦能力的情況下,特朗普政府最終可能會放棄對日本加徵關稅,尤其是如果預期日本央行持續的貨幣政策正常化能在一定程度上提振日元。

美元兌日元可能繼續形成一個下行三角形格局,下限在140兌1美元附近。未來幾周,該貨幣對可能回升至145兌1美元左右,這不會令人意外。但分析師強調,中长期前景仍明确看空美元兌日元。

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。