美股市場陷入“膽小鬼”的博弈,特朗普美聯儲要比比誰先慫。

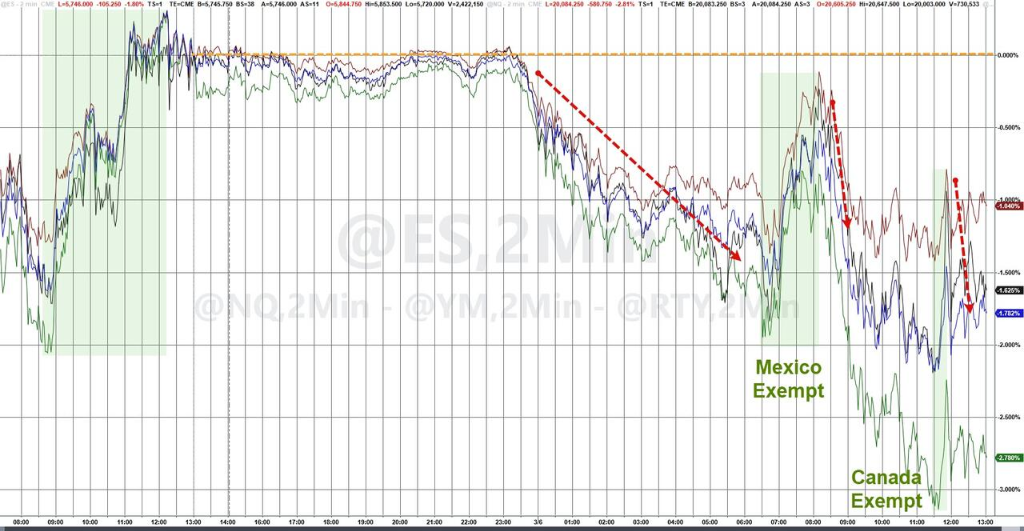

在特朗普關稅政策的反复“拉扯”下,隔夜美股上演“雲霄飛車”行情,三大美股指齊收創半年新低。與第一個任期不同,特朗普目前仍沒有“救市”跡象,“特朗普看跌期權”的行權價格看來“深不見底”。

目前市場寄希望於美聯儲將“首先眨眼”降息救市,這就是為什麼股市拋售的同時前端利率卻在上漲。但美銀分析師警告,美聯儲的首要目標依然是通脹。如果有明確衰退信號,美聯儲肯定會迅速降息。但如果經濟增長放緩至低於趨勢水平(但仍為正增長),且通脹高於目標,降息可能會對外釋放錯誤信號。

“特朗普看跌期權”行權價格看來“深不見底”

在經歷週一大跌後,特朗普似乎對安撫市場依然“無動於衷”。為了回應加拿大安大略省對輸美電力徵收25%附加費,特朗普週二直接宣布將加拿大鋼鋁關稅翻倍至50%。這直接引髮美股盤中跳水。

在尾盤的採訪中,特朗普更是對市場大跌無動於衷,稱拋售與他無關,市場有漲有跌;雞蛋和汽油價格已下降,美國經濟不會衰退,經濟將讓人“刮目相看”。這直接導緻美股回吐了早盤的部分漲幅。

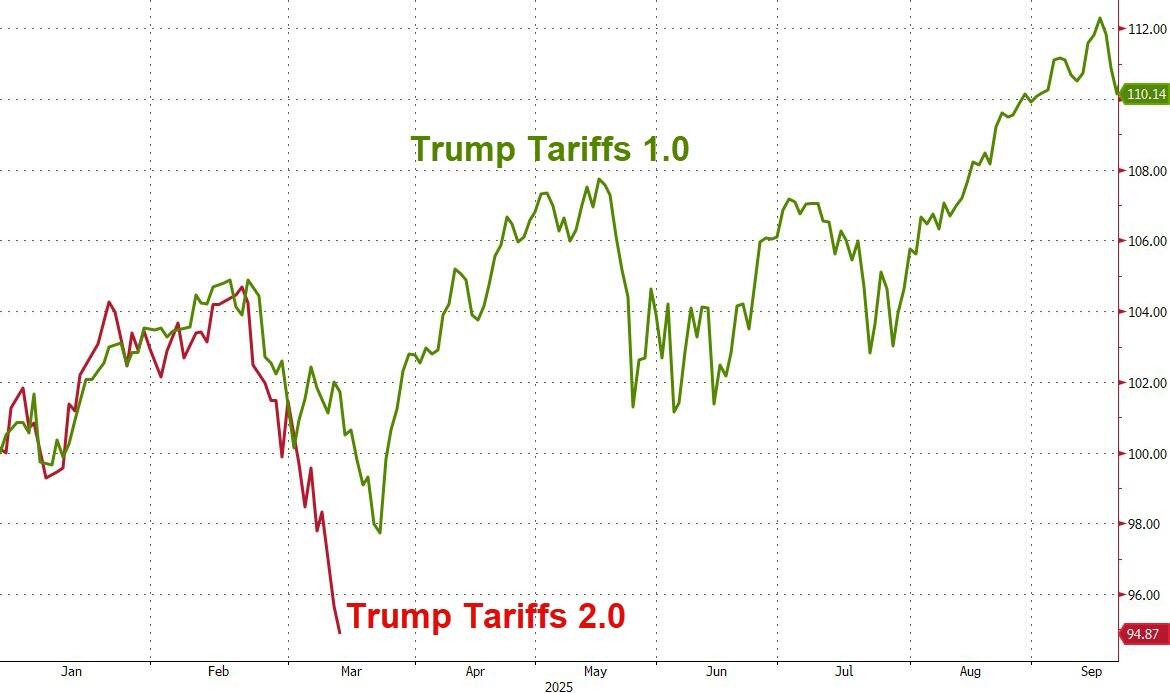

“美國需要一場衰退”的宏觀敘事似乎開始主導市場。與特朗普1.0相比,特朗普2.0正在上演一場完全相反的劇本。市場開始意識到,讓美國衰退,這是特朗普必須要做的。

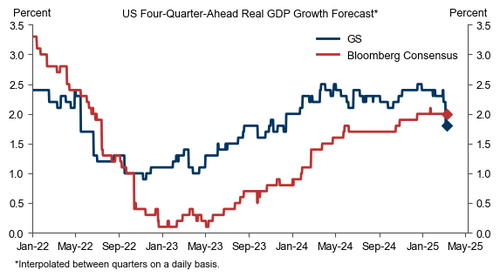

悲觀的市場預期下,高盛也下調美國經濟預期。分析師強調,降級的主要原因不是最近的數據(數據好的很),降級的原因在於貿易政策假設已變得更加不利,並且美國政府正在管理對關稅導致的近期經濟疲軟的預期(鼓吹可能會有衰退)。

特朗普 VS 鮑威爾,看看誰先眨眼

此前投資普遍預期在美股回調時,特朗普政府和美聯儲都會在不同程度給予支持,即“特朗普看跌期權”(Trump put)和“美聯儲看跌期權”(Fed put)。

目前普遍說法是,如果特朗普政府不願支持市場,美聯儲將介入,這就是為什麼股市拋售的同時前端利率卻在上漲。

一些分析師將此描述為一場“膽小鬼博弈”,在這場博弈中,美聯儲將“首先眨眼”:由於擔心勞動力市場和消費者支出的下行風險,美聯儲將被迫通过降息来支持风险资产。

但美銀分析師在3月11日的報告中警告,這種樂觀預期忽略了兩個重要的細微差別。

首先,近期數據放緩部分是由於對通脹的擔憂。在近期通脹出現意外上升之後,如果今晚2月份的消費者價格指數(CPI)報告再次超出預期,將增加通脹停留在目標之上的風險。

在滯脹情況下,從經濟活動放緩到降息的道路並非一條直線。如果通脹保持溫和,投資者將不得不繼續觀察經濟增長的下行風險是否會成為現實。

其次,美聯儲與政府之間的互動是一場“重複博弈”。從博弈角度,信譽很重要。如果有明確的衰退跡象,美聯儲肯定會迅速降息。更困難的情況是經濟增長放緩至低於趨勢水平(但仍為正增長),且通脹高於目標。降低利率可能會傳達出這樣一個信息,即美聯儲並不重視通脹目標。

華泰證券表示,目前來看,通脹讀數仍偏高+後續面臨關稅風險+經濟數據並未實質性走弱,美聯儲可能短期難有明顯轉向。特朗普對外宣稱“不關注股市”,但商人思維仍是其“底色”,財長貝森特更是熟稔市場邏輯,在美股大幅調整後,不排除會在關稅等政策上有所緩和,以安撫市場情緒。

如果美國衰退,全球都會被拖下水

野村分析師Charlie McElligott表示,美國經濟正在經歷一場人為製造的衰退,問題在於第一階段(即貝森特所說的“戒斷期”,或者特朗普所說“過渡期”)所需的“痛苦”與第二階段(大規模去監管、減稅、降低利率/美聯儲降息)為市場帶來的“好處”之間存在時間滯後。

最終的結果取決於特朗普政府是否能夠通過“有控制地拆解”(Controlled Demolition)所帶來的雙重打擊——即減緩經濟增長和造成負財富效應——快速引發通縮衝擊,這樣才能為未來的經濟刺激措施創造條件。如果這個過程不夠快速,市場可能會自行調整,找到一個“清算水平”,屆時所謂的“特朗普看跌期權”將變得毫無價值。

為了重新獲得市場對未來的信心,特朗普政府需要找到一種方法來縮短時間線,並將第二階段的“好處”提前,將消極情緒從當前的困難轉向私營部門需要的支持,幫助應對這些挑戰。但要做到這一點,將面臨巨大的挑戰,尤其是在爭取足夠支持通過繼續決議法案(確保政府運作)以及後續完成預算調解方面,這將是一場艱鉅的鬥爭。

而且這場“人為衰退”所影響的範圍也並不可控。

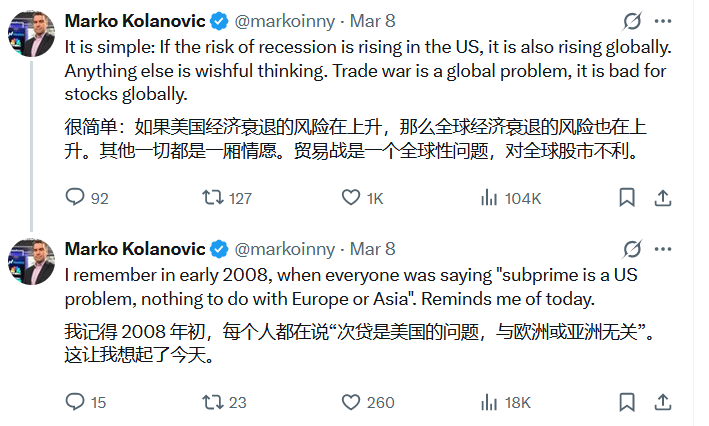

前摩根大通首席美股策略師Marko Kolanovic警告,如果美國經濟衰退的風險在上升,那麼全球經濟衰退的風險也在上升。其他一切都是一廂情願。貿易衝突是一個全球性問題,對全球股市不利。正如2008年美國次貸危機,將歐洲和亞洲都拖下水。

風險提示及免責條款 市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。