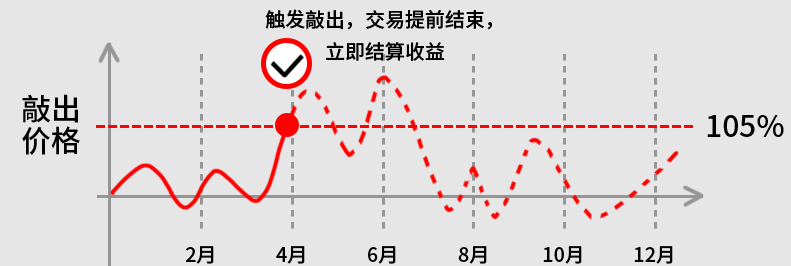

“敲出价格”是金融市场的重要机制,尤其在一些结构性产品或障碍期权中发挥着关键作用。此价格设置会触发合约到期。当标的资产价格达到或超过该设定价格时,投资者将无法再继续从合约中获利。此类合约通常出现在期权或衍生品交易中,其基本功能是通过设定特定的触发价格来限制潜在的收益或风险。

在投资产品中,它的设定并不是任意的,而是在综合考虑多种因素的基础上确定的。首先,敲出价格通常与标的资产的当前价格挂钩。例如,如果是看涨期权(即投资者预期标的资产价格会上涨的期权),则执行价格一般会设定在当前价格之上。

当标的资产价格达到该执行价格时,合约将自动到期,投资者将无法从后续可能的上涨中获益。相反,如果是看跌期权(即投资者预期标的资产价格下跌的期权),则它将设定为低于当前价格。一旦市场价格跌破该价格点,合约也将终止,投资者无法再继续从价格下跌中获利。

敲出价格的设定方式受到多种因素的影响,包括市场状况、波动性、投资者风险偏好等。市场波动是一个重要的决定因素。如果市场波动较大,资产价格波动较大,则执行价格通常会进一步设定,以避免在价格波动中频繁触发合约到期。

相反,当波动性较小或市场较为稳定时,罢工价格可能会设定得更接近,让投资者能够更早锁定收益,或者在价格小幅波动时触发合约到期。

除了市场波动之外,投资者的风险承受能力和预期收益也会影响敲出价格的设定。对于风险承受能力较低的投资者来说,通常会设定较为保守的价格,这样即使市场走势不如预期,也能将损失降到最低。对于风险偏好较高的投资者来说,行权价可能会定得相对较远。投资者希望随着市场向有利的方向发展,获得最大的回报。

罢工价格的力量在于它为投资者提供了预设的退出机制。在一些复杂的投资产品中,定价可以限制潜在的损失或收益,让投资者在一定的风险范围内进行投资。

然而,这种机制也有其局限性。一旦触发敲出价格,投资者就无法再从市场的进一步变化中获利。例如,如果期权的行权价格设定为100元,当标的资产价格上涨至100元或以上时,该期权将自动到期,投资者将失去后续价格上涨带来的任何潜在利润。

在实际的金融市场交易中,它的设定有时是基于市场趋势和投资者的预期。例如,在看涨期权的设定中,剔除价格可能会设定为标的资产价格的10%以上,这意味着如果标的资产价格上涨超过这个百分比,期权将被取消。触发剔除机制,投资者将无法继续参与增持。

这样的设计旨在保证期权的风险和收益是对称的,投资者在资产价格剧烈波动的情况下,无法从市场的极端变化中获得无风险的收益。

从产品设计的角度来看,敲出价格的设定也是发行人和投资者之间的妥协。在一些结构性金融产品中,发行人需要确保执行价格能够平衡投资者的收益需求和产品本身的风险控制。

例如,一些复杂的衍生品在设定行使价时会考虑市场的风险情况和产品的收益波动,力求保证产品的吸引力,同时不至于因设计过于激进而导致产品本身违约或违约无效的。

一般来说,敲出价格是为投资者提供提前退出机制的工具。它帮助投资者在合约中设定固定的触发点。一旦标的资产的价格达到该点,投资者将无法再参与该合约。任何利润。在具体操作中,淘汰价的设定需要考虑市场波动、投资者风险偏好、产品设计盈利目标等因素。投资者应了解淘汰价格的机制及其对潜在回报和风险的影响,以便在投资决策中做出明智的选择。