看涨期权是一种金融工具,赋予持有人在未来特定时间以约定价格购买资产的权利,但没有义务。它允许投资者在标的资产价格上涨时获利,但如果价格未能上涨,投资者的损失仅限于为期权支付的金额。

这种类型的期权通常用于投机或对冲。当投资者认为某项资产的价格将会上涨时,他们可以通过购买它来锁定未来以较低价格购买该资产的机会。

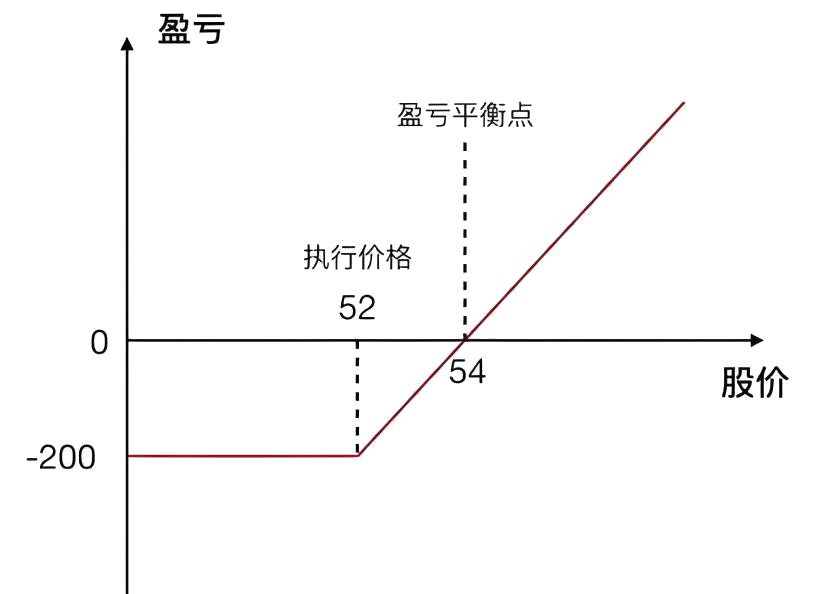

从图中可以看出,期权到期时:当股价低于52元时,损失200元(1份期权的价格);当股价低于52元时,损失为200元(1份期权的价格);当股价等于54元时,刚好盈亏平衡。当股价高于54元时,就有利润。买入看涨期权时,最大亏损200元,最大盈利无限制。

购买看涨期权的投资者被称为“多头”。他们为获得期权的权利支付期权费或溢价。如果到期时标的资产的市场价格超过行权价格,投资者可以行使期权,以预定价格买入该资产,并以市场上更高的价格卖出,赚取差价。

期权的价值通常由几个因素决定,包括标的资产的当前价格、执行价格、到期时间和市场波动性。一般来说,期权溢价越高,标的资产的上涨潜力就越大。执行价格较低的期权价格更高,但上行收益也更可观。相反,执行价格较高的期权费用较低,但只有在预计资产价格大幅上涨的情况下才能获利。

出售看涨期权的投资者被称为“空头”。空头卖出期权以收取权利金,并在标的资产价格上涨时承担风险。如果资产的市场价格超过期权的执行价格,卖空者需要以执行价格将资产出售给期权买方,因此面临损失。

损失金额是市场价格与行权价格之间的差额减去期权费。然而,如果价格不上涨,甚至下跌,空头可以保留期权费并获利。

购买看涨期权时,投资者首先需要选择期权的标的资产,例如股票、商品或指数。然后投资者需要决定期权的行权价格,通常选择低于当前市场价格的行权价格,希望未来价格会上涨。

接下来,投资者需要选择期权的到期日。通常,更长的到期日意味着更高的期权费,因为投资者有更多的时间等待价格上涨。购买期权后,投资者支付期权费或权利金,作为购买期权的对价。

期权的到期日也是一个重要的考虑因素。通常,长期期权的费用较高,因为它们为投资者提供了更多时间等待市场价格上涨。当期权到期时,如果期权持有人选择不行使期权,或者市场价格没有超过行权价格,则期权到期,投资者的损失仅为所支付的期权费。

但如果市场价格上涨,投资者可以选择行使期权并赚取差价,也可以选择将期权转售给其他投资者。通过这种方式,期权为投资者提供了相对低成本的杠杆,并以较小的期权溢价获得了潜在的高额利润。

期权交易的优点之一是投资者的风险有限,因为最坏的情况就是损失期权溢价。与直接购买标的资产相比,期权的风险更可控。

因此,它是一种相对灵活的投资工具,特别适合预期资产价格大幅波动但又不想承担全部风险的投资者。投资者可以通过适当的策略(例如购买看涨期权)来获取潜在回报,同时降低市场波动风险。

总体而言,看涨期权是一种重要的衍生工具,为投资者提供了灵活的投资选择。通过支付期权费,投资者可以根据市场价格的变化选择未来是否行使该权利。当市场价格上涨时,期权的买方可以赚取差价,而期权的卖方则需要承担价格上涨的风险。期权交易策略可以根据市场状况和投资者的预期进行调整,是投资者管理风险和获取收益的有效途径。