巴塞尔协议是什么?

巴塞尔协议是巴塞尔银行监管委员会制定的一系列国际银行监管标准,旨在提高全球银行体系的稳健性和安全性。该协议重点关注银行资本充足率、流动性风险管理和市场风险管理,以降低金融危机风险,增强金融机构的抵御能力。

巴塞尔协议的主要内容

巴塞尔协议的主要内容包括多个方面,旨在提高全球银行体系的稳定性和安全性。首先,协议强调了资本充足率要求,要求银行资本相对于风险加权资产保持一定比例,以确保面对损失时有足够的缓冲。这些资本包括核心一级资本、一级资本和总资本,其中核心一级资本主要由股东权益和留存收益组成。

其次,它引入了流动性风险管理要求,规定银行必须持有充足的优质流动性资产,以应对短期流动性压力。它引入了流动性覆盖率(LCR)和净稳定资金比率(NSFR),分别评估银行在压力情景下的流动性状况和长期资金稳定性。

此外,协议还规定了市场风险,要求银行识别和计量其市场风险敞口,并为此预留足够的资本。银行需要使用适当的风险模型评估市场风险,并按要求进行压力测试,以确保极端市场条件下的稳健性。

最后,它还强调了监管透明度和风险管理的重要性,要求银行建立全面的风险管理框架,以识别、评估和监控各种风险,包括信用风险、操作风险和其他潜在风险。

同时,监管机构需要定期审查银行的合规情况,以确保其遵守协议规定。这些要素共同构成了它的核心,旨在增强全球金融体系的弹性。

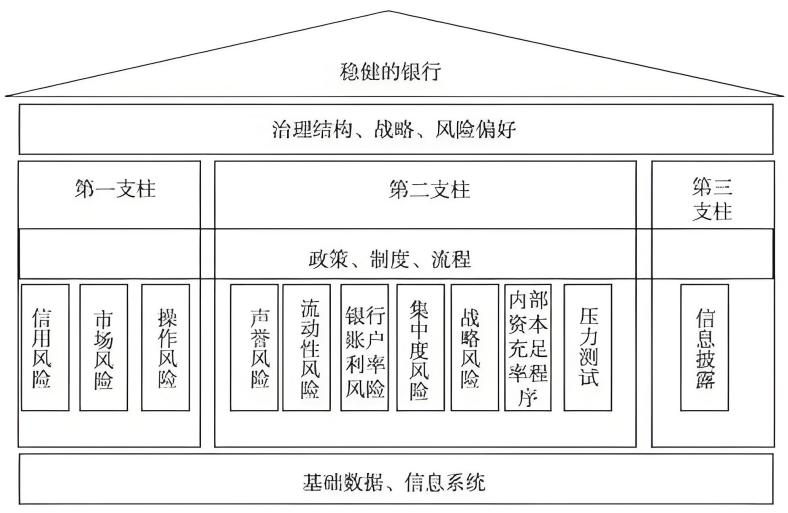

巴塞尔协议的三大支柱包括

巴塞尔协议的三大支柱构成了其监管框架的核心,旨在确保银行的稳健运营和风险管理。第一个支柱是资本充足率要求,强调银行必须保持一定水平的资本来支持其风险加权资产。

这包括设定最低资本比率,要求银行拥有足够的核心资本、一级资本和总资本,以吸收潜在损失,从而降低系统性风险。资本的计算方式涉及对不同资产和风险进行加权,以确保银行在面临风险时有足够的资本缓冲。

第二个支柱是监管监管,要求监管机构有效监测和评估银行的风险管理和资本充足率。该支柱鼓励监管机构和银行之间进行对话,以确保银行能够合理评估其风险并持有足够的资本来应对这些风险。

监管机构还需要进行现场检查和压力测试,以发现潜在问题并采取必要的纠正措施。这一支柱提高了监管透明度,并确保银行在面对不同风险时保持足够的弹性。

第三个支柱是市场纪律,强调通过信息披露和透明度加强对银行的市场监管。银行需要定期披露其财务状况、风险管理政策和资本充足率,以便市场参与者做出明智的决策。

这种透明度促进了竞争和问责制,帮助投资者和储户了解银行的风险敞口,并在必要时采取适当的行动。通过这一支柱,加强了银行的市场纪律,促进了金融体系的稳定。

综上所述,巴塞尔协议通过三大支柱为全球银行业建立了风险管理和资本充足框架,增强银行体系的稳健性和安全性。随着金融市场的变化和协议的不断演变,各国监管机构需要加强合规和风险管理能力,以确保金融体系的稳定和健康,预防未来的金融危机。