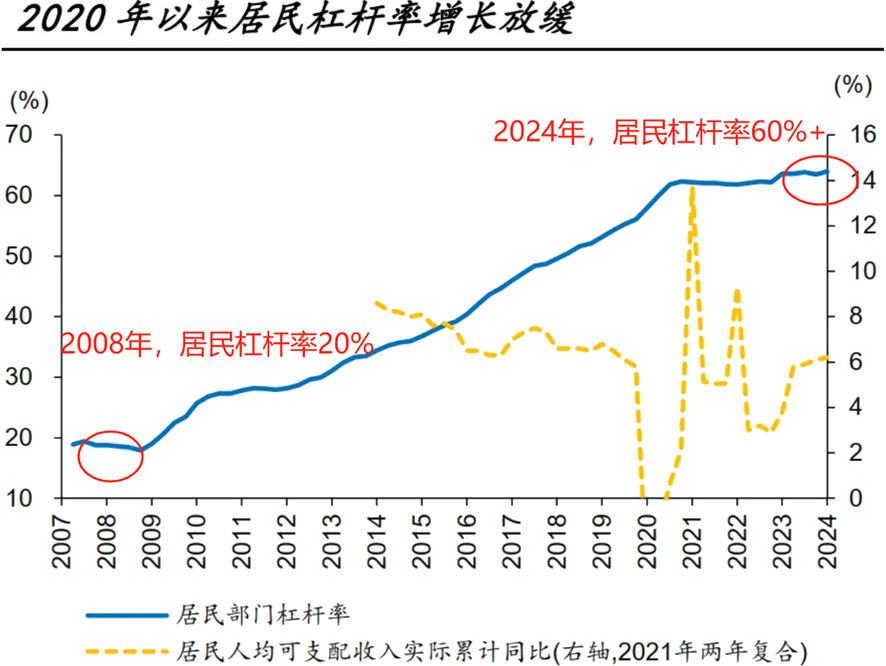

日常生活中我們都應該聽過貸款,就是用自己所擁有的物品或其他資產去抵押貸款。但你知道嗎,利用自己的部分資金去借更多的錢做投資,這種方式叫做槓桿率,它能放大你的收益,但同樣也增加了風險。

槓桿率是衡量企業利用債務融資程度的財務指標。它反映了公司資產、負債和股東權益之間的關係,是衡量公司財務風險和償債能力的重要工具。比率越高,表示公司利用借款進行融資的比例越大,這也意味著公司的財務風險較高。

它的計算的方法有很多種,最常見的是財務、債務比率、資產負債率及權益乘數。

財務是指公司負債總額與股東權益的比率。此比率越高,表示公司對債務的依賴程度越大。負債比率是負債總額與資產總額的比率,反映了公司資產中有多少是負債所涵蓋的。

資產負債比率與負債比率類似,反映了公司資產中由負債融資的部分,但它以百分比表示。權益乘數反映了公司每單位股東權益所帶來的資產總額。權益乘數越大,公司使用的財務槓桿越高。

槓桿水準對公司的財務狀況有重要影響。雖然較高的槓桿可以放大公司的投資回報,但也帶來了較高的財務風險。如果借貸成本太高,就會給公司帶來巨大的償還債務壓力。

如果公司的利潤無法涵蓋其債務的利息和本金,則可能面臨違約甚至破產的風險。槓桿率也反映了公司資本結構的健康狀況,過度依賴債務可能會使公司在經濟衰退期間更加脆弱。

另一方面,適當的槓桿可以幫助企業提高資金使用效率,增加股東回報。在大多數稅制下,借款利息均可扣除,這使得透過債務融資減少納稅義務成為一種稅收優惠。

但過高的比率可能導致公司承受過大的財務負擔,影響其穩定性。長期高槓桿的公司可能在資產負債表上顯得不健康,從而難以獲得進一步的融資支持,並可能導致股東和投資者對公司失去信心。

不同行業對它的要求不同。例如,房地產、能源等資本密集產業一般需要大量的固定資產投資,因此較高的比率很常見。科技和網路產業由於固定資產需求較少,比率普遍較低,更依賴研發和營運投入。

它是利用債務融資來放大投資回報的現象。當借款成本低於投資報酬率時,借款可以放大公司的收益,形成正的槓桿效應。但如果借貸成本高於投資回報,槓桿效應可能會變成負面效應,增加財務風險和損失。

綜上所述,槓桿率是衡量公司財務結構的重要指標。適度使用槓桿可以增加公司回報,但過度槓桿會增加財務風險,並可能導致財務困境。因此,企業和投資者需要根據自身情況和市場環境合理使用槓桿,以達到平衡風險與效益的目的。