流動性過剩是什麼意思?

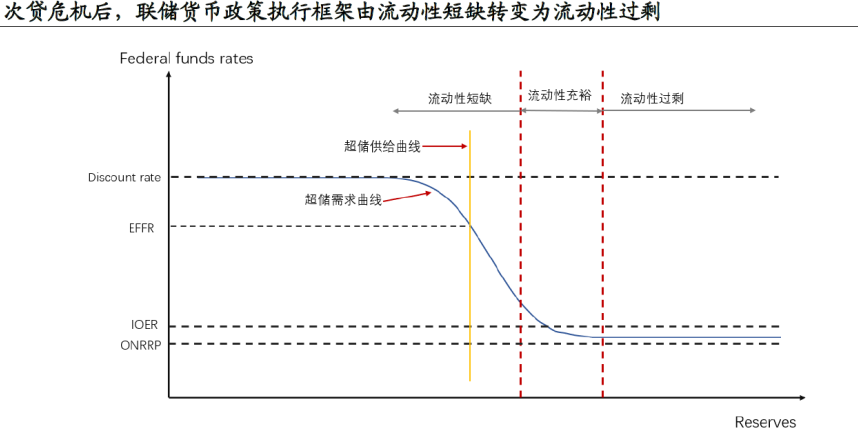

流動性過剩是指市場上的現金或資金供給過多,遠超過市場的實際需求。簡單來說,就是資金太多,市場沒有足夠的投資機會或需求來吸收這些資金。當央行降低利率、引入寬鬆貨幣政策或銀行和金融機構大量放款時,就會發生這種情況。

過剩的資金可能導致股票或房地產等資產價格上漲,因為人們急於尋找投資機會,但不一定能找到有價值的投資。它本身並不一定是壞事,但如果資金未有效利用,可能會造成資產泡沫、經濟不穩定,甚至加劇通膨。

例如,在一定的經濟週期內,央行降低利率並向市場注入大量資金,以刺激經濟。此時,雖然市場資金充裕,但企業和消費者可能不願意借貸或投資。這時候就會出現流動性過剩的現象。雖然資金充足,但他們還沒有找到合適的“工作”場所。

流動性過剩的風險

它帶來的主要風險是擾亂市場正常運作,並可能引發一系列連鎖反應。資金過剩會讓市場“過熱”,投資者和企業可能會因為“錢太多,找不到合適的去處”而開始盲目投資。

在這種情況下,很多投資決策都是基於短期利益而忽略長期風險和回報。例如股市、房地產的價格會上漲,但這種上漲並不能反映這些資產的真實價值,而是由資金推動的。當市場調整時,資產價格會迅速下跌,給投資者帶來巨大損失。

另外,流動性過剩也會加劇金融市場的不穩定。金融市場的大量資金流動可能會導致市場波動加劇。尤其是那些高風險、高槓桿的投資產品,一旦資金開始流出,市場的資金壓力就會變得非常大,容易引發金融危機或銀行流動性危機。

由於不少金融機構在這種情況下擴大槓桿,借入大量資金進行投機,如果市場突然出現動盪,這些高槓桿機構可能會面臨無法按時償還債務的困境,導致債務增加。違約風險。

流動性過剩也會加劇經濟結構性失衡。大量資金流入某些“熱門”產業,如房地產、股市,或某些短期高回報的投資項目。這些領域對資金的需求過高,導致其他更基礎的產業,如製造業和技術創新等受到影響。

缺乏足夠的財政支持。這樣,雖然短期內某些產業可能會繁榮,但整體經濟的健康發展受到抑制。尤其是如果房地產泡沫破滅或股市大幅回調,可能會影響到更多的行業,甚至引發整個社會經濟的放緩。

同時,它也會增加債務風險。在資金充裕的環境下,企業和政府很容易借錢擴張,這本身並沒有錯。但如果借貸過多或用於低效率投資,則很容易累積大量債務。當市場狀況發生變化、流動性收緊、借貸成本上升時,這些高槓桿企業和政府可能會發現自己無法承受債務壓力,最終可能違約或破產。

另外,流動性過剩也可能對老百姓產生影響。通膨壓力可能導致物價上漲,特別是日常消費品和住房。如果薪資成長跟不上物價上漲,居民實際購買力就會下降,生活成本就會上升。同時,過多的資金流入房地產市場,房價也可能被推高,導致普通老百姓買不起,財富分配進一步失衡。

從全球來看,它也可能影響跨國資本流動和匯率穩定。過剩資金傾向於尋求回報較高的市場,導致資本流向新興市場國家,推高其資產價格,甚至加劇這些國家的通膨。一旦市場環境發生變化,這些國家可能面臨資本外流的壓力,從而引發貨幣貶值和經濟動盪。

因此,它不僅僅是金融市場的風險,它涉及經濟的方方面面,從投資者決策、企業融資、國債,到老百姓的生活成本,都可能受到波動的影響。如果得不到有效控制,最終可能導致經濟劇烈波動,甚至引發更大範圍的危機。

流動性過剩的因應措施

應對流動性過剩需要採取一系列有效措施來規避其帶來的經濟風險。首先,央行可以透過升息來收緊市場流動性。當市場上的貨幣過多時,提高利率可以鼓勵儲蓄並減少借貸,從而減少資本流動。

透過提高借貸成本,銀行和企業將不太願意籌集資金,從而有效減少市場的流動性。這項措施對於控制通貨膨脹、防止資產泡沫非常有效。

其次,央行也可以透過出售短期債券或其他金融工具的方式進行逆回購操作,從市場上回籠資金。市場資金供應量將減少,流動性逐漸收緊。逆回購作業不僅可以彈性調整資金供給,還可以避免過度依賴利率政策,從而減少對市場的影響。

政府也可以採取財政政策進行調控。比如,增加公共投資,特別是基礎建設和科技創新領域的投資,可以有效消化市場過剩資金,同時促進經濟結構優化升級。透過增加優質公共項目,不僅可以有效利用過剩流動性,還可以提高整體經濟的生產力,從而避免資金過剩造成的資源錯配。

在企業層面,適當加強監管,特別是對高槓桿、高投機性產業的審查與限制,也是控制流動性過剩的重要手段。例如,針對房地產產業過度融資或股市槓桿過高等問題,監理機關可以推出相應政策,要求企業自有資金或限制某些高風險投資行為。這不僅有利於降低系統性金融風險,也有利於減少市場非理性繁榮,防止資金流入泡沫區域。

另外,加強資本市場風險預警和資訊揭露機制也很重要。當流動性過剩時,市場容易出現資訊不對稱,投資者可能會根據不完整的資訊做出錯誤的決策。透過市場資訊透明化、提高投資者風險意識,可以有效減少投資過熱現象,幫助市場更健康發展。

同時,增強市場自律能力也很重要。過剩時,短期過熱的投資熱點往往會引發泡沫,但如果市場有足夠的自我修正機制,一旦泡沫破滅,市場就能迅速調整,而不是進一步惡化。加強市場參與者風險意識的培養,讓投資人了解不同的長短期投資策略,也是降低流動性過剩所帶來的風險的重要一步。

總體而言,它所帶來的風險需要從貨幣政策、財政政策、金融監理、市場透明度等多個面向綜合治理。這些措施既可以避免資金過剩的負面影響,又可以促進資金有效流動,促進經濟平穩成長。

儘管流動性過剩在短期內似乎有助於經濟刺激和市場活躍,但如果沒有有效的監管措施,可能會導致資產泡沫、金融不穩定與經濟結構失衡。為了防範這些潛在風險,政府和央行需要採取精準的貨幣和財政政策,嚴格監理金融市場,同時提高市場透明度與風險意識。

只有透過多方協作,才能確保資本流動的有效性和永續性,避免流動性過剩引發的危機。在當今日益複雜的全球經濟環境下,如何平衡流動性供需將是各國金融機構面臨的重要挑戰,特別是在經濟發展的關鍵時刻。