站在银行的门口的你,手里拿着一杯热咖啡,面前是一片繁忙的街景。每个人似乎都在为着生计奔波,而你,却在思考一个更深远的问题:银行的基准利率,这个影响我们日常生活的金融指标,是如何调整的?这个问题背后,隐藏着复杂的经济机制和货币政策。

基准利率传导机制

货币政策是中央银行为了控制经济活动,尤其是通货膨胀和经济增长,而对货币供应量和利率进行管理的政策。基准利率,作为货币政策的核心工具之一,其调整会对整个经济产生深远的影响。

利率传导机制是指中央银行如何通过调整基准利率来影响商业银行的存贷款利率,进而影响整个经济的金融成本和投资决策。这种机制涉及到货币市场、债券市场和信贷市场等多个层面。

基准利率调整的影响

基准利率的调整会直接影响到贷款和存款的利率,进而影响消费者的购买力和企业的融资成本。例如,当基准利率下调时,贷款成本降低,可能会刺激投资和消费,促进经济增长;而上调基准利率则可能会抑制经济过热,控制通货膨胀。

基准利率的调整会直接影响到贷款和存款的利率,进而影响消费者的购买力和企业的融资成本。例如,当基准利率下调时,贷款成本降低,可能会刺激投资和消费,促进经济增长;而上调基准利率则可能会抑制经济过热,控制通货膨胀。

| 通货膨胀率上升 | 中央银行可能提高基准利率以抑制消费和投资,减少通货膨胀压力。 |

| 经济增长放缓 | 中央银行可能降低基准利率以降低融资成本,刺激经济增长。 |

| 金融市场动荡 | 中央银行可能通过调整基准利率来稳定金融市场,减少系统性风险。 |

| 全球经济形势变化 | 全球经济形势的变化也会影响中央银行对基准利率的调整决策。 |

基准利率调整的预期管理

中央银行在调整基准利率时,通常会通过前瞻性指引来管理市场预期,减少市场对利率变动的过度反应,确保金融市场的稳定。

基准利率的调整不仅影响短期经济活动,还会对长期经济趋势产生影响。例如,持续的低利率环境可能会鼓励过度借贷和资产泡沫的形成,而高利率则可能导致经济过度冷却。

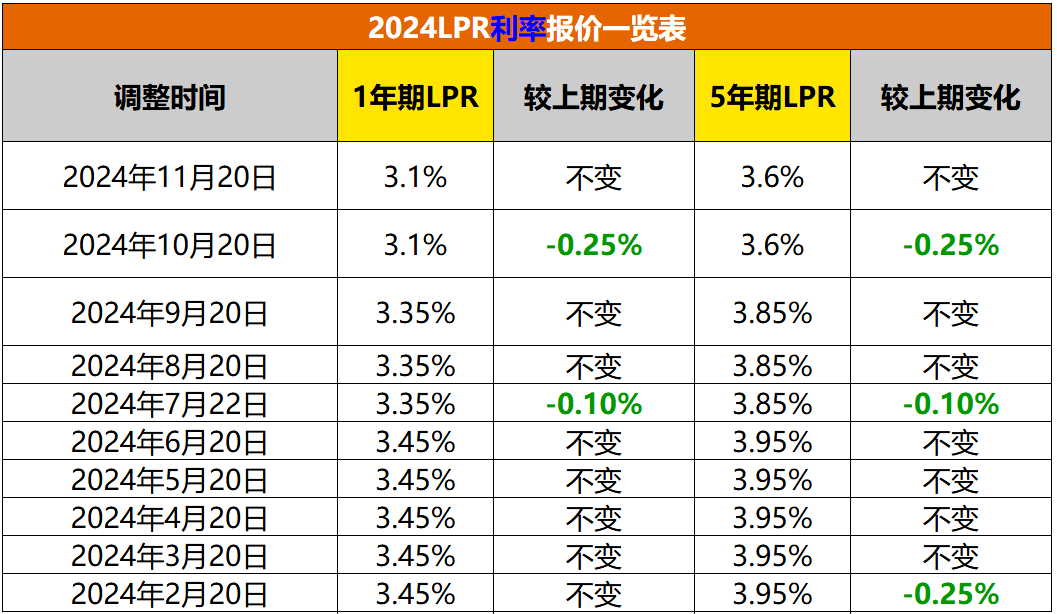

综上所述,基准利率的调整是一个复杂的决策过程,涉及到对经济形势的精准判断和对未来政策效果的预测。通过了解基准利率调整一览表,我们可以更好地把握中央银行的政策动向,以及其对经济和金融市场的影响。