当你在银行存钱或贷款时,是否想过银行是如何决定利率的?这就是基准利率的重要性所在。它也就是我们经常听到的“央行利率”,是整个金融市场利率体系的基石。它直接影响着商业银行的贷款和存款利率,从而波及整个经济的资金成本。

基准利率的定义

它又被称为官方利率,是中央银行设定的利率,用以影响经济活动中的资金成本。这个利率通常用于指导商业银行之间的借贷成本,进而影响整个经济体系的借贷利率。作为货币政策的核心工具之一,它帮助中央银行调控货币供应,稳定经济增长,抑制通胀,并在一定程度上引导市场预期和投资方向。

基准利率的作用

作为中央银行调控经济的重要工具之一,它直接影响商业银行间的借贷成本。通过调整基准利率,中央银行可以有效控制货币供应量,进而影响整体经济的贷款利率和存款利率。因此,它的变化往往是货币政策中最为关注的指标之一,对市场预期和经济走向具有重要作用。

在经济过热、通胀压力较大时,中央银行通常会提高利率,增加借贷成本,从而抑制过度消费和投资,避免经济过快增长引发通胀。而当经济增速放缓,通胀压力较低时,中央银行则会降低利率,降低借贷成本,鼓励消费和投资,促进经济增长。

中央银行通常会根据一系列经济指标,如GDP增长、失业率、消费者物价指数(CPI)等,来评估经济状况,并决定是否调整利率以及调整幅度。利率调整不仅影响金融市场,也对消费者和企业的借贷行为产生深远影响。

基准利率与金融市场利率的关系

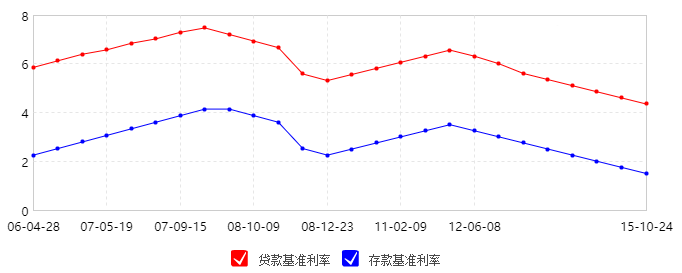

这个利率是金融市场利率的参考和锚点,它在很大程度上决定了整个经济体系中的资金成本。商业银行的贷款利率和存款利率通常是基于利率加上一定的利差来设定的。这个利差反映了银行的资金成本、风险溢价以及市场的供需状况。

例如,当中央银行提高利率时,银行的借贷成本上升,银行通常会提高贷款利率,以保持盈利水平;同时,存款利率也可能会相应上调,以吸引储户的存款。因此,这个利率的变动直接影响金融市场上各类利率的波动。

尤其是在短期借贷市场,它的调整通常会迅速传导到银行的贷款利率和存款利率中,从而改变企业和消费者的借贷成本和储蓄回报。比如,在该利率上升时,商业银行可能会提高对企业和个人的贷款利率,这通常会抑制借贷需求,从而影响消费和投资活动。反之,利率下降时,银行降低贷款利率,借贷成本减少,有助于刺激经济增长。

因此,基准利率作为金融市场利率的重要驱动因素,起到了引导和调节经济活动的关键作用。通过调节该利率,中央银行可以有效地控制货币供应、影响借贷成本,并在一定程度上引导市场利率的走势。但金融市场利率的变化并非单纯由这个利率决定,宏观经济形势、市场预期以及其他外部因素也在其中发挥着重要作用。

| 问题 | 描述 | 例子/作用 |

| 定义 | 中央银行设定的利率,影响银行间借贷利率及资金成本。 | 央行利率、官方利率 |

| 作用 | 调控货币供应,影响贷款与存款利率,调节消费和投资。 | 控制通胀、稳定经济增长、引导市场预期 |

| 经济调控 | 经济过热时提高利率,经济放缓时降低利率刺激增长。 | 利率上升:抑制借贷;利率下降:刺激借贷 |

| 与市场利率关系 | 作为市场利率的参考,影响银行贷款和存款利率。 | 利率上升:贷款成本增;利率下降:贷款成本降 |

| 影响因素 | 受经济数据、通胀、GDP等指标影响,决定调整幅度。 | 根据经济形势调整利率 |