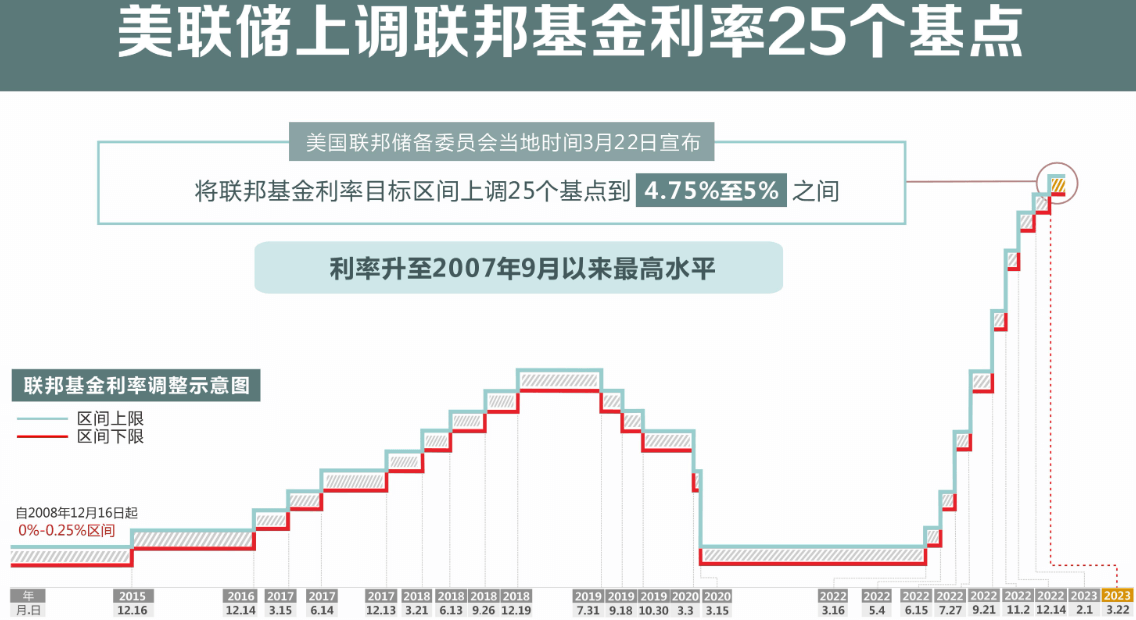

联邦基金利率是什么意思?

联邦基金利率是由美国中央银行美联储设定的关键利率。它指的是美国银行相互借贷的利率。通常用于短期借贷,尤其是隔夜借贷。这个利率的变化影响整个经济,包括消费贷款、商业贷款、抵押贷款和其他利率。

简单地说,它就像银行之间借贷的“价格”。它决定了银行获得资金的成本,而这些资金的成本最终将影响老百姓的贷款利率和储蓄收益。

当美联储提高利率时,银行的借贷成本增加,而他们往往将这种成本转嫁给消费者,导致贷款利率上升,借贷变得更加昂贵,这可能会减少人们的消费和消费。投资;相反,当美联储降低利率时,借贷成本下降,使贷款变得更便宜并刺激经济活动。

因此,它不仅仅是银行间利率,它也是美联储用来调节经济、控制通货膨胀、促进就业等的工具。通过调整这个利率,美联储可以影响经济的发展。经济中资金流动的速度,进而影响整个市场的健康和活力。

联邦基金利率上升的影响

当联邦基金利率上升时,这意味着银行相互借贷的成本变得更高。这一变化的影响将波及经济的各个层面。首先,银行经常提高向消费者和企业提供的利率,以应对更高的借贷成本。

这意味着,如果您想借钱购买房屋、汽车或其他物品,您可能会发现利率上升,贷款变得更加昂贵。因此,很多人可能会推迟购买决定,减少消费,甚至推迟投资计划。对于那些已经负债累累的人来说,偿还贷款的压力也会增加,可能会导致一些家庭和企业的财务紧张。

此外,加息的直接影响之一就是抑制通货膨胀。当经济过热、物价上涨过快时,央行通常会选择提高利率,这样可以减少市场资金流动,减少消费者和企业的支出需求。换句话说,加息相当于美联储给经济“降温”,控制物价上涨。

另一方面,投资者倾向于在联邦基金利率上升的背景下调整投资策略。股市表现可能会受到影响,特别是对于依赖廉价融资的公司来说,因为较高的借贷成本可能会削弱其盈利能力。

因此,股市波动性可能会增加。相对而言,债券市场的表现通常与利率呈反比关系,这意味着当利率上升时,债券价格可能会下跌。

提高基金利率也会影响汇率。较高的利率可能会吸引更多的外国资本流入美国,因为它提供了较高的回报率。这可能导致美元升值,影响进出口成本。例如,美元升值可能会使美国出口产品在国际市场上变得更加昂贵,从而减少对国外的销售。

简而言之,提高基金利率是美联储为过热经济降温、抑制通胀的工具。虽然可以平衡经济中的资金流动,但也会带来贷款变得更加昂贵、股市波动加剧等一系列连锁反应。

联邦基金利率和贴现率的区别

尽管它和贴现率都是与美联储相关的利率,但它们的用途和使用方式有所不同。

它是指美国商业银行相互拆借超短期资金所采用的利率。为了满足日常运营的资金需求,银行会在短期内向其他银行放贷,而这种借款的利率就是联邦基金利率。这种利率的变化直接影响银行的融资成本,并最终传导到整个经济,比如个人贷款和抵押贷款利率。

贴现率是指美联储直接向银行提供贷款时设定的利率。具体来说,当商业银行短期资金短缺时,可以向美联储借款,这种借款的利率就是贴现率。

贴现率是一个相对“最后的救济”工具。当银行没有其他借贷渠道时,通常会选择向美联储借钱。通过调整贴现率,美联储可以影响银行的借贷成本,从而调节市场上的资金流动。

两者的核心区别在于,联邦基金利率是商业银行相互借贷的利率,而贴现率是银行向美联储借款的利率。它受市场供求影响,通常反映银行间资本流动情况;而贴现率是美联储设定的利率,主要用于解决银行短期资金紧张问题。简而言之,它反映了银行间拆借的“市场价格”,而贴现率则是美联储提供的“官方价格”。

此外,它对经济有直接影响,因为它与商业银行的借贷成本直接相关,从而影响贷款利率、消费者支出和投资决策。贴现率对银行的影响更多地发生在“非常规”情况下,此时银行别无选择,只能依赖贴现率。通过调整这两种利率,美联储可以灵活应对不同的经济形势,调节市场资金流向。

综上所述,联邦基金利率是美国金融体系的关键指标,影响银行间拆借成本,进而影响整个经济的资金流动和利率。美联储调整这一利率是为了实现货币政策目标,包括控制通货膨胀、促进就业和维持经济稳定。