一直以来,“美国特殊论”在全球宏观经济市场中扮演着关键角色。但现在看来,这一理念可能即将成为历史。

在3日发表的最新研究报告中,摩根士丹利的全球宏观策略师Matthew Hornbach及其团队提出,随着大西洋两岸增长风险的增加,“美国特殊论”正遭遇严峻挑战。

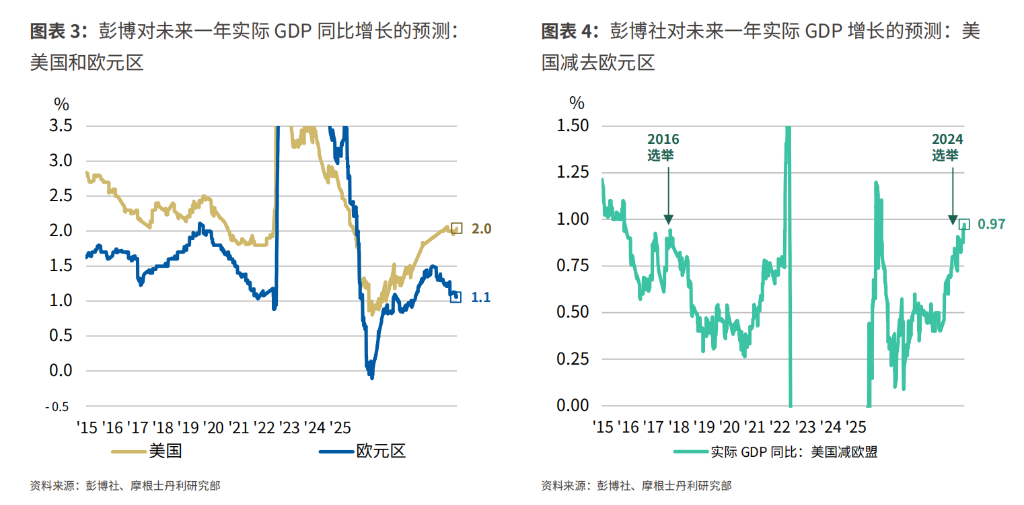

摩根士丹利强调,自2024年8月起,尽管分析师们一直在提高美国相对于欧元区的增长预期,但这主要是通过降低欧元区的增长预期实现的,美国的增长预期并没有相应提高。这种“负向背离”现象,正如分析师所言,可能预示着“美国特殊论”的终结。

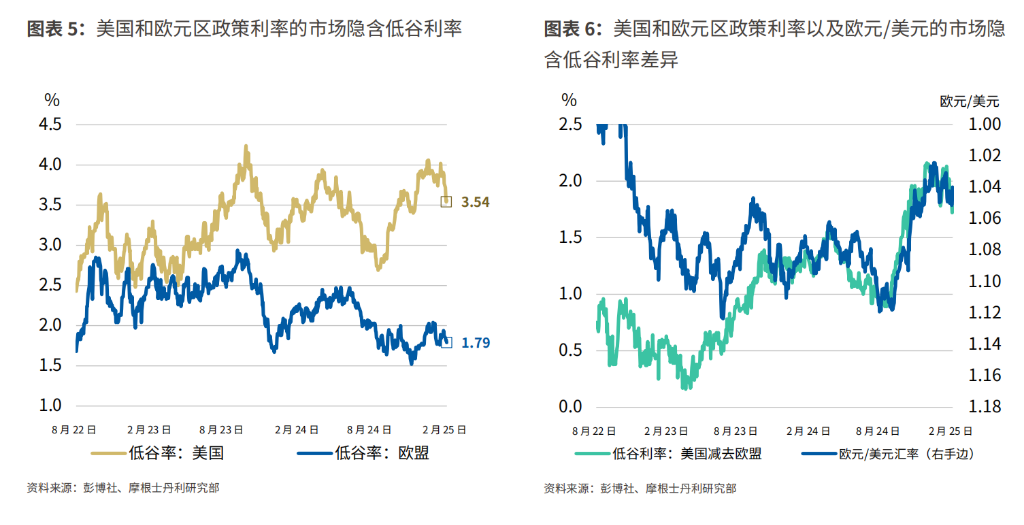

随着“美国特殊论”的叙事基础逐渐削弱,摩根士丹利认为,美国国债将成为这一叙事弱化的最大受益者。自2024年9月以来,美国国债的收益率在市场波动中持续下降,并已接近200日移动平均线。报告指出,美国国债收益率的进一步下降需要美联储政策的“温和”转变,而市场对美联储政策利率的预期已经显示出明显的下降趋势。

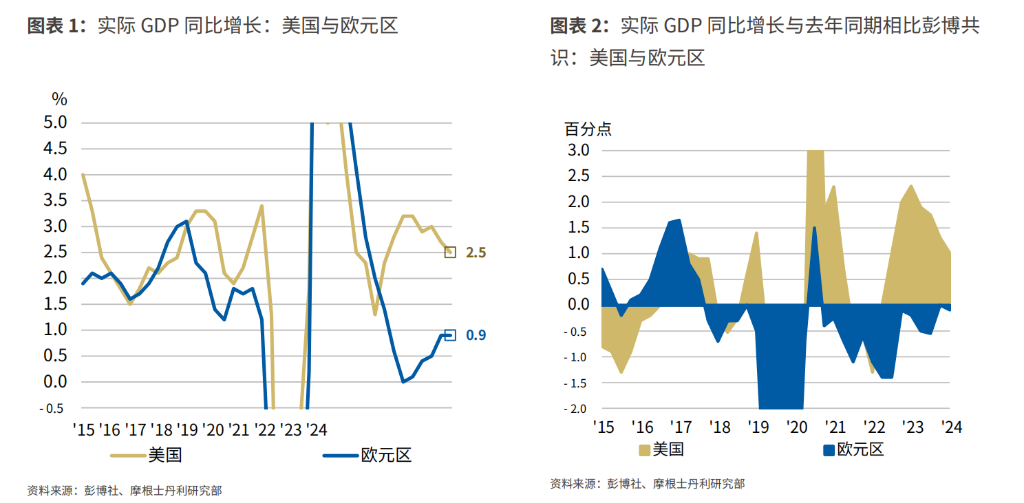

“美国特殊论”在过去两年中一直是全球宏观经济市场的核心逻辑。这一叙事基于美国经济相对于欧元区的强劲表现,以及美国在科技、政策灵活性等方面的优势。在过去两年中,美国经济表现突出,不仅优于欧元区,还超出了市场对美国的增长预期。

然而,摩根士丹利的报告指出,这种叙事正面临前所未有的挑战。

研报中的图表清晰地展示了这一点。近两年美国大幅领先后,市场对未来一年实际GDP增长的共识预测开始倾向于美国将继续保持优势。2024年美国大选后,增长预期的差距进一步扩大,但这完全是因为市场下调了对欧元区增长的预期——与2016年大选后完全不同,当时增长预期的扩大完全是因为市场提高了对美国增长的预期。

分析师将这种情况称为“负背离”:当资产价格创新高时,跟踪该资产的技术指标却没有同步创新高。研报认为,近期预期增长差距的扩大,并没有伴随美国增长预期的上升,这正是“美国特殊论”的负背离,预示着它的终结。

经济增长预期的变化将如何影响利率市场?摩根士丹利团队认为,随着“美国特殊论”叙事逐渐失去支撑,美国国债将成为“美国特殊主义”叙事弱化的最大受益者。

自2024年9月以来,美国国债收益率在市场波动中不断走低,并已接近200日移动平均线。报告指出,美国国债收益率的进一步下降需要美联储政策的“温和”转向,而当前市场对美联储政策利率的定价已经显示出明显的下行趋势。

此外,尽管自2024年8月以来,市场对欧元区增长预期有所恶化,但市场隐含的欧洲央行最低政策利率仍然相对稳定。相比之下,尽管市场对美国增长预期保持稳定,但市场隐含的美联储最低政策利率却大幅上升。

摩根士丹利预计,随着“美国特殊论”叙事逐渐降温,美国和欧元区的最低利率定价将更加接近,美元将跑输欧元——类似于2017年的情况。

报告还提到,美国2年期通胀保值债券(TIPS)在过去一个月中表现强劲,且这一趋势有望延续。

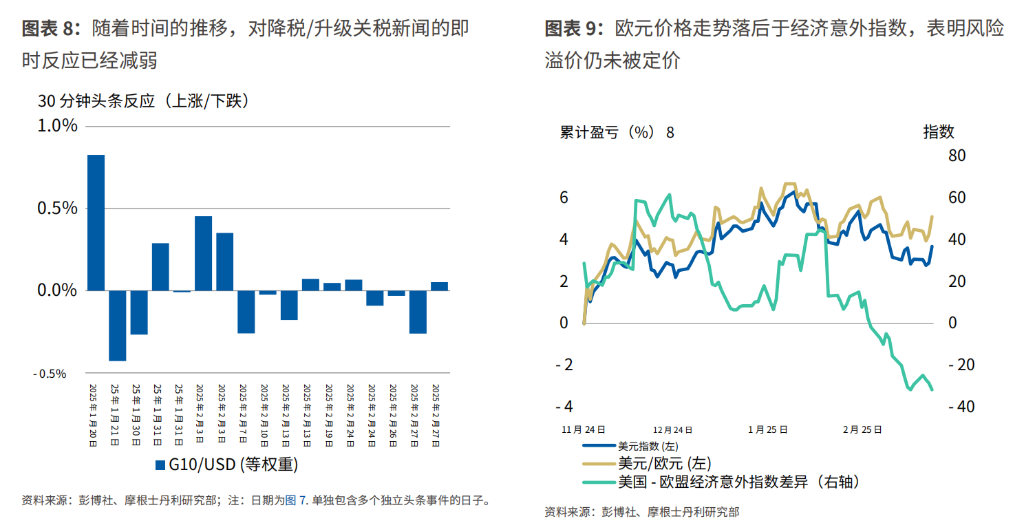

除了经济增长预期的变化,关税问题也是影响市场走势的重要因素。特朗普政府的关税政策一直是投资者关注的焦点,但摩根士丹利团队观察到,市场对关税新闻的敏感度正在下降,出现了“关税疲劳”的迹象。

报告通过分析G10货币对在特朗普发布关税相关言论后的日内波动率,发现市场对关税新闻的反应越来越迟钝。这种现象在关税升级和降级的情况下都存在。

摩根士丹利认为,随着投资者对关税新闻的疲劳感增加,市场隐含的关税风险溢价将会减弱,从而导致美元走低。报告指出:

“虽然美元的强势已经开始减弱,特别是在美国总统就职典礼之后,但我们认为这一过程还有继续的空间。”