就像是你借了一些资金或股票来放大自己的投资,利用借来的“力量”去赚取更多的利润。这就是融资融券的核心所在。它就像是你在投资路上借来的一双“翅膀”,帮助你飞得更高,但同时也需要小心风险。

融资融券的定义

融资融券是证券市场上的一种操作方式,允许投资者通过借入资金或证券进行买卖,从而增加投资的杠杆效应。它的业务不仅是投资者进行杠杆交易的方式,也是证券市场重要的资金供给和流动性管理工具。

融资是指投资者向证券公司借入资金以购买股票或其他有价证券的行为。投资者为了借款,需要提供一定比例的保证金,证券公司根据保证金数额提供相应的贷款。融资允许投资者用额外资金进行更大规模的股票投资,放大潜在收益。

融券是指投资者从证券公司借入证券(通常是股票),然后出售。投资者期望在未来某个时刻,当股价下跌时,他们会以较低的价格将证券买回证券公司,赚取差价。这种操作方法通常用于卖空,投资者可以从股价下跌中获利。

它为投资者提供了更高的资金利用效率,但也带来了更大的风险,市场波动可能导致更大的损失。因此,投资者在进行时需要仔细评估自己的风险承受能力。

融资融券的发展历程

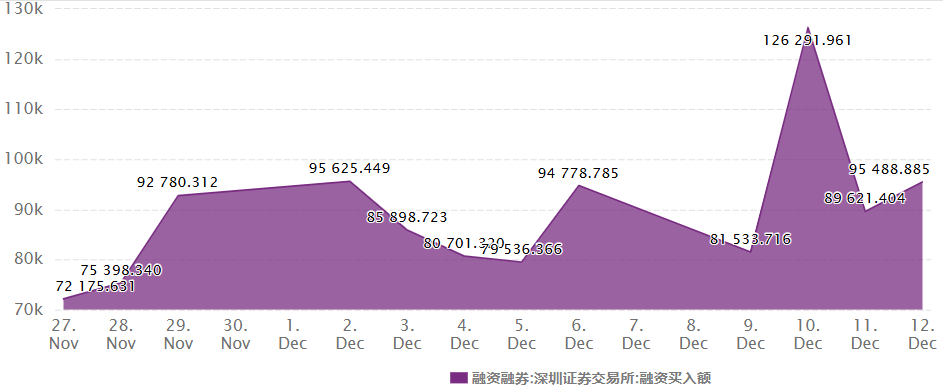

它的发展经历了多个阶段。随着市场需求的变化和金融创新的推动,它已逐渐从一种相对小众的投资方式发展成为现代证券市场不可或缺的一部分。

它最初出现在美国、日本等一些发达市场的证券市场。但早期它的规模和用途都相对有限。随着金融市场逐渐成熟,投资者对资金和流动性的需求不断增加,它的交易开始在全球范围内得到更广泛的应用。

在中国,它的业务的推出相对较晚。最早的尝试可以追溯到2006年,证监会开始试点该业务。经过几年的试运行,我国证券市场该业务已逐步放开,相关法规和市场机制也逐步完善。特别是2010年,它的业务在我国正式推出,标志着我国证券市场进入了新的发展阶段。

随着资本市场的不断开放和金融创新的发展,融资融券逐渐成为投资者进行杠杆交易、增加资金流动性、提高市场效率的重要工具。它不仅为投资者提供了更多的投资选择,也为市场带来了更多的活跃度和深度。

如今,该业务已在全球主要证券市场广泛运营,并且随着金融科技的发展,新的模式和工具不断涌现,为投资者带来了更大的灵活性和操作空间。 但随着其发展,监管部门逐渐加强对它的监管,以确保市场稳定和风险控制。

融资融券的优势和风险

它的优势主要体现在放大收益、增加灵活性。通过融资,投资者可以借到更多的钱进行投资,这样在股市上涨的时候就能赚到更多的钱。

融券借贷允许投资者做空股票并从股市下跌中获利。如果市场波动较大,投资者可以利用杠杆在短期内抓住更多的投资机会,这也增加了灵活性,特别适合希望从股市上涨和下跌中获利的投资者。

然而,融资融券也存在一定的风险。首先,杠杆效应虽然可以放大收益,但也放大了损失的风险。如果市场没有按预期波动,投资者可能会面临比初始投资更大的损失。其次,如果市场波动导致保证金低于要求,投资者可能需要追加保证金。如果不及时补充保证金,证券公司可能会强制平仓,造成不必要的损失。

另外,它通常需要支付一定的利息费用,这会影响最终的回报。如果融资时间较长,利息费用的积累会显着减少收益。市场波动也是一个很大的风险。尤其是短期内,股价波动可能会非常剧烈。使用保证金交易后,波动的影响会被杠杆效应放大,增加损失的可能性。

融券做空也有其风险,因为理论上股价可以无限上涨。如果投资者卖空的股票价格上涨,他们可能会面临巨大损失。这种风险是无限的。因此,它虽然可以带来较高的回报机会,但投资者需要充分认识其中的风险并谨慎操作。

融资融券作为杠杆交易的一种形式,可以为投资者提供更多的投资机会,但也伴随着较高的风险。它允许投资者利用借入的资金或证券,通过融资和融券业务来放大投资收益。但投资者需谨慎操作,尤其要关注市场波动和追加保证金情况,避免杠杆效应带来的过度风险。