就像是你提前为未来做好了一笔“定期存款”,年金就是那种帮你未来每个月都能拿到一笔固定收入的“理财工具”,确保你有稳定的现金流。

年金是一种长期金融产品,通常由保险公司、银行或其他金融机构提供。它是一种承诺定期或在特定条件下在特定时期内支付固定金额的金融合同。它主要用于提供稳定的现金流,通常作为退休收入来源,或用于特定的财富管理目的。

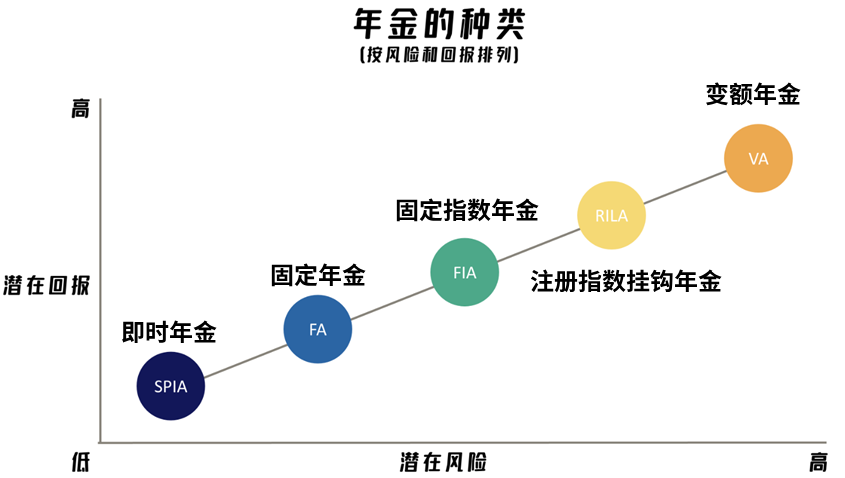

年金的基本种类

它有多种类型,以适应不同的投资需求和风险承受能力。固定年金是在一定期限内提供固定金额的定期收入支付,适合希望获得稳定收入、规避投资风险的人士。此类通常从购买后次日或约定日期起支付,直至它到期或投保人死亡为止。

可变根据投资业绩调整支出。投资者的资金通常投资于股票、债券或其他投资组合,因此付款可能会随着市场波动而增加或减少。此类适合愿意承担一定投资风险并追求较高回报的投资者。

即时在购买后立即开始支付定期收入,适合那些需要即时现金流的人。延期的需要一次性支付预付款,但收入支付会推迟到未来某个日期,通常是未来几年。这种类型的适合那些想要在未来某个时候开始获得收入的人。

固定期限在约定的时间内支付固定金额。如果保单持有人死亡,付款将停止,任何未付金额均不予退还。适合那些只想在一段时间内获得固定收入的人。最后,终身承诺支付终生收入,无论投资者活多久,都将继续定期收到付款。适合需要长期保障并希望退休后有稳定收入的投资者。

年金的主要特点

它的主要特点是可以提供稳定的收入来源,特别适合退休后的生活安排。首先,它通常通过一次性支付或分期支付的方式购买。购买后,投保人可以在约定的时间开始获得定期收入。该收入可以是固定金额,也可以根据投资业绩而波动,具体取决于它的类型。

它的另一个特点是支付期限。通常,它按照年度、季度、月度等不同周期定期支付,这意味着投保人可以按时收到收入,保证财务稳定。对于选择固定的人来说,收益是固定的,保证了长期的财务安全,不受市场波动的影响。

对于选择可变的人来说,缴费金额会随着市场变化而变化,投资者的资金会投资于股票、债券等不同的投资品种,因此可能面临一定的投资风险。

它也有保证。一些它的产品,例如终身,承诺投保人无论活多久都将继续收到定期付款。这种保障对于希望拥有长期稳定收入的人来说尤其重要。对于其他一些的,例如固定期限,支付时间是固定的,如果投保人在它到期前死亡,剩余款项通常不予退还。

它的另一个特点是灵活性,特别是在选择支付时间方面。例如,延期要求投资者一次性支付,但收益支付将在未来的指定日期开始,适合希望在未来某个时间开始获得收入的投资者。对于那些需要立即现金流的人来说,还有立即年金,在购买后立即开始获得收入。

总的来说,它最大的优势在于可以提供稳定的收入来源,并根据投保人的需求提供不同的选择,使其适合不同风险偏好和财务需求的投资者。

年金的风险和缺点

虽然它提供稳定的收入来源,但也存在一些风险和缺点。首先,它的流动性较差。一旦购买,资金一般无法提取或赎回,因此如果您急需现金,它可能不适合,因为它限制了资金的灵活运用。

其次,它面临通货膨胀风险。尤其是固定年金,如果长期持有,固定缴款金额可能会导致未来的购买力下降,这意味着随着时间的推移,您的收入可能不再满足您的生活需求。对于想要抵御通货膨胀的投资者来说,他们可能想要选择可变或具有额外通货膨胀保护的。

另一个问题是它通常涉及更高的费用。购买时,除了首付款外,还可能产生管理费、保险费等,这些费用可能会影响它的实际收益,降低投资收益。

对于终身来说,还存在死亡后的福利问题。如果保单持有人在领取之前死亡,通常未支付的金额将不予退还,除非选择某些“死亡抚恤金”或“保费返还”选项。这意味着,如果您在较短的时间内去世,您可能无法将剩余的资金传递给家人。

最后,可变的回报是不确定的,因为支付是根据市场表现确定的。市场波动会直接影响它给付金额,因此此类风险较高,适合愿意承担一定投资风险的投资者。

年金是一种理想的金融工具,特别是对于那些需要稳定收入和长期保障的人来说。虽然存在流动性较差、回报不确定等缺点,但其现金流稳定、长期安全的优势使其成为众多退休人士和财富规划师的重要选择。