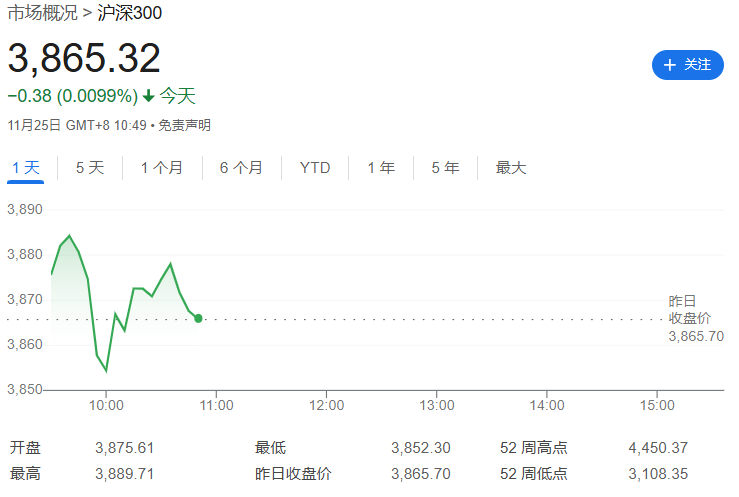

沪深300是什么?

沪深300是中国资本市场的重要基准指数。由上海证券交易所和深圳证券交易所联合推出,覆盖沪深交易所300只代表性优质股票。其目的是全面反映A股市场的整体表现和发展趋势。该指数作为国内外投资者关注的核心指标之一,在投资、分析和风险管理方面发挥着重要作用。

该指数采用自由流通市值加权法,选取沪深证券交易所市值较大、流动性较强的300只股票作为成分股。其成分股涵盖金融、消费、工业、信息技术、医药等多个行业,具有较高的行业平衡性和代表性。

与其他指数相比,它在股票质量、市场代表性、选股标准等方面更加严格,能够更全面地反映中国经济的整体运行状况。

它每年根据市场变化定期调整样本股,以保持指数的市场代表性和流动性。这种动态调整机制保证了指数的权威性,使其始终跟踪市场的核心变化和主要趋势。

沪深300的特点

沪深300指数覆盖A股市场总市值约60%,是中国股市的晴雨表。其成分股来自沪深股市市值较大、交易活跃的公司。这些企业通常是各自行业的龙头企业或龙头企业,代表了中国经济的核心驱动力。

指数中,金融、消费、信息技术等行业权重较大,反映了中国经济的主体结构。此外,由于成分股筛选标准较高,公司质量相对较高,可以有效避免单一行业波动对指数的过大影响。

为了保持市场适应性,该指数会定期更换成分股。这种调整机制保证了指数始终反映市场的真实情况。例如,如果一只股票的市值大幅下降或流动性大幅减弱,则可能将其剔除并更换为更具市场代表性的股票。

沪深300与其他指数的区别

与其他普通指数相比,沪深300在市场覆盖范围和成分股质量方面具有显着优势。例如,上证指数涵盖了上海证券交易所的所有股票,但由于成分股数量众多、质量参差不齐,无法全面反映市场的核心走势;深证成指更关注深圳市场,偏向于波动性较大的中小型公司,性质比较大,代表性比较有限。

该指数选取沪深证券交易所300只市值较大、流动性较高的优质股票,重点关注市值排名和交易活跃度,能够更加准确地反映中国资本市场的核心结构和运行动态。这使得该指数更容易被境内外投资者接受,成为分析和投资A股市场的重要参考。

对于机构投资者来说,它不仅可以帮助他们全面了解A股市场的结构,还可以为制定投资策略提供权威的数据支持。与其他指数相比,该指数优质的成分股筛选标准,使其更能反映市场的主流趋势和行业领先动态,从而为机构投资者提供了研究市场的重要工具。

随着中国资本市场的国际化,它也成为国际投资者沟通的重要桥梁。相比深证成指的中小市值定位和上证综指的覆盖面有限,它通过关注高市值、高回报的股票,帮助国际投资者快速了解中国经济全貌,流动性强,提供稳定的投资回报。

这一核心优势使得它越来越受到海外投资者的青睐,成为进入中国市场的首选指数。

此外,个人投资者也将该指数视为制定投资策略的重要工具。与其他指数的波动性或局限性不同,它以其代表性和高质量为投资者提供了可靠的市场指标。

当市场整体向好时,个人投资者可以通过相关ETF基金实现指数投资;当市场大幅波动时,他们还可以利用职权,通过指数期权等工具对冲风险。

沪深300指数以其市场覆盖面广、成分股质量高、市场代表性高等特点,成为国内外投资者研究市场、制定策略、进行风险管理的核心参考。这一殊荣不仅提升了其市场地位,也进一步强化了其作为全球投资者了解中国经济和资本市场的重要桥梁作用。

沪深300市场影响力

作为A股市场的核心指数,沪深300不仅是国内证券市场的风向标,也逐渐成为国际资本关注的焦点。随着中国经济的不断发展,它在全球金融市场的地位也在不断提升。特别是A股纳入MSCI等国际指数后,该指数的国际影响力显着提升,吸引更多国际资本流入中国资本市场。

长期来看,它的表现将与中国经济的发展密切相关。成分股质量的不断优化和国际化进程的不断推进,将使它的未来的投资价值更加显着。

总而言之,沪深300以其较高的市场代表性、高质量的成分选择标准和国际影响力,成为投资者了解中国经济和资本市场的核心工具。无论是为机构投资者制定策略、为国际投资者搭建市场桥梁,还是为个人投资者提供操作指南,它都发挥着至关重要的作用。