黄金投资逻辑是什么?

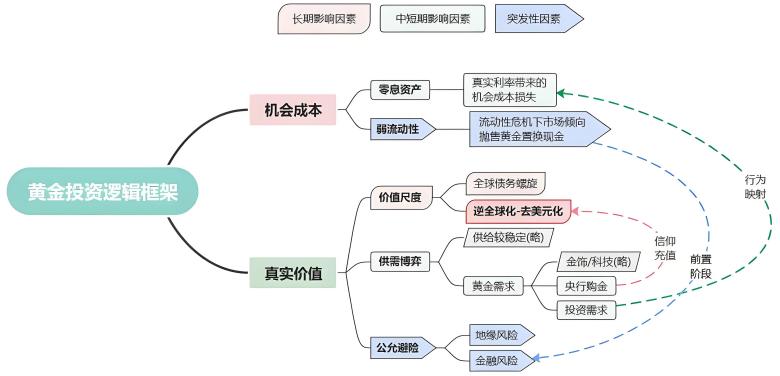

黄金投资逻辑是指投资者在黄金市场中根据避险需求、供需关系、货币价值、利率水平和地缘政治风险等因素,制定投资决策的思考框架和原则。

黄金投资逻辑涉及多种因素,这些因素相互作用,共同决定投资者对黄金的需求和价格波动。首先,黄金作为避险资产的特性在不确定的经济环境下显得尤为重要。

当股市波动加剧、经济数据疲弱或地缘政治紧张局势出现时,投资者往往会寻找安全资产来保护自己的财富。黄金历来被认为是可靠的避风港,因此在这些时期对黄金的需求通常会增加,从而推高其价格。

其次,黄金是对抗通胀的有效工具。当通货膨胀上升时,纸币的购买力下降,而黄金的价值通常保持稳定或上升。投资者购买黄金是为了抵御通货膨胀风险并确保其资产保持其实际价值。尤其是当央行实施宽松货币政策、增发货币时,市场对黄金的关注度往往会增加。

供需也是黄金投资逻辑的关键因素。黄金的供应量有限,每年全球开采的黄金量也相对固定。同时,黄金需求主要来自珠宝、工业用途和投资。在某些文化中,黄金被视为财富和地位的象征,对珠宝的需求始终存在。

此外,各国央行的黄金购买行为也会显着影响市场需求。当央行在经济不稳定时期增加黄金储备时,会进一步推高金价。

投资者心理和市场情绪也对金价产生影响。当市场信心低迷、经济前景黯淡时,投资者会倾向于寻求避险资产。这种需求的增加可能会导致金价快速上涨。相反,当市场信心恢复、经济数据改善时,投资者可能将资金转移至股票等风险资产,从而抑制黄金需求。

最后,货币政策的变化直接影响黄金的投资吸引力。在低利率环境下,持有黄金的机会成本相对较低,投资者更愿意选择黄金而不是储蓄账户或其他固定收益产品。

此外,美元的强势也对金价产生重要影响,因为黄金以美元计价。当美元走弱时,随着其他货币持有者购买力的增加,黄金价格往往会上涨。

总体而言,黄金投资逻辑是一个复杂的系统,包含经济、市场、心理、政策等多重因素。投资者在分析黄金市场时需要综合考虑这些因素,以做出更明智的投资决策。

黄金投资逻辑推理

黄金投资逻辑推理可以从多个方面来解释。首先要考虑的是经济环境对投资者决策的影响。当经济增长疲软或市场动荡时,很多投资者都会感到不安,希望找到相对安全的资产来保值。

黄金作为传统的避险资产,在这段时间往往受到青睐。例如,在金融危机、政治动荡或自然灾害等情况下,投资者往往会涌向黄金,从而推高其价格。

此外,投资者行为与货币政策密切相关。当央行采取宽松政策并降低利率时,借贷成本下降,市场现金流动性增加。在这种情况下,投资者往往会寻找回报潜力更大的资产,而黄金就成为了理想的选择。由于黄金不产生利息,低利率环境降低了持有黄金的机会成本,进而增加了其吸引力。

通胀预期也是影响黄金投资的重要因素。随着通胀上升,纸币的实际购买力会下降,很多人会担心自己的资产贬值。为了应对这种风险,投资者转向黄金,因为它被视为一种价值储存手段。投资者将购买黄金以确保其资产在未来保值,从而带动需求并进一步推高金价。

黄金的供需动态也不容忽视。尽管黄金的开采量相对有限,但对黄金的需求来自各个领域,包括珠宝、工业和投资需求。在经济繁荣时期,珠宝需求往往会上升,而在经济动荡时期,投资需求可能会增加。如果一国经济强劲发展,或者央行增加黄金储备,这些因素都会影响黄金的市场价格。

此外,投资者心理和市场情绪对黄金投资也起着至关重要的作用。人们对未来的预期以及整体市场情绪都会影响黄金的需求。例如,如果媒体广泛报道经济危机的可能性,可能会引发更多人购买黄金,导致价格上涨。

相反,当市场信心恢复、风险偏好上升时,投资者可能会减少对黄金的需求,转而投资股票或其他高风险资产,从而导致金价下跌。

在整个过程中,投资者需要不断分析和监控各种经济数据、市场信号和全球事件,以判断黄金投资的时机和方向。通过综合考虑这些因素,投资者可以更好地了解黄金市场的动态并做出更明智的投资决策。

总之,黄金投资逻辑涉及经济环境、货币政策、通胀预期、供需关系、市场心理等诸多因素。了解这些相互作用可以帮助投资者在不确定的市场中做出更明智的决策。面对不断变化的全球经济,灵活调整投资策略,抓住黄金带来的机遇和挑战,是实现财富保值的关键。