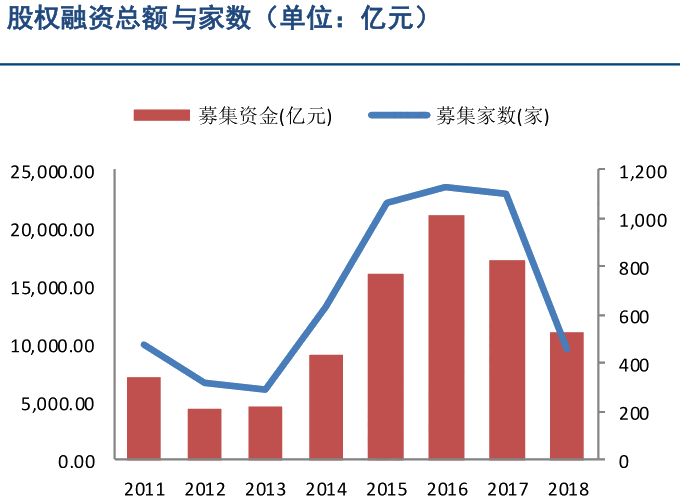

就像你开了一家新店,需要资金扩张,朋友们愿意出钱支持你,但他们要求分享店铺的一部分收益,股权融资就是通过卖出公司的一部分“股份”来换取资金,支持企业的发展。

股权融资(Equity Financing)是指公司通过发行股票或股权向投资者获取资金。与债务融资(如发行债券、借款)不同,它不需要偿还本金或利息,而是通过转让公司的部分所有权(股权)来换取资金支持。它主要用于企业初创期、扩张期以及需要长期资金支持时。

股权融资的主要方式

它是企业通过发行股权筹集资金的方式。主要有以下几种方法:

首次公开募股(IPO):这是公司首次向公众发行股票,通常是为了获得大量资金来支持业务扩张、偿还债务或提高品牌知名度。通过首次公开募股,公司成为上市公司,其股票可以在股票市场上交易。

发行额外股票:上市公司可以发行额外股票来筹集资金,通常是为了支持扩张、收购或改善其财务状况。股票发行是指向现有股东或新投资者出售新股。

私募融资:公司通常不通过公开市场向少数特定投资者(例如风险投资公司或私募股权基金)发行股票或股权。这种方法适合初创公司或者处于成长期的公司。投资者通常会获得一定数量的股权并对公司拥有一定的控制权。

可转换债券融资:公司发行可转换债券,投资者可以选择在未来将债券转换为公司股票。这种方式结合了债务融资和股权融资的特点,适合不希望立即稀释股东股权的公司。

优先股融资:优先股是一种介于债务和普通股之间的股权。当公司支付股息和清算时,优先股股东通常先于普通股股东受益。通过发行优先股,公司可以筹集资金,同时避免普通股股东被完全稀释。

这些方法各有优点和缺点。选择哪种融资方式通常取决于公司的发展阶段、资金需求和股东结构。

股权融资的优点和缺点

它的一大优点是不需要偿还本金或利息,这意味着公司可以将获得的资金用于扩张和发展,而不必担心偿还债务的压力。这种方式的融资灵活性也很高,因为与债务融资相比,它不受公司资产负担的限制,即使公司没有足够的抵押品,也可以通过发行股票来获得资金。

此外,它还可以帮助企业增加资本储备、降低负债率,从而提高企业的信用评级和财务稳定性。在融资过程中,公司还可以吸引一些战略投资者,战略投资者不仅提供资金,还可能为公司带来更多的资源、市场机会和战略支持。

然而,股权融资也有一些缺点。首先,公司需要出售部分股权,这将导致现有股东的控制权和利益被稀释。如果公司发行新股,现有股东的持股比例和投票权将会减少。

其次,它可能导致控制权分散。尤其是在私募融资过程中,投资者往往要求较高的参与权和决策权,这可能会影响公司决策的灵活性。它的成本也较高。公司需要支付律师费、会计费、承销费等一系列费用,并且必须披露更多的财务信息,这增加了合规成本。

最后,新引入的股东可能对公司抱有更高的期望,要求公司未来实现一定的业绩目标或获得丰厚的回报,这会给公司管理层带来更大的压力。

股权融资是企业获取资金的重要途径,特别是对于初创企业和快速成长的企业而言。它提供更灵活的资金支持,无还款压力。虽然它可以带来财务自由和发展机会,但也可能导致股东权益的稀释和控制权的分散。因此,企业在选择融资时,需要权衡融资带来的风险和回报,确保融资方式能够满足企业的长期发展目标。