随着特朗普1月20日的就职典礼日益临近,预计会有大量关于关税的新闻充斥媒体,但花旗银行认为特朗普的关税政策可能只是“雷声大雨点小”,并且美元的上涨趋势不太可能出现逆转。

在1月14日的报告中,花旗提醒投资者,未来几周的新闻标题可能会充满杂音,不应过分解读近期媒体关于“关税”政策的报道,真正影响美元走势的将是特朗普的实际政策行动,而非外界的预测。

市场普遍预期特朗普的关税政策可能只是“雷声大雨点小”,即开始时的言辞可能激烈,但实际执行会更温和。花旗预计,关税政策将是逐步实施的,并作为贸易协议谈判的工具,预计不会出现特朗普一直暗示的极端关税水平。

在美元的影响方面,花旗预计,近期内完全逆转之前数月美元上涨趋势的可能性较低,预计美元在2025年第一季度甚至上半年将保持在比2023-2024年更高的水平。

市场普遍预期特朗普的关税政策可能只是“雷声大雨点小”,即开始时的言辞可能激烈,但实际执行会更温和,这与当前美元的高估水平和历史模式相一致,以及商品市场定价仅暗示有50%的可能性实施10%的广泛关税。

报告指出,特朗普政府内部对关税政策存在分歧,特朗普本人可能持中立态度:

一派(以Bessent、Hassett、Miran为代表)倾向于渐进式关税政策,以保持市场稳定。另一派(以Peter Navarro、Jamieson Greer和JD Vance为代表)则更倾向于强硬的贸易政策,强调解决美国的经常账户赤字问题,以保护工人利益。

特朗普本人在意识形态上更倾向于强硬的贸易政策,但也关注金融市场的稳定,因此可能会在强硬言辞与渐进实施之间寻找平衡。特朗普最初的言论仍将非常鹰派,作为谈判策略的一部分。他不太可能从“逐步关税”的立场开始谈判过程,相反,最初的评论相对于市场预期可能显得鹰派。

报告警告投资者不要过度解读近期媒体关于“关税”政策的报道:

这些信息主要来自于倾向于市场稳定的官员(如Miran),但特朗普本人并未公开支持类似的政策。鉴于特朗普在谈判中通常以强硬立场作为起点,初期的政策信号可能比市场预期更为鹰派,投资者需要关注特朗普本人的直接表态。

报告强调,未来几周的新闻标题可能充满杂音,但最终决定美元走势的将是特朗普的实际政策行动而非外界的预测。建议投资者在政策更加明朗之前保持谨慎,避免被短期新闻干扰交易决策。

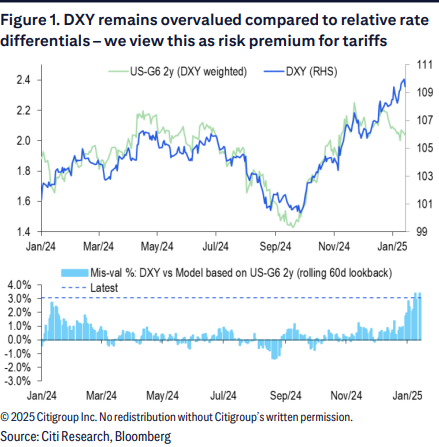

当前市场已部分计入了“适度关税”的风险溢价,美元指数相对于美国和G6国家利率差异被高估了约3%。这种高估主要源于市场对关税的预期,而非特朗普其他政策(如财政刺激或监管放松)的影响。

花旗报告详细分析了特朗普政府可能采取的三种关税政策及其对美元的潜在影响:

基本情景(Scenario 1):特朗普初期采取强硬的关税言辞,可能推动美元再上涨1-2%。此时建议在美元多头头寸中获利了结。

温和政策情景(Scenario 2):如果特朗普转向由Bessent、Hassett和Miran主张的渐进式温和关税政策,美元可能走弱,建议买入高波动性货币(如澳元AUD)。

激进政策情景(Scenario 3):若特朗普未经谈判即通过“国际紧急经济权力法案”(IEEPA)对加拿大、墨西哥或其他国家实施关税,美元可能大幅上涨,DXY可能重新测试2022年的高点,潜在涨幅为5%。

历史数据显示,在特朗普第一届政府的期间,美元的高估状态曾持续存在,但程度较低。花旗预计近期内完全逆转之前数月美元上涨趋势的可能性较低,预计美元在2025年第一季度甚至上半年将保持在比2023-2024年更高的水平。