中国神华2025年第一季度业绩承压,营收同比下降21.1%,净利润同比下降18%。煤炭销售量同比下降15.3%;发电量同比下降10.7%;自有铁路运输周转量同比下降11.6%。

公司将收入下滑归因于“煤炭销售量及平均销售价格下降导致煤炭销售收入减少;售电量及平均售电价格下降导致售电收入减少。”

25日,中国神华发布2025年第一季度报告:

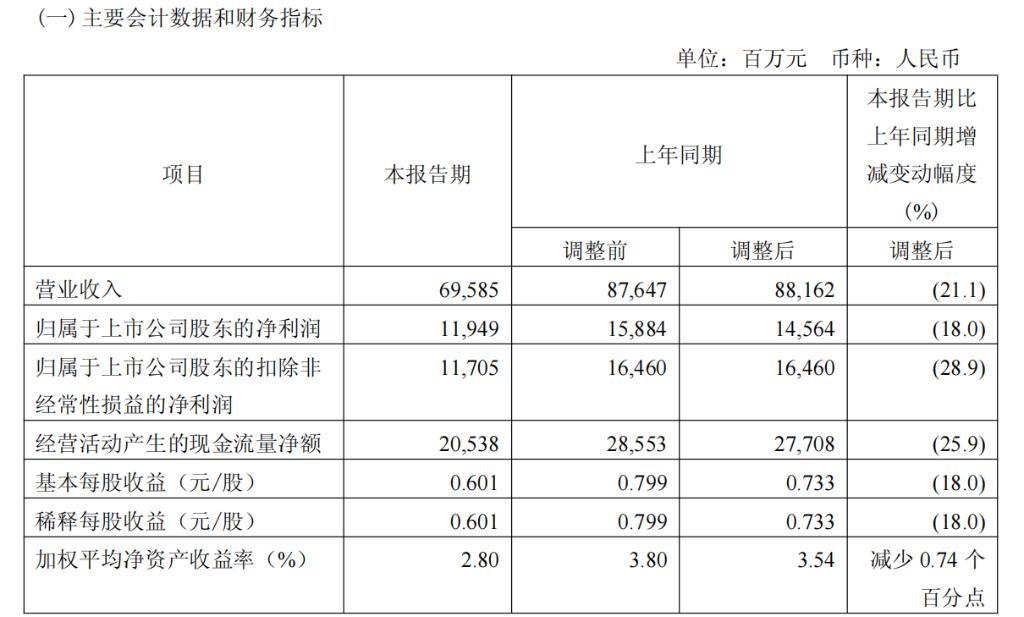

公司一季度营业收入695.85亿元,同比下降21.1%; 归属于上市公司股东的净利润119.49亿元,同比下降18%; 归属于上市公司股东的扣除非经常性损益的净利润117.05亿元,同比下降28.9%; 基本每股收益0.601元/股,同比下降18.0%。

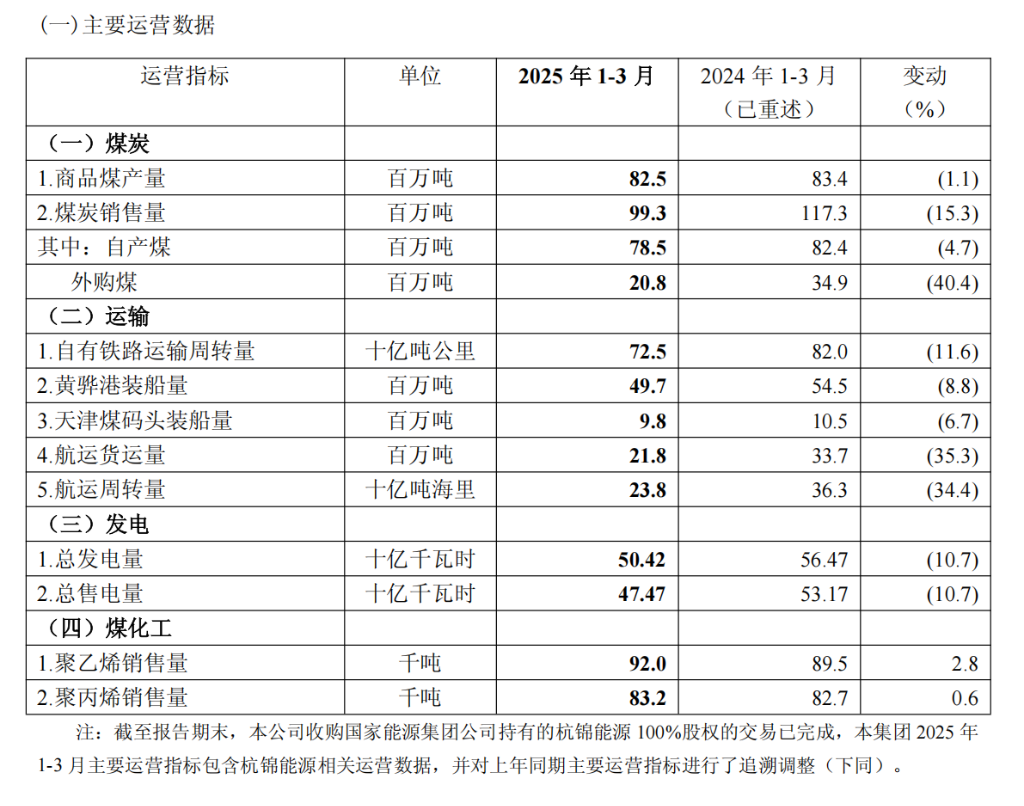

核心业务方面:

煤炭销售量9930万吨,同比下降15.3%; 发电量504.2亿千瓦时,同比下降10.7%; 自有铁路运输周转量725亿吨公里,同比下降11.6%。

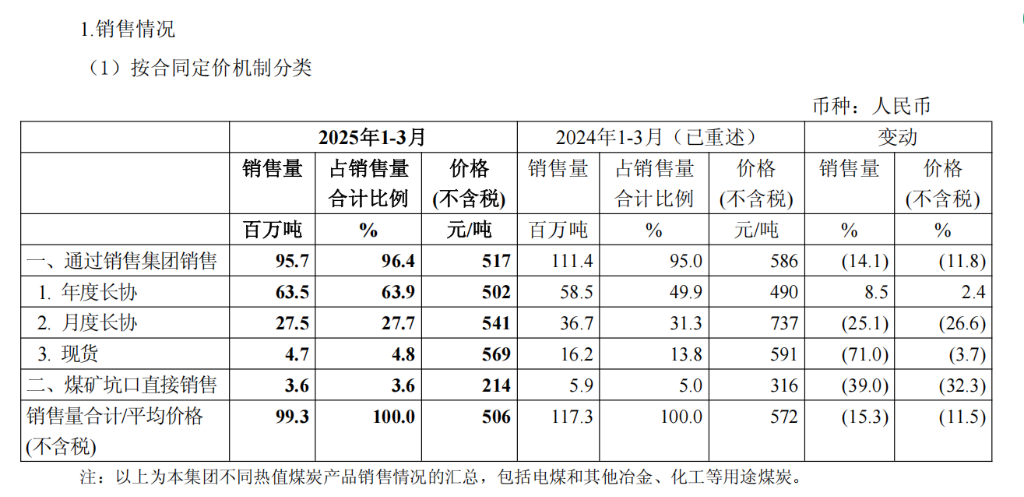

价格方面,煤炭平均销售价格(不含税)506元/吨,同比下降11.5%;平均售电价386元/兆瓦时,同比下降5.6%。

收入利润双降,产业链受压中国神华2025年第一季度业绩明显承压,营收和净利润均出现两位数下滑。

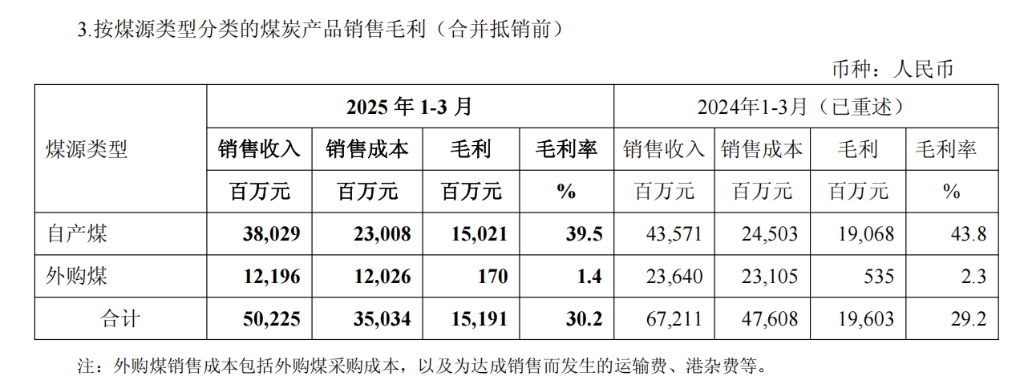

具体来看,煤炭销售量9930万吨,同比下滑15.3%,外购煤销售量大幅下降40.4%;煤炭平均售价同比下滑11.5%至506元/吨,进一步压缩了收入空间。

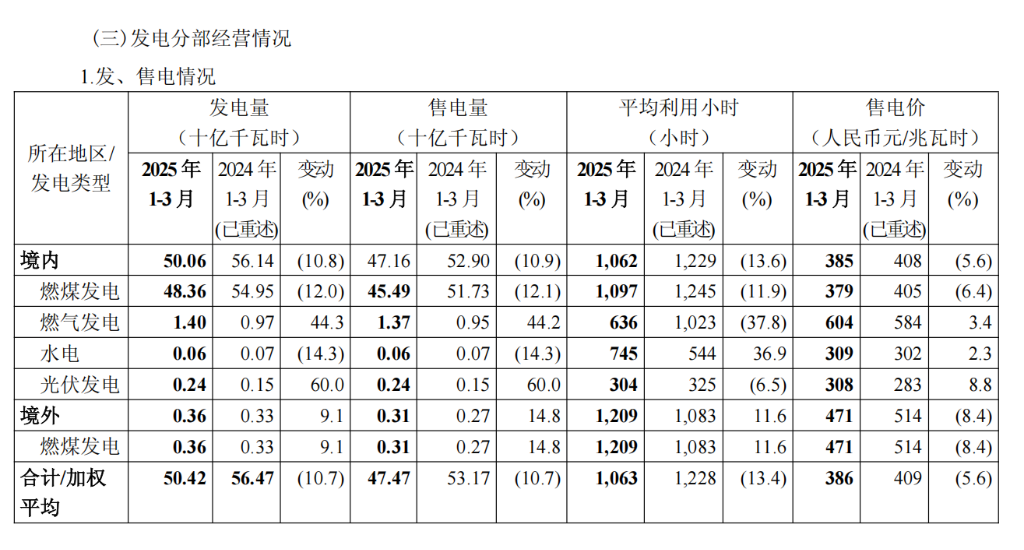

与此同时,公司的发电业务也承压,总发电量504.2亿千瓦时,同比下降10.7%;售电价格下降5.6%至386元/兆瓦时。运输板块受连锁反应,自有铁路运输周转量下降11.6%,航运业务货运量大幅下滑35.3%。

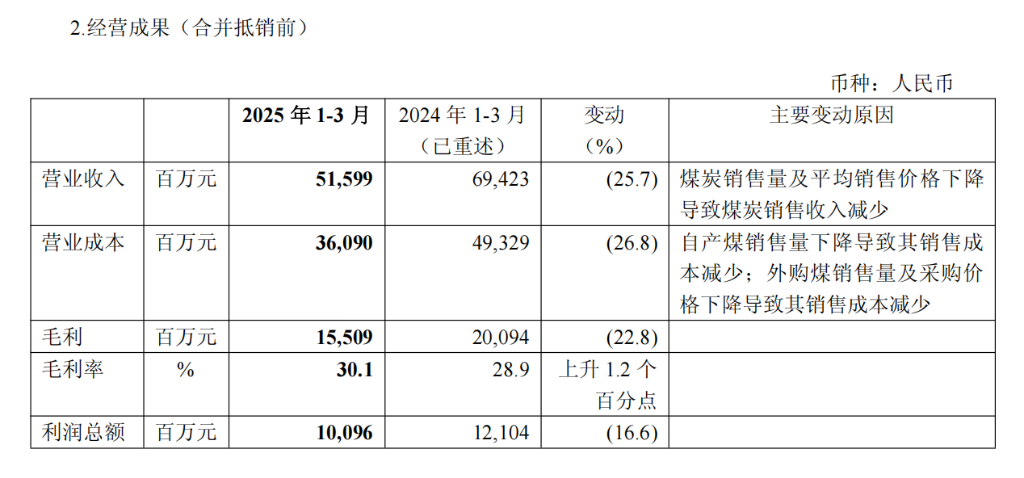

煤炭业务:结构优化中的盈利韧性尽管面临营收和销量双降局面,煤炭分部仍展现出一定的盈利韧性。一季度煤炭分部实现营业收入516亿元(合并抵销前),同比下降25.7%;利润总额101亿元,同比下降16.6%。值得注意的是,煤炭分部毛利率实现30.1%,同比上升1.2个百分点,这主要得益于公司优化销售结构所致。

从销售结构看,中国神华积极调整销售策略,年度长协销量占比从49.9%提升至63.9%,同比增长8.5%;同时大幅压缩了毛利较低的现货销售,现货销量同比下滑71%。

值得关注的是,公司自产煤平均生产成本有所上升,达195.8元/吨,同比增长2.3%。成本上升主要来源于人工成本(同比增长6.7%)和修理费(同比增长15.5%)的增加。

发电分部一季度实现营业收入208.54亿元(合并抵销前),同比下降14.7%;利润总额26.25亿元,同比下降17.2%。发电业务毛利率下滑至15.4%,较上年同期下降1.3个百分点。值得一提的是,公司发电机组平均利用小时数为1063小时,同比下滑13.4%。

成本方面,发电业务单位售电成本下降3.1%至353.7元/兆瓦时,主要受益于燃煤采购价格下降,但这一成本优势被电价下行和发电量减少所抵消。

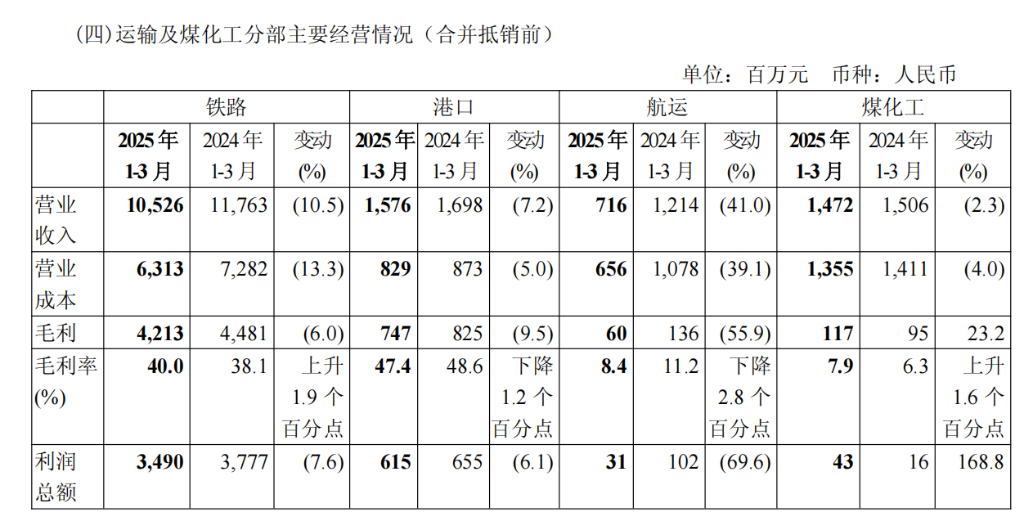

运输板块同样面临挑战,铁路、港口、航运分部利润总额均有不同程度下滑。其中,航运业务利润总额同比下降69.6%,成为三大运输业务中下滑最为明显的板块,主要受航运业务结构调整和货运量下降影响。