利率平价理论是国际金融中的重要理论,主要用来解释不同国家之间汇率与利率的关系。该理论认为,在没有套利机会的情况下,两国之间的利率差应该等于两国货币的远期汇率和即期汇率之差。它基于市场效率和资本自由流动。

例如,美国投资者持有一万美元,面对美国4%的存款利率与英国6%的存款利率选择投资策略。若选择美国策略,投资到期后可获利息400美元,年末总资产为10400美元。

若选择英国策略,需将美元兑换成英镑并存入英国银行,最后再将利息和本金兑换回美元。尽管英国存款利率较高,但因预期汇率贬值,投资回报实际低于美国策略,导致投资者更倾向于选择美国策略。

利率平价理论还假设,如果存在利差和汇率失衡,投资者就会利用套利机制进行无风险套利操作,从而推动汇率回归均衡。套利者借入低利率货币并投资于高利率国家,导致高利率国家货币需求增加,进而推高其货币价值。

利率平价分为备兑利率平价和敞口利率平价。备兑利率平价通过使用远期合约锁定未来汇率来消除汇率风险;无覆盖利率平价不使用远期合约,投资者面临汇率风险。

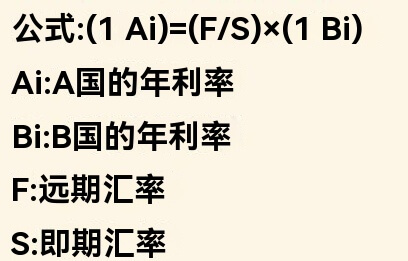

利率平价理论的基本公式为

F/S=(1+id)/(1+if),其中F为远期汇率,S为即期汇率,id为国内利率,如果是外国利率。该公式指出,如果国内利率高于国外利率,则远期汇率应高于即期汇率。该理论假设市场是有效的,信息可以快速传播,并且不存在交易成本和资本管制等障碍。当利差和汇率失衡发生时,投资者会利用套利机制进行无风险套利操作,从而推动汇率回归均衡。

利率平价也分为两种:覆盖利率平价和无覆盖利率平价。备兑利率平价通过使用远期合约锁定未来汇率,消除了汇率风险;无保底利率平价不使用远期合约,投资者需要面对汇率风险。

覆盖利率平价的公式为R−R*≈SF−S,其中R表示国内利率,R*表示国外利率,F表示远期汇率,S表示即期汇率;而无覆盖利率平价的公式为E [S(t+1)] / S = (1 + i_d) / (1 + i_f),E[S(t+1)]:表示预期的即期汇率未来某个时间 (t+1) 的利率。 S:表示当前时间(t)的即期汇率。 i_d:表示本币利率。 i_f:表示外币利率。

通过这些公式,投资者可以对汇率和利率进行比较,以指导投资决策和风险管理。尽管真实市场可能会受到交易成本和资本管制等因素的影响,但利率平价理论仍然为外汇市场的分析和决策提供了重要的理论依据。

它在外汇市场的风险管理、投资决策和货币政策分析中具有重要的应用。投资者和金融机构可以利用这一理论对冲外汇风险,通过远期合约或货币掉期将未来的汇率风险转移给交易对手。例如,企业在进行国际贸易时,会使用远期合约来锁定未来的汇率,以避免潜在的损失。

该理论也被用来制定投资策略。投资者可以分析不同国家之间的利率差异,从而判断哪个国家的资产更利于投资。根据利率平价理论,投资者倾向于将资金投资于利率较高的国家,以获得更高的回报。

此外,利率平价理论在货币政策分析中也发挥着重要作用。中央银行可以根据国内外利率的变化来评估其货币政策的有效性。

总的来说,它为我们理解国际金融市场中的汇率与利率之间的关系提供了重要的框架。它不仅帮助投资者识别潜在的套利机会,还为外汇风险管理提供了有效的工具。

虽然在现实操作中,交易成本和其他市场因素可能会影响到理想状态,但掌握这一理论仍然能让我们在复杂的国际投资环境中做出更明智的决策。所以,如果你想在外汇市场上游刃有余,了解利率平价理论无疑是一个不错的起点!